Книга: Зомби-экономика. Как мертвые идеи продолжают блуждать среди нас

Назад: Жизнь: «великое перемещение рисков»

Дальше: Возвращение с того света: глобальный кризис или маленькая тучка?

Смерть: несогласные и их реабилитация

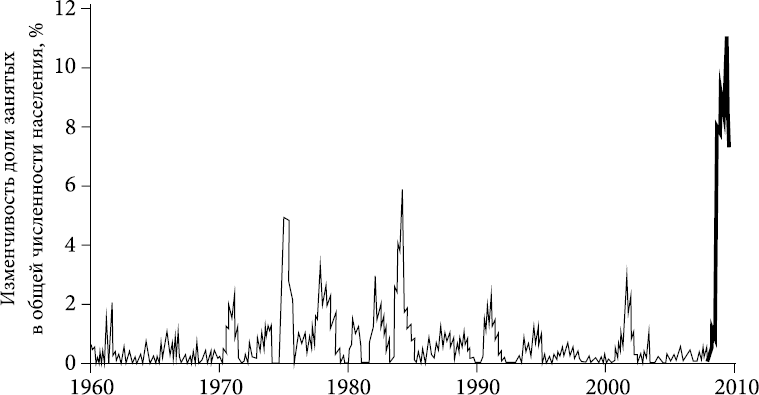

Чем бы ни было «великое смягчение» – действительным фактом экономической жизни или обманчивым порождением статистики, – характерная для него модель длительных подъемов со слабыми и короткими рецессиями теперь, очевидно, мертва. Глобальная рецессия является по меркам послевоенного времени длительной и глубокой, а нынешнее восстановление – медленным и хрупким. Как видно из рис. I.1, с окончанием «великого смягчения» резко подскочила амплитуда колебаний занятости.

Если сегодня оглянуться в прошлое, то станет ясно, что «великое смягчение» было мертворожденным. Не успели в начале 2000-х годов возвестить о его пришествии, как оно умерло. Восстановление, начавшееся после рецессии 2001 года, не было, как полагают сторонники «великого смягчения», продолжением череды длительных циклических подъемов в США. Скорее, это был пример слабости, скоротечности и абсолютной зависимости от хрупкого пузыря на рынке жилья и расширительной монетарной политики Гринспена и Бернанке. Расширение продлилось всего шесть лет. И оно тянулось уже четыре года, когда занятость наконец добралась до пика, предшествовавшего рецессии. Первые же несколько месяцев глобального финансового кризиса не оставили ни намека на какие-то достижения в области занятости, сделанные во время рецессии, а только усугубили ситуацию.

РИС. I.1. Конец «великого смягчения»

ИСТОЧНИК: DeLong B. How Scared of the Future Should Macroeconomists Be? 2010.

Американский опыт стал типичным для развитых стран. И если в некоторых странах, таких как Австралия и Канада, дела обстояли не так плохо, то Ирландия, Исландия и проч. пали жертвой серьезного спада с уменьшением ВВП более чем на 10 %.

Однако недостаточно просто указать на явный конец «великого смягчения». Ход рассуждений, который привел столь многих экономистов к тезису о приручении деловых циклов с помощью финансовой либерализации, до сих пор властвует над умами и неявно присутствует при выдвижении многих доводов об антикризисной политике. Поэтому важно понять, почему гипотеза о «великом смягчении» оказалась настолько ошибочной.

Несогласные

Пока бум продолжался, с мнением, что «великое смягчение» – это результат гибельной политики, мало считались. Об этом говорили только кейнсианцы старой генерации, сравнительно маргинальная группа экономистов на левом фланге, а также представители австрийской школы – мелкой группки на правом фланге. Хотя оба этих лагеря делали мрачные прогнозы, они резко различались по своему видению причин и предлагаемым решениям.

Основы теоретической позиции австрийской школы были заложены в начале XX века Людвигом фон Мизесом и Фридрихом фон Хайеком. Мизес и Хайек предложили теорию делового цикла, основанную на функционировании финансовых рынков. Согласно этой теории, деловой цикл складывается следующим образом.

Вначале происходит расширение предложения денег – в результате ли притока золота, эмиссии бумажных денег или финансовых нововведений. Это приводит к снижению процентных ставок. Низкие процентные ставки стимулируют заимствования в банковской системе. Искусственно раздутые заемные деньги ищут для себя возможности вложения, которых становится все меньше. Так возникает неустойчивый подъем. В ходе этого подъема капитал начинает ошибочно направляться в те сферы, куда, будь ценовые сигналы неискаженными, инвестиции никогда бы не пришли. Коррекция, или кредитный крах, наступает в тот момент, когда создание кредита больше не может продолжаться. В итоге рынки расчищаются, и ресурсы перераспределяются в более эффективные сферы вложения.

Стандартная классическая теория утверждает, что депрессии не должны возникать, а если они и возникают, то обязательно произойдет автокоррекция. Теория австрийской школы показала, что длительные депрессии могут возникать в результате негативного денежного шока. Но в ней не хватало ряда ключевых элементов.

Для времени, когда она была выдвинута, австрийская теория делового цикла была большим шагом вперед. Но, делая упор на неправильном размещении капитала, она упускала из виду самую очевидную черту делового цикла, а именно массовую безработицу.

Не менее важно, что австрийская теория делового цикла несла в себе радикальные выводы, чаще всего не замеченные ее сторонниками. При пристальном рассмотрении австрийской теории делового цикла оказывается, что финансовые рынки неэффективны. Это, в свою очередь, означает, что вмешательство государства может помочь в смягчении колебаний инвестиционного спроса, сопровождающих деловой цикл.

К сожалению, Хайек и Мизес были догматичными сторонниками невмешательства государства в экономику. Как следствие, едва приблизившись к серьезной теории делового цикла, всю свою остальную жизнь Хайек и Мизес стремглав неслись в обратном направлении. Во время Великой депрессии они встали на нигилистическую позицию «ликвидационизма», заявив, что нужно дать погибнуть предприятиям, принявшим во время подъема плохие инвестиционные решения. Эти заблуждения превратились в окаменевшую догму в головах их последователей.

В 1920-х годах австрийская школа была на передовой теории деловых циклов. К сожалению, впоследствии она не смогла развиться в положительном направлении, и теперь ее раздирают догматические распри и споры по поводу методологии.

Разработка первой поистине убедительной теории делового цикла и первого эффективного в борьбе с экономическим кризисом типа политики стала возможна благодаря Кейнсу и его сторонникам. Кейнсианцы настаивали, что без необходимого регулирования финансовая нестабильность неизбежна. Это убеждение разделялось кейнсианцами самых разных направлений. К примеру, лауреат Нобелевской премии по экономике Джеймс Тобин, один из ведущих кейнсианцев мейнстрима, утверждал, что введение глобального налога на финансовые трансакции «подбросит песка в шестеренки» глобальной финансовой системы и тем самым снизит стимулы к расшатывающим экономику спекуляциям. Предложение Тобина, выдвинутое в 1970-х годах, в конце концов привлекло к себе внимание после глобального финансового кризиса.

Хотя озабоченность финансовой нестабильностью высказывали кейнсианцы всех мастей, больше остальных на этом явлении сосредоточилась посткейнсианская школа, связанная с именем Хаймана Мински. Мински поместил в фокус рассмотрения нестабильность кредитных и инвестиционных процессов в рыночной экономике и заявил, что капиталистическая финансовая система по своей природе неустойчива из-за больших шатаний в ожиданиях инвесторов, совершающихся во время экономического цикла.

Мински в своей модели выделил три типа финансовых предприятий: страхующие свои риски консерваторы, чьи операции приносят доход, достаточный для покрытия издержек капитала; финансисты-спекулянты, обслуживающие свой долг за счет роста цен на активы; «игроки Понци», не способные покрыть свои убытки ни в краткосрочном, ни в долгосрочном периоде, но искусно скрывающие свою несостоятельность на протяжении достаточного для обогащения времени.

По мнению Мински, деловой цикл развивается следующим образом. Он начинается с рецессии, когда рушатся сложившиеся ожидания. В процессе восстановления прибыли растут, а балансы приходят в порядок. В течение некоторого времени, пока предыдущий спад еще не стерся из памяти, соблюдается осторожность. Но экономика продолжает расти, возможно, даже ускоряется новыми технологическими прорывами, прибыли восстанавливаются, и вновь расцветают ожидания будущего роста. Осторожность начинает исчезать. Все сильнее подхлестывается «самопроизвольный оптимизм». Банки подходят к кредитованию все более вольготно, и кредит расширяется. Даже осторожные инвесторы втягиваются в общий круговорот, боясь упустить потенциальные прибыли.

В этот момент начинается фаза бума. «Эйфорическая экономика», выражаясь словами Мински, набирает обороты. На этом этапе финансисты-спекулянты делают большие прибыли, что служит огромным соблазном для «игроков Понци». Ситуация на рынке все больше определяется спекуляциями по поводу присутствующих настроений или ожидаемых движений и все меньше – фундаментальной стоимостью активов.

Время от времени становится известно о крахе того или иного «Понци», но в обстановке роста эти события рассматриваются как курьезы, не имеющие общей значимости. Тем не менее, когда пузырь достигает зрелости и львиная доля экономической активности оказывается связанной со спекуляциями, крушение очередного «Понци» может вызвать резкий перелом в настроениях инвесторов, устрашенных возможным охватом злоупотреблений. Лихорадочное свертывание «длинных» кредитов приводит к новым банкротствам уже не одних только «игроков Понци», но и тех, кто спекулировал на продолжении экономического роста. Экономика уходит в крутое пике, происходит рецессия и (временный) возврат к осторожности и консерватизму.

Работы Мински получили широкое признание в кейнсианской литературе, посвященной финансовым кризисам прошлого, настоящего и будущего. К примеру, Чарльз Киндлбергер взял модель Мински за основу в своем исследовании «Мировые финансовые кризисы: мании, паники и крахи», сказав, что она «обладает всем необходимым инструментарием для объяснения» экономической и финансовой истории. Однако на развитие макроэкономической теории Мински оказал небольшое влияние.

При всех своих разногласиях и теоретических несовершенствах и кейнсианцы, и австрийцы по большей части правильно угадали развитие пузыря в ходе десятилетия перед глобальным финансовым кризисом. Это не означает, что им удалось предсказать точный момент наступления кризиса и его конкретные обстоятельства. По своей природе пузыри таковы, что нельзя точно предугадать, ни когда они взорвутся, ни к каким последствиям это приведет. Даже самые даровитые прорицатели, такие как Нуриэль Рубини из Бизнес-школы Стерна, больше внимания обращали на международные дисбалансы и неустойчивость цен на жилье, нежели на довольно туманную надстройку из финансовых трансакций, которая подпитывала и усугубляла эти дисбалансы.

А было ли «великое смягчение» на самом деле?

Внезапный конец «великого смягчения» с новой силой поставил вопрос: было ли оно реальным явлением или же чрезмерно радужной трактовкой данных? Даже в период, когда стандартное объяснение «великого смягчения» пользовалось общим признанием, выдвигались и другие интерпретации. В статье, опубликованной в 2001 году Институтом Брукингса, Оливье Бланшар из Массачусетского технологического института и Джон Саймон из Резервного банка Австралии попытались на основе данных доказать, что с 1950-х годов происходило долгосрочное снижение волатильности, лишь ненадолго прерванное в 1970-х и начале 1980-х годов.

Хотя эта интерпретация согласовывалась с данными не хуже, чем стандартное объяснение, она не получила широкого признания. Трудно согласиться со статистической проверкой, утверждающей, что в 1950-х и 1960-х годах экономика была более волатильна, чем в 1990-х годах, поскольку послевоенный подъем в действительности запомнился как период сильного роста и низкой безработицы. Если наши измерения волатильности противоречат опыту, то самый очевидный вывод – мы измеряем что-то не то.

Если данные о поквартальной волатильности допускают столь сомнительную интерпретацию, возникают оправданные сомнения, могут ли они служить подтверждением для описания «великого смягчения». Поэтому стоит более пристально взглянуть на определения статистических показателей и их интерпретацию.

Во-первых, если сосредоточиться на волатильности роста выпуска, возникает сложность с тем, что игнорируется влияние средних темпов роста. Возьмем, например, данные по темпам роста в США. В 1960-х годах их стандартное отклонение равнялось 2 процентным пунктам, а в 1990-х годах – 1,5 процентным пунктам. Казалось бы, привычная история о снижении волатильности роста выпуска подтверждается.

Однако средние темпы роста выпуска в 1960-х годах составляли 4,3 %, тогда как в 1990-х годах – всего 3 %. Соответственно, если поделить стандартное отклонение на средние темпы роста, то выяснится, что в 1960-х годах волатильность была ниже. В частности выяснится, что соответствующая вероятность отрицательных темпов роста была ниже.

Вторая проблема вызвана чувствительностью поквартальных показателей волатильности к сравнительно краткосрочным колебаниям. То же самое касается и оценок NBER, основанных на определении рецессии как спада в течение нескольких кварталов. У этих показателей есть свои преимущества, но они упускают из виду некоторые крайне важные черты цикла.

Хотя в период послевоенного бума рецессии были довольно частыми, они не были глубокими. Послевоенные рецессии, как правило, сменялись быстрыми и уверенными восстановлениями, ведь в противном случае и не могли бы сложиться столь высокие средние темпы экономического роста.

После рецессий 1990–1991 и 2001 годов ситуация развивалась по иному сценарию, настолько новому, что для ее описания был введен особый термин – «восстановление без роста занятости». С начала восстановления выпуска прошло уже много времени, тем не менее занятость продолжала падать, а безработица – расти. В обоих случаях выпуск восстанавливался достаточно, чтобы это можно было признать восстановлением на основе популярного критерия «отрицательных темпов роста», а также и несколько более широкого критерия NBER. Но для среднестатистического человека эти подъемы на первых порах мало отличались от рецессий.

Президент Джордж Буш-старший оказался в числе первых жертв этого нового вида деловых циклов. К моменту президентских выборов 1992 года американская экономика уже в течение 18 месяцев официально пребывала в состоянии экспансии. Билл Клинтон, чья агитационная кампания проходила под лозунгом «Все дело в экономике, дурачина!», смог успешно сыграть на контрасте статистики со все более удручающей экономической действительностью. То же самое повторилось и после рецессии 2000 года.

Феномен «восстановления без роста занятости» не ограничивался только США. В Австралии, например, в 1989 году в экономике началась рецессия, а в 1990 году, согласно стандартным меркам, началось расширение. Однако безработица достигла пика в 11 % в 1994 году и смогла снизиться до уровня 1989 года лишь в 2000 году, то есть через 10 лет после начала самой продолжительной в истории экспансии. Поражение кабинета Китинга на выборах в 1996 году часто объясняли воздействием продолжавшейся рецессии.

Стандартные оценки поквартальной волатильности в общем не отвечали опыту наемных работников, зато они прекрасно соответствовали опыту участников финансового рынка. Последние во время рецессий терпели падение прибыльности и резкие сокращения занятости, однако все эти потери сторицей окупались с восстановлением экономики. Даже слабого восстановления после рецессии 2000 года оказалось достаточно, чтобы доходы финансового сектора поднялись в стратосферу, достигнув беспримерных в истории уровней. Для этой категории населения «великое смягчение» было сущей реальностью.

Волатильность на индивидуальном и агрегированном уровнях

При рассмотрении «великого смягчения» бросается в глаза один парадокс. Хотя агрегированные показатели экономики были как никогда стабильны, в жизни отдельных индивидов и домохозяйств возникали дополнительные риски и колебания, росла неустойчивость. Все новые и новые угрозы, казалось, поджидают на каждом шагу. Прежде всего существенно возросло неравенство доходов, что отчасти было связано с повышением мобильности индивидов при переходе из одной группы в другую, а отчасти – с увеличением колебаний их доходов в течение жизни. Но и на коротких отрезках времени предсказуемость дохода упала.

В результате, как заключает Питер Госслин в своей книге «На тонкой проволоке: американские семьи без уверенности в завтрашнем дне», хотя богатство в США выросло, положение индивидов и домохозяйств стало более шатким. В итоге «небольшая часть населения обладает значительным богатством, почти не подвергаясь рискам, огромное же большинство должно смириться с тем, что любое резкое изменение экономических условий – вызванное действиями их самих или других людей – может перечеркнуть старания всей их жизни» [Gosselin, 2009, p. 324].

Это похоже на парадокс. Ведь совокупный доход есть сумма доходов отдельных индивидов, и повышение индивидуального риска должно отражаться на уровне риска, которому подвержен совокупный доход, даже если допустить, что часть потерь и выигрышей друг друга компенсируют.

Анализ этого парадокса выявил, что развитие финансовых рынков ослабило связь между такими экономическими переменными, как доход, с одной стороны, и потребление – с другой. При снижении дохода домохозяйства могли взять взаймы и таким образом сохранить потребление на неизменном уровне. Как следствие, потребительский спрос стал меньше реагировать на падение в каком-то отдельно взятом секторе экономики. А значит, высокая амплитуда колебаний в доходах индивидов могла сочетаться со стабильностью на агрегированном уровне.

Но устойчива ли такая структура? Если колебания дохода преходящие, разумно брать взаймы, чтобы, пока черная полоса не сменится белой, сохранять уровень жизни неизменным. Напротив, брать в долг, чтобы возместить постоянное падение дохода, – верный путь к гибели. Поскольку отличить временное падение дохода от постоянного сразу бывает трудно, увеличение долга для сглаживания потребления – рискованное предприятие.

Поэтому неудивительно, что, когда доходы начали испытывать резкие колебания, число людей, попавших в неприятности из-за долгов, возросло. Лучший показатель этого – количество поданных индивидами заявлений на банкротство, которое выросло в большинстве англоговорящих стран, но в США сильнее всего. В этой стране люди гораздо охотнее обращались к кредиту для смягчения риска в доходах, так как этому способствовали более либеральные законы о банкротстве, выступавшие своеобразной компенсацией слабой перераспределительной налоговой политики. Если посмотреть на американские штаты, то в тех из них, где налоговая шкала наименее прогрессивна, законодательство о банкротстве, как правило, более мягкое.

В первые годы нового столетия ежегодная численность подавших заявку на банкротство составляла в США более двух миллионов человек. На самом деле, в этот период для американца было гораздо вероятнее обанкротиться, чем развестись. Наиболее частыми непосредственными причинами банкротства были потеря работы и непредвиденные расходы на лечение. Но глубинной причиной являлась культура закредитованности. Она приводила к тому, что люди, попавшие в тяжелое финансовое положение, молниеносно теряли способность покрывать имеющиеся обязательства.

В 2005 году в ответ на учащение банкротств отрасль кредитных карт успешно протолкнула принятие Закона о предотвращении злоупотреблений банкротством и защите потребителей. Этот закон несколько затруднил решение долговых проблем посредством банкротства.

За год до вступления закона в силу сесть на подножку убегающего поезда успели более двух миллионов домохозяйств. В месяцы непосредственно после «реформы» число банкротств опустилось почти до нуля и несколько лет не достигало дореформенных значений. Но по прошествии ряда лет после принятия закона наметился медленный рост банкротств.

После того как разразился финансовый кризис, на первый план вышли изъятия жилья, а не банкротства. В США в большинстве случаев ипотека либо по закону, либо фактически не дает кредитору права регресса, то есть после передачи кредитору находящегося в обеспечении жилья он не может претендовать на другие активы заемщика. Даже если изъятое жилье имеет стоимость гораздо ниже первоначальной суммы займа, обязательства заемщика считаются погашенными.

Поэтому, до тех пор пока кризис ограничивался преимущественно жилищным рынком, число банкротств росло вяло. Но с переходом к высокой безработице и общему ужесточению кредита число банкротств взмыло вверх. В 2009 году было подано 1,4 млн заявлений о банкротстве, что сопоставимо с дореформенными значениями, и ожидалось, что в 2010 году эта величина возрастет до 1,5 млн.

Несмотря на волатильность дохода и опасности, связанные с разрастанием кредитных рынков, экономисты вплоть до 2007 года продолжали превозносить «великое смягчение». События 2008 года стали ужасным потрясением.

Глобальный финансовый кризис

«Великое смягчение» сошло на нет с удивительной быстротой. Бернанке был не первым, кто возвестил о приручении делового цикла. Скорее всего, он будет и не последним. И все-таки, при всей неряшливости прежних экономических прогнозов, крушение тезиса о «великом смягчении» было самым выдающимся.

Золотой век кейнсианства продлился три десятилетия и во всем мире весомо поднял уровень жизни. С «великим смягчением» все обстояло иначе: в полном смысле оно наступило лишь в начале 1990-х годов, после первой рецессии периода правления Буша-старшего, и едва не рухнуло в 2000 году с крахом доткомов. И только безрассудное смягчение денежной политики под руководством Алана Гринспена удержало надувшуюся в 1990-х годах экономику от сжатия. Эта политика подготовила почву для еще более разрушительного кризиса, наступившего через несколько лет.

Сегодня глобальная экономика пережила глубокую рецессию, что отразится на существенном росте волатильности выпуска. Даже если в экономике произойдет уверенное восстановление – а оно на момент написания книги (март 2010 года) кажется маловероятным, – центральная часть гипотезы о «великом смягчении» уже опровергнута. В период «великого смягчения» выросла устойчивость всех главных компонентов совокупного выпуска (потребления, инвестиций и государственных расходов). Напротив, текущее восстановление – это результат обширного фискального стимулирования, то есть большого увеличения государственных расходов (за вычетом налогов) взамен существенного сокращения спроса частного сектора.

Кроме того, кризис лишил почвы большую часть расхожих объяснений «великого смягчения». Мысль, что за экономической стабилизацией стояло усовершенствование инструментов монетарной политики, выглядит теперь довольно глупо. Кризис, зародившийся в финансовой системе, разросся до такой степени, что против него оказались бесполезны любые инструменты из стандартного набора монетарной политики, главный из которых – корректировка процентных ставок.

К чести центральных банков стоит упомянуть, что, увидев безуспешность своих привычных приемов, они решились на более радикальные меры. Среди них самая важная – количественное смягчение, иначе говоря, выкуп за счет эмиссии денег таких активов, как государственные облигации и краткосрочные бумаги корпораций. Подобные шаги смотрятся очень смело на фоне пассивности, с которой денежные власти отнеслись к финансовым потрясениям времен Великой депрессии. И эти шаги позволили избежать полного распада финансовой системы. Но готовность порвать с неоправдавшей себя политикой не отменяет самого факта краха.

Если можно сказать, что амбиции центральных банков пошатнулись, то репутация финансовых рынков была просто дискредитирована. Сейчас уже нет причин полагать, что финансовые рынки предоставляют эффективные механизмы управления рисками для индивидов и домохозяйств. Скорее, как это было уже не раз, необузданный рост финансовых рынков выявил свой дестабилизирующий потенциал.

Вместе с провалом «великого смягчения» исчезло и прагматическое зерно в утверждении, что переход к рыночному либерализму в 1970-х годах, несмотря на порождаемые между делом неравенство и неэффективность, все же обеспечил прочный рост благосостояния. Если что-то и может возродиться из нынешнего пепла, это произойдет вопреки, а не благодаря экономической политике прошлых десятилетий.

Китай и Индия

С наступлением глобального финансового кризиса некоторые защитники рыночного либерализма предприняли попытку подменить свой основной аргумент. Они заявили, что, может быть, эффект рыночного либерализма в развитых странах и неоднозначен, однако в Индии и Китае он принес громадные выгоды. Поскольку вместе эти две страны составляют треть населения мира, рыночный либерализм можно считать спасенным. Этот довод, а скорее увертка, не выдерживает никакой критики.

Мощный рост в Китае и Индии – плохое оправдание для рыночного либерализма. Ни Китай, ни Индия и близко не подошли к либеральному идеалу свободной рыночной экономки. В Китае до сих пор сохраняется громадный сектор государственных предприятий, действуют жесткие ограничения на деятельность финансовой системы, а обменный курс тщательно регулируется. В кризис эти факторы позволили китайскому правительству осуществить масштабное стимулирование экономики и добиться быстрого восстановления экономической активности. В Индии стремительный рост начался до основного периода рыночной либерализации, и там сохраняется большой государственный сектор. В обеих странах, как до этого в Японии, Корее, Тайване и Сингапуре, государство играет роль рулевого экономического развития.

Успешный опыт Китая и Индии, а до них – Японии и «восточноазиатских тигров», наверное, небесполезен для стран, застрявших в ловушке бедности. Но он может мало сообщить об относительных преимуществах рыночного либерализма и социал-демократии.

Назад: Жизнь: «великое перемещение рисков»

Дальше: Возвращение с того света: глобальный кризис или маленькая тучка?