Книга: Мозг Тонкая настройка. Наша жизнь с точки зрения нейронауки

Назад: Глава 4. Выбор: внутренний рынок мозга

Дальше: Часть II. Как нам жить?

Глава 5. Рыночный беспредел: о музеях и деньгах

Разделение труда, приводящее к таким выгодам, отнюдь не является результатом чьей-либо мудрости, предвидевшей и осознавшей то общее благосостояние, которое будет порождено им: оно представляет собою последствие — хотя очень медленно и постепенно развивающееся — определенной склонности человеческой природы, которая отнюдь не имела в виду такой полезной цели, а именно склонности к торговле, к обмену одного предмета на другой.

Адам Смит. Исследование о природе и причинах богатства народов. Книга I, глава 2 (1776)

День благодарения 2008 г. я провел в Нью-Йорке и посетил в те выходные выставку «За пределами Вавилона», только что открывшуюся в Метрополитен-музее. Теперь тема той выставки — торговля между городами-государствами Средиземноморья в конце бронзового века — кажется мне ироничной, даже сатирической. Всего за десять недель до этого произошел резкий и опасный спад деловой активности на Уолл-стрит, точно так же как в экономике бронзового века, которая внезапно пошатнулась примерно 4000 лет назад.

За четыре катастрофических дня в середине сентября индекс Доу–Джонса упал на 1000 пунктов, чтобы потом снова подняться, после того как стало известно о возможном масштабном вмешательстве государства. К концу недели мир лишился Lehman Brothers — инвестиционного банка с 158-летней историей, а страховой гигант AIG объявил, что ему требуется помощь Федеральной резервной системы в размере $70 млрд, чтобы избежать банкротства. Это была неделя, которая — как с несвойственной ему скорбью отметил Wall Street Journal — изменила американский капитализм. Такого шока экономика не испытывала со времен Великой депрессии, и вскоре мировые финансовые рынки застыли в страхе. К началу октября практически все торгуемые активы обвалились: всего за неделю индекс S&P 500 потерял более 20%, что повлияло на инвесторов по всему миру. Началась Великая рецессия, первая в новом тысячелетии. Мировая экономика рушилась почти так же, как когда-то состояния династий бронзового века.

На следующих страницах я обрисую типичные нейроповеденческие тенденции, характеризующие наше действия на рынке на протяжении тысячелетий, используя то, что я узнал, посетив музей и проанализировав финансовый кризис 2008 г. Если говорить более конкретно, то, взяв в качестве примера финансовую индустрию, я покажу вам, как древняя инстинктивная сила близорукого эгоизма совместно с изменяющимися культурными привычками и инструментами социальной регуляции разрушают способности к самоограничению, порождая рыночный беспредел. На мой взгляд (который согласуется с высказыванием, приписываемым Марку Твену), если человеческая история и не повторяется, она точно время от времени звучит в рифму, что дает нам ценные уроки на будущее.

* * *

Рынки появляются везде, где собирается достаточное количество людей: на берегу реки, во дворе или на деревенской улице. Идеальный рынок отражает человеческие нужды и желания, ценность наших трудов, наши надежды и страхи. В современной западной культуре считается, что в основе рыночного обмена лежит свобода выбора. Цены на товары определяются совместно продавцом и покупателем и зависят от личных предпочтений. Без свободы личного выбора и защиты собственности рынок существовать не может. Таким образом, сегодня мы защищаем рынки, говоря словами Адама Смита, как «простую и незамысловатую систему естественной свободы». Таково наше современное понимание, однако на протяжении тысяч лет оно претерпело определенную эволюцию.

Бартер и обмен существуют дольше, чем сельское хозяйство. Взаимовыгодный обмен благами — груминг (выбирание насекомых и колючек из шкуры сородича) у приматов или сплетни у нашего собственного вида — играет важнейшую роль в поддержании единства групп у общественных животных. Давным-давно мы поняли, что такое общение — удачная альтернатива дракам: «если ты почешешь мне спинку, я почешу тебе». Когда мы переросли уклад кочевого охотничьего общества и стали жить в более крупных, относительно стабильных группах, где различные задачи разделялись между членами, следующим естественным этапом стало предлагать другим то, что не нужно нам самим. По мере того как структура общин усложнялась, торговля между ними стала необходима для выживания. Отдельная группа людей, какими бы умелыми и талантливыми они ни были, редко могла обеспечить себя всем необходимым даже на минимальном уровне. Таким образом, с развитием человеческих поселений — задолго до того, как для облегчения рыночного обмена были придуманы деньги, и за целую вечность до публикации знаменитого труда Адама Смита — разделение труда и обмен товарными излишками стали социальным императивом.

В конце бронзового века Средиземноморье было центром торговли. На выставке в Метрополитен-музее я увидел яркую спутниковую фотографию Восточного Средиземноморья, обрамленного с севера Северо-Анатолийскими горами. Она служила напоминанием о том, что 4000 лет назад эта чаша голубой воды была средоточием коммерческой деятельности, поддерживая морские торговые пути, которые соединялись с сухопутными караванными дорогами и были жизненно необходимы для перевозки между империями зерна, масла и драгоценных металлов.

Главными экспонатами выставки были предметы с торгового судна бронзового века, найденного у турецкого побережья. Согласно радиоуглеродной датировке дерева с этого судна, оно затонуло примерно за 1300 лет до н.э., и, таким образом, его гибель стала самым древним известным кораблекрушением в истории. Мыс Улу-Бурун, в честь которого оно получило свое название, — это небольшой кусочек земли на юго-западном побережье Анатолии, расположенный прямо у основания полуострова, выдающегося в Эгейское море и окруженного множеством островов. Это удивительно красивые места, в чем я сам когда-то убедился, побывав там. В лазурном море отражается залитое солнцем небо с маленькими кудрявыми облачками, висящими над красноватыми песчаниковыми утесами. Однако они могут быть и опасны: у берегов проходят коварные течения, дно усеяно острыми скалами, и, когда разражается шторм, что бывает даже в летние месяцы, мореплавателю грозит гибель — что и случилось с улу-бурунскими купцами.

Самое чудесное в затонувших в древности кораблях — то, что они дают нам уникальный исторический срез, в котором сохранены детали повседневной жизни, мирной или военной. Это в полной мере относится к улу-бурунскому кораблю: помимо десяти тонн кипрской меди и олова из Центральной Азии, из которых можно было выплавить достаточно бронзы, чтобы вооружить небольшую армию, на нем были обнаружены амфоры с маслами, оливки, зерно и немалый груз различных готовых изделий. Это было весьма богатое судно, направлявшееся на запад, в Эгейское море.

Конец бронзового века был особенно ярким периодом истории Средиземноморья, увековеченным в поэмах Гомера. Если радиоуглеродная датировка верна, то улу-бурунский корабль нашел свою гибель примерно за сотню лет до жестокой осады Трои и упадка других богатых торговых государств Восточного Средиземноморья. На протяжении нескольких столетий до этого там существовали и процветали сложные феодальные общества, в том числе Хеттское царство, бывшее супердержавой того времени.

Коммерция была необходима для роста государств и аристократических культурных центров, которые, когда не заключали между собой союзы, частенько воевали. Денег тогда еще не существовало. Торговля между правящими домами успешно осуществлялась на основе сложной системы бартера, древнейшей формы коммерции. Это была приобретшая ритуальную форму практика взаимных даров: послы и купцы, представляющие влиятельные роды землевладельцев, доставляли грузы в знак уважения к другому семейству, которое, в свою очередь, отправляло союзникам ответные дары. Сухопутные караванные пути, соединявшие города Египта, Месопотамии и государства хеттов на Анатолийском полуострове, дополнялись морскими перевозками между Северной Африкой, Кипром, Критом и Эгейскими островами, которые осуществляли сирийские, ханаанские и, конечно же, греческие мореходы. Это экономическое взаимодействие, во многом порожденное потребностью в сырье и товарах первой необходимости, также способствовало совершенствованию конструкции судов и установлению культурных связей.

Особенно ценным товаром, который перевозили в больших количествах, была медь. Этот тускло-бурый металл, ассоциирующийся у нас с церковными колоколами, сантехникой и памятниками героям войны, — один из самых удобных для обработки и изготовления многофункциональных сплавов. Его открытие в процессе экспериментов с плавлением металлических руд стало значительной вехой технологического прогресса. Бронза, которая представляет собой медь с добавлением олова для большей прочности, использовалась для изготовления инструментов, оружия и доспехов и была ценным ресурсом и предметом соперничества почти так же, как нефть сегодня. Поскольку основная масса медной руды добывалась на Кипре, морская торговля была очень актуальна, к тому же вместе с медью стали перевозить и другие грузы: глиняные сосуды из Греции наполнялись маслом или вином из Египта и обменивались на вавилонское зерно или африканскую слоновую кость.

В тот период морские путешествия были рискованным и опасным делом. Методы навигации оставались очень примитивными, а на судах стояли прямые паруса — это означало, что плавать на них было лучше всего при строго попутном ветре, что ограничивало мореходство летними месяцами, когда в Восточном Средиземноморье господствовали северо-западные ветра. Поэтому судно, отправившееся из Греции, имело хорошие шансы достичь Африки: промахнуться было бы сложно. Однако обратный путь приходилось совершать против часовой стрелки, не выпуская из виду берегов Леванта и Анатолии. Это объясняет, почему улу-бурунское крушение произошло так близко от берега. Попав в неожиданный шквал, тяжело груженные суда с прямыми парусами нередко оказывались на рифах, и шансов на выживание в таких случаях было мало.

А улу-бурунский корабль действительно был тяжело нагружен. По найденным личным вещам ученые установили, что купцы, скорее всего, отплыли из ханаанского порта Тель-Абу-Хавам, находившегося на севере современного Израиля. Кроме того, судя по числу медных слитков и большому количеству прекрасно сохранившейся кипрской посуды и столовых приборов, перевозившихся в больших керамических горшках, корабль заходил на Кипр, прежде чем продолжить свое путешествие на запад вдоль берегов Анатолии. И должно быть, всего лишь через несколько дней он не смог из-за шторма или ошибки удачно миновать скалистую оконечность мыса Улу-Бурун и пошел на дно. Соскользнув по подводному склону, он упокоился на глубине вместе со всем грузом и командой и оставался там более 3000 лет.

Археологи, проделав поистине детективную работу, выяснили, что на борту корабля находились три или четыре сирийско-ханаанских купца. Также были обнаружены свидетельства того, что на нем плыли домой два грека-микенца, имевшие высокий статус в обществе. Это подтверждается находками двух бронзовых мечей и изящных личных вещиц, в том числе столовых приборов, бритв и бус (всё микенского производства), а также кубков и ножей из того же региона. Их спутник, достаточно таинственная личность, судя по обнаруженным мечу, копейным наконечникам и булаве, возможно, был воином из северной Греции или даже с Балкан, которого наняли для защиты путешественников и груза от пиратов.

На борту улу-бурунского корабля действительно было много такого, что порадовало бы любого пирата. Исключительное мастерство, с которым были изготовлены предметы, представленные теперь за музейным стеклом, служит напоминанием о том, что властители того времени не только конкурировали за бронзу, нужную для поддержания военной мощи, но и старались превзойти друг друга в изящных искусствах. Выставленные экспонаты произвели на меня большое впечатление: их красота опровергала любые мысли о том, что живой ум, умелые руки и художественный талант присущи человеку лишь с недавних пор. В ту эпоху, не знавшую денег, качественные, красивые вещи точно так же, как и сейчас, служили символом социального статуса и ценились как подарки. Но, кроме того, они использовались в качестве взяток и пошлин, выплачивавшихся иноземцами за ввоз товаров и сырья, которых не было в стране.

Со времен Адама Смита мы привыкли думать, что рыночная экономика управляется личным выбором. Вам что-то нравится, у вас есть деньги (или вы берете кредит) — и вы просто это покупаете. В бронзовом веке все было совсем не так. Экономика того времени основывалась не на индивидуальном потреблении, а на демонстрации силы правящих домов. Для такой экономики, которую называют «дворцовой», была характерна иерархическая структура и строгий контроль, а все товары и услуги были собственностью правителя. Общины, насчитывавшие иногда по 30 000–40 000 человек, изначально возникали в плодородных долинах и строились на излишках сельскохозяйственного производства. Затем эти излишки стали изыматься в качестве дани на содержание армии, удовлетворение прихотей возвысившихся классов жрецов и воинов и в конечном итоге на поддержание роскошного существования правящей элиты. Таким образом процветающая крестьянская община, где все жители работали бок о бок, постепенно трансформировалась в иерархическое общество.

Поддержание порядка в такой контролируемой центром экономике и защита накапливающегося богатства были непростым делом для правящей элиты. Помимо постоянных природных угроз, им приходилось опасаться мошенников и предателей. Для защиты от этих рисков влиятельные роды не только собирали большие армии, оснащенные колесницами (отсюда огромные потребности в бронзе), но и нанимали собственных блюстителей порядка. Эти лояльные торговцы и «послы», к числу которых, вероятно, принадлежали микенцы, путешествовавшие на улу-бурунском судне, несли ответственность за правильную оценку товаров и безопасность сделок.

Ценность большинства товаров определялась их весом. С места улу-бурунского крушения было поднято 139 гирь, большинство из которых явно часто использовалось. Некоторые были сделаны в форме животных (лягушки, утки, быка, головы льва и даже мухи), очевидно для того, чтобы было проще их различать. Точность имела значение, поэтому у опытных торговцев всегда был под рукой набор гирь для правильного определения веса таких ценных металлов, как золото и серебро, и другой — для более тяжелых вещей. При обмене таких товаров, как масло или зерно, для приблизительной оценки их веса и, следовательно, стоимости пользовались мерами объема. Традиционными емкостями для морских перевозок были амфоры с двумя ручками — высокие изящные глиняные сосуды, миниатюрные копии которых сегодня можно найти в любой сувенирной лавке в Турции или Греции. Благодаря коническому основанию они легко и надежно закреплялись в песке, служившем балластом на судне. В амфорах перевозилось практически все, что угодно, — вино, оливковое масло, зерно, рыба и даже керамические изделия.

К концу бронзового века товары отправляли на большие расстояния и доставляли в земли, где жили разнообразные народы, говорившие на разных языках, так что купцам приходилось проводить месяцы и даже годы вдали от дома и семьи. Поэтому защита сделок от мошенничества была постоянной проблемой. Хотя для ведения счетов и обмена посланиями между знатью широко использовались клинописные глиняные таблички, большинство людей не умели ни читать, ни писать. Первым способом обойти эту проблему и снизить риск сделок между представителями разных стран стали каменные «печати», на которые наносились понятные всем рисунки. Такая «печать» цилиндрической формы делалась из горного хрусталя или другого полудрагоценного камня, и по ней можно было идентифицировать владельца. Можете считать это прообразом личной кредитной карты. На печати были вырезаны символические фигуры и рисунки, уникальные для каждого владельца и указывающие на то, откуда он прибыл, и когда такой цилиндр прокатывали по влажной глине или воску, он оставлял уникальный отпечаток. Как только наступало время скрепить сделку, этот простой инструмент позволял зафиксировать права собственности, долг или получение товара.

Торговля бронзового века была выгодной, если способствовала поддержанию политических союзов. Поэтому распределение товаров зависело в первую очередь от взаимоотношений между родами и дворцами, а не от отдельных личностей и цен. Гнаться за прибылью и торговаться было возможно только на периферийных рынках, куда сильные, но жестокие правители посылали своих эмиссаров. Такие рынки также давали местным производителям возможность торговать за пределами своего социального круга. Смешение различных культур, существовавшее в таких местах, способствовало расцвету творчества. Влиятельные династии боролись не только за самых отважных воинов, но и за лучших строителей, врачей, поэтов и музыкантов, а также за обладание самыми экзотическими предметами искусства. Возникшая в результате широчайшая сеть международных торговых связей стимулировала развитие уникальной цивилизации.

* * *

А потом это все неожиданно начало разваливаться. За несколько десятилетий, примерно между 1200 и 1150 г. до н.э., экономики восточносредиземноморских феодальных государств рухнули, уничтожив Хеттскую, Троянскую и Греко-Микенскую империи и серьезно подорвав стабильность в Египте. Что именно произошло, то сих пор служит предметом дискуссий специалистов, изучающих этот период истории. Однако итог совершенно ясен: как указал в своей авторитетной работе «Конец бронзового века» (The End of the Bronze Age) Роберт Дрюз, с политической и культурной точки зрения это была катастрофа, превосходящая по своим масштабам падение Римской империи. Наиболее загадочны описания прекрасно вооруженных налетчиков: появившись откуда-то с запада, возможно с островов Эгейского моря и из-за его пределов, они уничтожили важнейшие портовые города и коммерческие центры. Еще в XIX в. археологи прозвали их «морским народом», и это имя с тех пор прижилось. Однако остается непонятным, было ли нашествие этих мародеров главной причиной упадка или морские бродяги просто разграбили уже внутренне подорванные, но еще богатые феодальные государства.

Одно противоречивое, но тем не менее интригующее предположение высказал Эберхард Цангер, геолог, получивший образование в Стэнфорде и в настоящее время работающий в Швейцарии. Цангер считает, что ключ к загадке нужно искать в событиях, приведших примерно в 1195 г. до н.э. к греко-троянской войне и осаде Трои. Цангер, тщательно изучивший археологические свидетельства и произведения Гомера и Платона — литературные обработки, на создание которых ушло несколько сотен лет, — считает, что в конце бронзового века политическое и военное равновесие в Западном Средиземноморье было нарушено.

Растущая мощь противостоящих друг другу эгейских держав — Греко-Микенской и Троянской — ограничивала влияние древней и когда-то доминировавшей Хеттской империи, которой к тому же с востока угрожали ассирийцы. Находясь под таким давлением и стараясь сохранить контроль над важнейшими источниками меди и поставками зерна из Египта, хетты вторглись на Кипр, еще больше разозлив своих западных соседей-мореходов. Троя с союзниками со своей стороны постепенно прибирали к рукам острова Эгейского моря, с которых, как предполагают некоторые ученые, мог прийти «морской народ». Кроме того, троянцы контролировали важный морской торговый путь через Дарданеллы в Черное море, таким образом еще более усугубляя свой давний конфликт с микенцами, который в конечном итоге и привел к осаде Трои, поэтически увековеченной Гомером.

Хотя, как считают некоторые ученые, давление, испытываемое правителями торговых династий, усилилось в результате климатических изменений, приводивших к периодическим засухам и потере урожая (из письменных источников известно, что хетты действительно столкнулись с такой проблемой), скорее всего, основной причиной их внезапного падения послужила коммерческая зависимость, переросшая имеющуюся базу активов, что привело к соперничеству, взаимным подозрениям и потере эффективности торговли. Богатство феодальных государств Средиземноморья строилось на эксплуатации природных ресурсов, которые, естественно, были распределены неравномерно, и именно это неравенство на протяжении столетий стимулировало торговлю. Главными товарами были зерно, необходимое для пропитания работников, медь для вооружения и древесина для плавильных печей и строительства. С уменьшением количества этих ресурсов борьба за них становилась все более жестокой, примером чего служат греко-троянские войны.

Древесина была необходима для поддержания экономик бронзового века точно так же, как сегодня — ископаемое топливо. При плавлении руды уголь давал более высокую температуру, чем дерево, но из одной тонны древесины в среднем получалось всего 180 кг угля. Однако дело не только в этом. Металлообработка, обжиг глиняных изделий, строительство кораблей и домов — все это требовало древесины. К концу бронзового века человеческие потребности превысили возможности естественного обновления природных ресурсов. В Египте практически не было лесов, а знаменитые ливанские кедры уже давно были истреблены чуть ли не полностью. Таким образом, в десятилетия, предшествующие обвалу экономической системы, великие торговые нации бронзового века уже серьезно исчерпали свои энергетические ресурсы. Сложная, взаимозависимая экономика, основанная на конкуренции правящих элит, превысила свои возможности и потеряла устойчивость.

Окончательный упадок наступил быстро. С распадом торговых и снабженческих связей возник критический недостаток пищевых и топливных ресурсов, к которому «дворцовые» экономические системы с жестким контролем не могли адаптироваться. Возможностей для торговли и поддержания армий становилось все меньше, и феодальная власть ослабла, лишившись также способности к эффективной обороне, что породило мятежи и восстания тех, кого раньше подавляли. Среди шаек голодных морских разбойников было много тех, кто по окончании длительной войны стал выживать за счет пиратства. Важнейшие портовые города и дворцы богачей были разграблены и сожжены, и торговля прекратилась. Те, кто выжил, скрывались в деревнях, стараясь обеспечить себе будущее за счет более простой экономики, основанной на сельском хозяйстве. По описанию Цангера, «цивилизация, построенная аристократами, превратилась в общество скотоводов и пастухов», и, «когда закончились войны, целые языки и письменности исчезли с лица земли». А до возвышения греческих городов-государств, которые ныне считаются колыбелью западной цивилизации и где был восстановлен знакомый цикл торговли, конкуренции и конфликтов, оставалось еще несколько веков.

* * *

Когда я в тот ноябрьский вечер наконец покинул выставку и стал спускаться по ступенькам музея к Центральному парку, уже сгущались сумерки и воздух стал значительно холоднее. Туман клубился над озером и полосами тянулся среди деревьев. Все вокруг казалось упорядоченным, однако свежие воспоминания о хаосе на Уолл-стрит настроили меня на размышления.

Музеи — это часть коллективной памяти человечества, места, где предметы, пережившие много людских поколений, рассказывают нам о том, кто мы такие и как любопытство, мастерство или конфликты наших предков определили черты того мира, который в конечном итоге достался нам. Посреди современной суматошной жизни музеи демонстрируют нам застывшие срезы общей памяти, которые мы называем историей человечества. Я считаю, что для понимания существующей реальности необходимо осознать прошлое.

Погруженный в эти размышления, я повернулся и пошел обратно через парк к Пятой авеню. Пешеходы ускоряли шаги. Уличные продавцы торопливо собирали свои лотки, чтобы успеть до наступления темноты. Это были современные наследники кочующих купцов бронзового века — тех, кто с набором гирек и печатями в руках блестяще вели международную торговлю, не имея практически ничего, кроме точной памяти, умелых рук и прекрасно развитой интуиции, — ни ноутбуков, ни мобильных телефонов, ни штрихкодов, ни даже счётов. Они напомнили мне о нити, которой на протяжении тысячелетий сшивалась ткань коммерции; эта нить — наша вечная страсть к обмену.

Как же нам лучше разобраться в циклических чередованиях расширения, взрыва и коллапса, которые на протяжении многих веков сопровождали эту страсть? Чем можно объяснить головокружительные взлеты и падения в современном финансовом мире? С моей точки зрения как специалиста по поведению, такие поведенческие колебания характерны для открытой, динамической системы. В 1969 г. Людвиг фон Берталанфи, отец теории систем, одним из первых высказал идею о том, что живые образования, к числу которых относятся как человеческий разум, так и рыночная экономика, избегают дезорганизации и коллапса, поддерживая интерактивное равновесие с окружением путем поглощения энергии. Фундаментальная особенность таких саморегулирующихся живых систем — способность к анализу значимых обстоятельств и адаптации к ним с помощью выбора между альтернативами.

Фридрих Август фон Хайек, знаменитый австрийский экономист и лауреат Нобелевской премии 1974 г., на которого повлияли работы Берталанфи, был впечатлен идеей сходства рынка и мышления. В середине своей карьеры Хайек опубликовал книгу «Сенсорный порядок» (The Sensory Order) — исследование мозга как самоорганизующейся и целенаправленной системы, которая стремится к поддержанию гомеостатического равновесия, устанавливая приоритетный порядок конкурирующей информации. В более поздних работах Хайек рассматривал рынок как подобную открытую систему, способную к самокоррекции. Он считал, что рынки — это не политическая конструкция, а естественный продукт человеческих общественных отношений.

В любом обществе главной экономической проблемой является наилучшая организация производства и использование доступных ресурсов для удовлетворения потребностей и желаний многих отличающихся друг от друга людей. Хайек утверждает, что рассеянная информация о материальных богатствах и их применении для удовлетворения потребностей будет организована наиболее эффективно, если позволить отдельным людям, принимающим решения, конкурентно реагировать на свободно устанавливаемые цены. При этом должно возникнуть такое распределение ресурсов труда, капитала и человеческих способностей, которое невозможно повторить, используя централизованное планирование, каким бы превосходным оно ни было. Поскольку рынок является результатом эгоистичных человеческих действий, он саморегулируется независимо от намерения отдельного человека. Спонтанный общественный порядок, хорошо структурированный, динамичный и самокорректирующийся, достигается благодаря действиям множества людей, обладающих свободой выбора, — эквивалентом которых в биологической системе являются, к примеру, отдельные нервные клетки мозга.

Эти идеи перекликаются с самой известной метафорой Адама Смита, который двести лет назад описывал гомеостатический баланс, говоря о том, что рынок в открытом обществе ведет себя так, будто управляется некоей «невидимой рукой». С точки зрения поведения и человеческий разум, и свободные рынки обладают естественной структурой — являются открытыми динамическими системами, создающимися в результате взаимодействия миллиардов нейронов или миллионов людей. Система как целое стремится к равновесию путем выбора между альтернативными вариантами действий на основании личных предпочтений — здесь экономист и нейрофизиолог находят взаимопонимание.

Общий принцип действия этих динамических систем, биологической и социальной, состоит в том, что на всех уровнях организации они регулируются механизмами, обеспечивающими постоянную коррекцию поведения, как в цикле «восприятие — действие» мозга, описанном в четвертой главе. Эти механизмы контроля представляют собой петли обратной связи, фиксирующие отклонения от заданных величин, оптимальных для выживания. В совокупности такие контрольные механизмы формируют поддерживающее жизнь динамическое целое, интегрируя знания о цепях поставки исходных материалов и скорости их потребления. Установление цены продукта на рынке и поддержание живым мозгом стабильного уровня глюкозы, поступающей из самых разнообразных источников в окружающей среде, — вот простые примеры таких петель обратной связи.

Заданные величины, вокруг которых функционируют такие системы, могут изменяться в зависимости от изменений среды — настраиваться с учетом обстоятельств, но если оказывать на них слишком сильное давление, то жизненно необходимое равновесие системы все же нарушается. Так, недостаток доступных ресурсов (как при уменьшении запасов древесины в конце бронзового века) или их избыток (как при современном изобилии высококалорийной пищи) может исказить или разрушить важнейшие регуляторные механизмы. Это нарушает способность системы поддерживать баланс. Таким образом, неправильно думать, что динамические системы — рынок или мозг — способны к бесконечной адаптации. Устойчивая и объективная обратная связь необходима не только для роста и стабильности, но и для поддержания здоровых ограничений. Без такой регуляции возникает дестабилизация функций, которая, если не будет вовремя скорректирована, ведет к коллапсу.

Если рассматривать общество бронзового века в этом динамическом контексте, становится ясно, что способность такой экономической системы к адаптации была невелика. Хотя, как и сегодня, для поддержания равновесия требовался учет возможностей и рисков, природные ресурсы были ограничены и постоянно присутствовал страх конфликта. Именно эти переменные ограничивали экономическое развитие. Движущими силами коммерческого роста были, как я уже рассказывал ранее, инстинктивные поведенческие схемы жадности, эгоизма и любви ко всему новому, но здесь каждая из них была доведена до предела стяжательскими аппетитами горстки властных правящих династий, между которыми существовала жестокая конкуренция. Торговцам были выгодны безопасные региональные монополии, дарованные им элитой, однако взамен они должны были обеспечивать наличие стабильных источников сырья и эксклюзивные рынки, необходимые для поддержания престижа и власти правящих династий. Но эти феодальные города-государства, редко способные обеспечить себя сами, жестко контролировали производство и распространение всех товаров массового потребления и предметов роскоши. Пока ресурсы были в избытке, правящие круги, контролировавшие эти «дворцовые» экономики, достигали хрупкого социального равновесия с другими династиями с помощью даров и бартера. Но в нестабильные времена, не обладая преимуществом точной и своевременной коммуникации, они утратили необходимый элемент доверия и скатились к страху и паранойе, что стимулировало агрессию, конфликты и в конечном итоге развал системы.

В биологии нарушение регуляторной обратной связи также является предвестником саморазрушения, что подтверждается неконтролируемым ростом раковых клеток или губительным хаосом маний либо анорексии. То же самое верно и в отношении современного «саморегулирующегося свободного рынка», который на самом деле не свободный в общепринятом смысле этого слова. Как говорил Адам Смит, идеальный маленький рынок самостоятельно достигает рационального порядка, будучи основанным на петлях обратной связи обмена, управляемого личными интересами участников. Масштабные рынки капитала также должны функционировать в рамках установленных регуляторных норм, чтобы оставаться в динамическом равновесии. То, что ученым удалось узнать о преобразовании нормальных клеток в раковые, так же верно для рыночной системы, которая разрушается под влиянием страха или подавляется жадностью: регуляция имеет значение.

* * *

Если американский бизнес давно принял на вооружение теорию и динамические принципы идеологии саморегулирующегося свободного рынка Адама Смита, чем объясняется великий финансовый крах 2008 г.? Что пошло не так? С точки зрения социологии ответ очень прост: как сказал почетный профессор экономики Мюнхенского университета Джон Комлос, «мы больше не живем в деревенской экономике Адама Смита». Комлос считает, что культурные и материальные обстоятельства, регулирующие (несмотря на деятельность центробанков и антимонопольное законодательство) современные рынки, значительно отличаются от существовавших во времена Смита, когда «была принята доминирующая (саморегулирующаяся) мораль, которая больше не имеет ценности».

Современная банковская индустрия дает нам пример такой потери «моральной настройки» и самокоррекции. Сегодняшние финансовые рынки в целом контролируются олигархией влиятельных международных организаций, поведение которой в значительной степени определяется близоруким стремлением к быстрому получению выгоды. Оно подкрепляется намеренным разрушением социальных механизмов регуляторной обратной связи и тем, что деньги становятся все более абстрактным понятием.

Сегодня вещественные дары бронзового века в качестве основных регуляторов экономической активности заменились деньгами и финансовыми инструментами. Рыночная экономика на основе бартера была бы слишком громоздкой и неудобной: вам пришлось бы искать человека, у которого есть то, что вам необходимо, и надеяться, что ему потребуется то, что есть у вас. Если вы действуете в масштабе, превышающем пределы отдельного селения, к этому нужно прилагать слишком много усилий, что хорошо понимали торговцы бронзового века. Некоторые из них договаривались между собой, и поэтому регулируемая система обмена становилась необходимой. Отпечаток резного камня, оставленный на глине древним купцом, можно считать прообразом одновременно и денег, и кредита — символическим знаком, который потом можно обменять на полученные или поставленные товары. Впоследствии в качестве средств обмена стали использовать золото и серебро, что облегчило учет; еще позже драгоценные металлы превратились в резерв ценности, что значительно повысило эффективность рынков.

Однако для поддержания равновесия и эффективности любого рынка в основе обмена должно оставаться доверие между людьми, как в деревенской экономике. Деньги расширяют это доверие, если, как в джентльменском соглашении, стороны уважают их номинальную стоимость. В современной экономике банки в своей самой простой форме служат посредниками таких доверительных отношений; благодаря тем, кто хранит в банке свои сбережения, они могут выдавать кредиты другим людям. На вклады начисляются определенные проценты, а вкладчик может при необходимости забрать свои деньги обратно (в определенных пределах). Когда-то, не так уж и давно (даже на моей памяти), такие местные банковские сделки совершались на основе простой договоренности. Если вы как достойный доверия гражданин хотели получить ссуду на покупку машины, то вначале должны были проконсультироваться с менеджером банка. По сути, назначение современной финансовой индустрии остается тем же: как можно надежнее и продуктивнее вложить сбережения американских семей.

Однако моральные идеалы изменились, и банковская система изменилась тоже. Сейчас крупные международные банки в основном заинтересованы в спекулятивных инвестициях с целью получения повышенной прибыли для менеджеров и акционеров, а не в организации обслуживания клиентов. Более того, для среднестатистического американца в эпоху электронных технологий деньги теряют свой смысл как материальный актив, превращаясь в строчку цифр, отражающую все суммы, которые мы получаем, тратим или кому-то должны. В повседневной жизни деньги перестали ассоциироваться с обменом драгоценных металлов. Даже бумажные деньги постепенно исчезают, все больше заменяясь пластиковыми картами, а в ближайшем будущем, вероятно, их полностью заменят виртуальные электронные деньги. Тем не менее эта абстрактная идея денег занимает в нашей жизни все более принципиальное место и фактически приравнивается к рынку. Равновесие между кажущимися абстракцией финансовыми рынками и банковской индустрией сегодня служит мерой здоровья экономики. Богатыми или бедными нас делают колебания набора цифр на компьютерном экране.

Хайек в своей книге «Пагубная самонадеянность» (The Fatal Conceit)12 предупреждал об опасности такого абстрагирования: «Как только бартерная торговля заменяется опосредованным обменом с использованием денег, она перестает быть легкопонятной простому человеку»13. Деньги в их современном абстрактном смысле впервые стали использоваться в начале VI в. до н.э. в греческих городах-государствах, восставших, словно феникс, из тьмы столетий, последовавших за упадком цивилизации бронзового века. Греки же обнаружили, что деньги дают новую форму власти. Взаимовыручка, разделение собственности, родственные отношения, ритуалы, сложные сделки — все это при наличии достаточного количества денег переставало иметь решающее значение. Социальное доминирование стало определяться не доверительными межличностными взаимоотношениями, а владением деньгами, в результате чего стала возможной хищническая власть, где только деньги способны удовлетворить потребности и любые желания. Можно иметь слишком много еды, слишком много питья, даже слишком много секса, но денег теоретически слишком много не бывает. Древние инстинктивные регуляторные контуры обратной связи перестают работать. Хотя в мифе о печально известном царе Мидасе жажда золота и богатства изображается как извращение морали, в реальности в современном абстрактном мире кредитов вряд ли найдется много людей, стремящихся ограничить свою денежную прибыль и материальные блага, с ней связанные.

* * *

Задним числом всем стало понятно, что возникновению «жилищного пузыря» и кризису субстандартной ипотеки, которые и стали основной причиной глобального экономического кризиса 2008 г., способствовали легкие кредиты, чрезмерный объем займов и сложная ипотечная система. Экономисты назвали это затейливым термином «моральный риск», однако эта история начиналась достаточно невинно, когда лет десять назад группа молодых предприимчивых менеджеров из банка JP Morgan придумала новый способ увеличить доходы с продаж. Пенсионные и прочие фонды, столкнувшись в конце XX в. с глобальным перенасыщением сберегательной сферы и низкими процентными ставками, стали требовать надежных и доходных инвестиций. Крупные международные банки также начали исследовать инновационные методы управления рисками, составляя пакеты займов, которые финансировались и продавались как единое целое, таким образом снижая объем банковского капитала, необходимый для покрытия потенциального неисполнения обязательств.

К концу 1990-х, когда шумиха вокруг бума доткомов пошла на спад, а банковское законодательство становилось все более либеральным, федеральные органы регулирования США признали создание таких «кредитных дериватов» легальным. Финансовый мир, в том числе такие страховые гиганты, как AIG, восприняли это с энтузиазмом. Поначалу все шло хорошо, так как пакеты создавались в основном из активов уважаемых компаний, добившихся в своей деятельности хороших результатов. Однако, когда все поняли, что здесь кроется прекрасная возможность для быстрого получения прибыли, аппетиты возросли. Вскоре в общий котел добавились ипотечные кредиты, недостатка в которых не было. Стадное чувство быстро взяло верх, и за десять лет рынок вторичных ценных бумаг вырос до $12 трлн. Но начали возникать и проблемы. Разобраться в сложных ценных бумагах было нелегко даже для тех, кто их продавал, и точно оценить риск было практически невозможно. Однако на это мало кто обращал внимание, поскольку продаваемые пакеты были прочно связаны с доходом дельцов: вторичные ценные бумаги, облигации с ипотечным покрытием, свопы и прочие загадочные финансовые инструменты пакетировались и перепакетировались, и вскоре возник огромный мировой рынок, порождавший триллионы воображаемых долларов.

Плохое качество таких капиталовложений явно мало интересовало банки, торгующие вторичными ценными бумагами: для этих банков первостепенное значение, как всегда, имела быстрая прибыль. Согласно результатам исследования, проведенного бизнес-школой Чикагского университета (использовались данные, собранные правительственными органами в 3000 почтовых округов), взрывной рост ипотечного кредитования был связан с легкостью получения займов, особенно теми, кто в наименьшей степени мог себе это позволить. В районах, где до 1996 г. было очень много отказов в ипотеке, в период бума 2001–2005 гг. процент одобренных кредитов стал наивысшим. В этих районах, названных округами с «высокими скрытыми потребностями», в те же самые годы наблюдалось снижение доходов на душу населения и низкий уровень занятости. Иными словами, стандартный уровень риска при оценке кредитования был снижен до минимальных размеров, и стало весьма вероятным, что при экономическом спаде очень многие люди окажутся неспособными выполнить свои кредитные обязательства.

Основы роста любого капиталистического предприятия — партнерство с гражданами и стимулирование их желания вкладывать деньги, покупать товары или брать займы, так как это дает новые средства. Традиционно, даже еще до промышленной революции, экономический рост зависел от накопления капитала и инвестиций. Однако с появлением современного потребительского общества общепринятым инструментом финансового партнерства, особенно в США, стали займы. «Экономика задолженностей», основанная на предположении о непрерывном росте, — чисто американское изобретение. После Второй мировой войны благодаря Бреттон-Вудскому международному валютному соглашению 1944 г. американский доллар занял исключительное положение в международной торговле: курсы важнейших мировых валют были привязаны к доллару, курс которого, в свою очередь, был привязан к курсу золота. Когда в 1971 г. Ричард Никсон разорвал эту связь между золотом и долларом, мировой денежный оборот начал быстро расти, способствуя упрощению выдачи кредитов и экспоненциальному росту их объемов. Во многих богатых государствах, особенно в Соединенных Штатах, наряду с ростом государственных расходов поощрялись частные займы. Правительство снижало налоговые ставки на ипотечные кредиты и корпоративные займы, в результате чего они превратились в приемлемое средство обеспечения экономического роста и нечто привлекательное для простых граждан, и таким образом была создана новая экономическая парадигма.

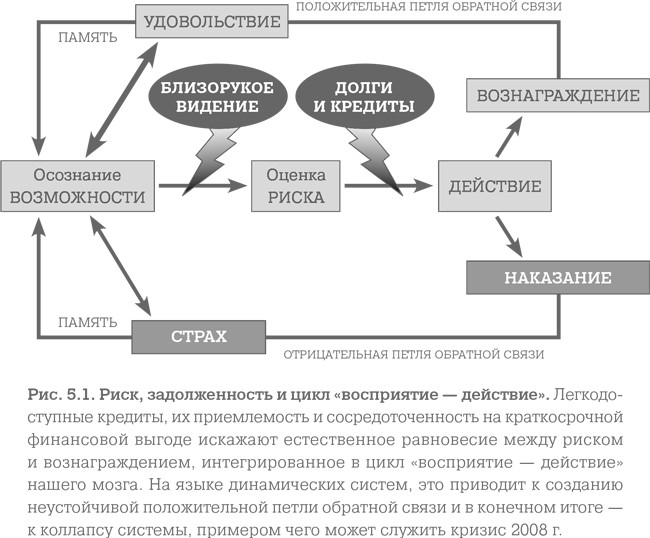

Взрыв кредитования в американской экономике — к 2007 г. долг составил более $50 трлн — не только породил «жилищный пузырь», но и повлиял на наши привычки. Он нарушил саморегуляцию, и на всех уровнях рынка поведение стало менее благоразумным; появился дестабилизирующий контур положительной обратной связи, как показано на схеме. Древняя цепочка поведенческих реакций, направленных на выживание (осознание возможности, оценка риска и действие на основании принятого решения, за которым следует цикл обратной связи в виде вознаграждения или наказания), оказалась разрушена пропагандой необходимости иллюзорного экономического роста и поощрением со стороны культурной среды близорукой погони за прибылью.

Вероятно, впервые в человеческой истории при расчетах риска стала доминировать возможность вознаграждения, а не наказания. Исказив объективную оценку риска, легкие кредиты породили ложное ощущение обеспеченности надежного будущего. В результате этого произошла перенастройка мозга. Кроме того, кредиты подкрепляют наше предпочтение мгновенной выгоды, точно так же как карамельный чизкейк, который заставил меня пренебречь долгосрочным преимуществом поддержания здорового веса ради получения моментального удовольствия. Взяв кредит, мы можем получить сегодня то, что в противном случае нам пришлось бы отложить до завтра или на более длительный срок. Однако при этом мы отдаем в залог наше будущее. Таким образом, упрощение получения кредитов может стимулировать расточительное поведение, когда мы отказываемся читать мелкий шрифт в договоре и «не замечаем» 30%-ную кредитную ставку. Говоря языком нейрофизиологии, из-за упрощения получения кредита в мозге создаются интуитивные привычки, подрывающие цикл «восприятие — действие».

В моменты рационального размышления большинство из нас понимают, что брать непосильные кредиты в счет собственного будущего — это неблагоразумно. Однако накануне кризиса 2008 г. домовладельцы, инвесторы, банки и правительство делали именно это, накапливая долги, пока вся американская нация не оказалась захлестнута кредитным цунами. Безудержная жадность взяла верх, и пузырь спекулятивных инвестиций и ценных бумаг, обеспеченных ипотекой, раздувался все больше и больше. Параллельно с этим процессом лидеры американской банковской индустрии превращались в олигархию, во многом сходную по своей экономической власти с правящими элитами бронзового века. Как отметил почетный профессор Калифорнийского университета в Лос-Анджелесе Дипак Лал, это доминирование отразилось в изменении доли финансовой индустрии в общем корпоративном доходе США. С 1973 по 1985 г. она колебалась вокруг величины 16%, но в преддверии кризиса 2008 г. взлетела до 41%. В тот же самый период все большая доля дохода от таких спекулятивных инвестиций оседала в карманах банковских менеджеров, страховщиков и специалистов по кредитным рейтингам.

Стремление к максимизации быстрой прибыли привело к тому, что заработки в американской финансовой индустрии все росли, пока в 2007 г. средний доход банкира не составил 181% от среднего заработка топ-менеджера частной корпорации. Обычно при дележе годового дохода банка половина идет самим банкирам. При огромных возможностях для обогащения и низкой степени риска как интуитивный, так и сознательный самоконтроль оказался подавлен, и «беспристрастный наблюдатель» Адама Смита отошел в область преданий. Жадность и амбиции поглотили голос разума.

Оправдания таких непомерных заработков звучали примерно одинаково: в условиях рынка для того, чтобы сохранить лучшие умы, требуется достойная компенсация их труда. Но у такой расточительности были свои последствия. Банк Англии в 2009 г. объявил, что «если бы сумма произвольно распределенных средств (читай: надбавок. — П.У.) за каждый год в период с 2000-го по 2008-й была бы ниже на 20%, у крупнейших британских банков было бы примерно 75 млрд фунтов дополнительного капитала — больше, чем требовалось от общественного сектора во время кризиса».

Задним числом все кажется очень просто. Начиная с 1980-х гг. Америка в основном отказалась от любых общественных ограничений банковской индустрии, а вслед за ней это сделали и многие другие богатые государства. Традиционное разделение банков на коммерческие и инвестиционные было забыто, и обычной практикой как в США, так и в Европе стала «игорная» банковская деятельность с высокими рисками. Привлекательность таких спекуляций с точки зрения наших древних инстинктивных стремлений очевидна, но в преддверии ипотечного кризиса действовали и другие соблазны. К примеру, в финансировании банками вторичных ценных бумаг была очень велика доля заемного капитала, поступающего преимущественно от публичных размещений акций. Поскольку рисковать институциональными активами практически не приходилось, это еще более подрывало ощущение личной ответственности как у отдельных банкиров, так и у страховых агентств вроде AIG. Вследствие этого по мере роста уровня спекулятивных инвестиций стоимость продаваемых вторичных ценных бумаг оказывалась все менее подкрепленной ликвидными активами.

Действительно, с началом краха долги крупных частных банков были быстро переведены на публичные счета из страха, что банковский коллапс повлечет за собой падение всей мировой финансовой системы. Не только банки были «слишком велики для провала», но и их владельцы были «слишком велики для тюрьмы». Таким образом, за исключением топ-менеджеров Lehman, большинство руководителей мегабанков пережили кризис практически без потерь благодаря государственным мерам. Такое отсутствие негативной обратной связи — а именно страха потенциального наказания за сделанный выбор — нарушает фундаментальные принципы корректирующих действий, необходимых для подстройки поведения любой динамической системы. Олигархия, участвовавшая в финансовом кризисе, несмотря на свою жадность и чрезвычайную рискованность проводившейся политики, вышла из него практически невредимой.

* * *

И наоборот, по большинству американцев финансовый кризис нанес серьезный удар. Сейчас нам понятно, что в нестабильности американской финансовой системы также было виновато растущее социальное неравенство, которое после кризиса только усилилось. После Второй мировой войны, в период с 1952 по 1980 г., заработок 1% самых богатых американцев составлял примерно 10% всего национального дохода. К 2007-му эта доля увеличилась до 23,5%. Раньше подобная ситуация была лишь в 1920-х гг., накануне Великой депрессии.

Характер трат американцев дает основание предположить, что это социальное неравенство сыграло значительную роль в раздувании долгов. Упрощение кредитования помогло на короткий срок решить многие проблемы людям с минимальными доходами и послужило временной мерой стимулирования экономического роста. Подкрепленные кредитами траты небогатых людей на предметы роскоши и дорогие услуги (то, что журнал The Economist назвал «просачивающимся» потреблением) в период, предшествовавший кризису 2008 г., объяснялись отчасти стремлением угнаться за образом жизни богатых и знаменитых. Профессор Школы бизнеса имени Бута Чикагского университета Рагурам Раджан в книге «Линии разлома» (Fault Lines)14 предположил, что, следовательно, именно сочетание социального неравенства и ослабления ограничений на кредиты способствовало развитию финансового кризиса.

Хотя обычному гражданину непросто идентифицировать социальные искажения, позволившие банкирам скрыться с миллионами долларов, многие из порочных соблазнов, повлиявших на их действия, аналогичным образом формируют и поведение каждого из нас. Приятно, конечно, обвинить во всем Уолл-стрит и международных финансистов, но на самом деле их роль не так велика, если рассматривать картину в целом — драму нескромных привычек, долгов и самообмана, в которой каждый из нас сыграл свою роль. Говоря знаменитыми словами из комикса Уолта Келли «Пого», «мы встретились с врагом, и он оказался нами». Корень конфликта — в наших собственных головах; переводить стрелки на других — это не более чем попытка самоутешения. Если поразмыслить о нашем собственном поведении, это именно мы в близоруком стремлении к большему коллективно раздули кредитный пузырь и помогли банкирам заработать их миллионы. Будучи активными участниками экономического роста и в конечном итоге виновниками перенапряжения потребительского общества, мы должны признать нашу часть вины за его финансовые проблемы.

Конечно, можно сказать, что у нас были смягчающие обстоятельства. В последние 25 лет ХХ столетия доля времени, в течение которого американская экономика испытывала спад, составила всего 5%, тогда как в предыдущую четверть века — 22%. Понятно, что долгие периоды непрерывного роста породили в людях благодушие и успокоенность. Наши интуитивные привычки нашептывали нам, что хорошие времена никогда не закончатся; это особенно верно для тех, кто вырос в эту эпоху. Мы научились не размышлять, предположив, что будущее будет точно таким, как недавнее прошлое, то есть впав в то, что Дэниэл Канеман называл «грехом экстраполяции». Чего мы не желали признавать — так это того, что в случае Америки экономический рост в значительной части базировался на займах, которые рано или поздно нужно было возвращать. До 1985 г. американские потребители в среднем откладывали по 9% своего дохода, но к 2005-му большинство уже не могли делать сбережения, так как долги по ипотеке, кредитным картам и прочим потребительским займам составляли до 127% дохода. Дядя Сэм продолжал истекать красными чернилами15, и мы в своем стремлении иметь все больше превратили Америку из мирового банка в нацию должников.

Мы заключили «сделку с дьяволом». Последние 30 лет, подстрекаемые соблазнами потребительства, мы упорно перенастраивали нашу нейронную архитектуру. С точки зрения поведенческой нейрофизиологии, поддаваясь потребительским удовольствиям, мы разрушили мозговой цикл «восприятие — действие», сместив интуитивный баланс между гедонистической вентромедиальной и ограничивающей вентролатеральной корой, таким образом нарушив работу автопилотов внутреннего рынка мозга. Страсти возобладали над рассудком: мы создали порочный положительный контур обратной связи, направленный на реализацию краткосрочных эгоистических стремлений в ущерб долгосрочным преимуществам благоразумного самоограничения.

* * *

Адам Смит верил, что люди становятся независимыми нравственными существами под влиянием общества. Как я объяснял ранее, этот процесс, по его мнению, отнюдь не пассивный: он осуществляется с помощью социальных взаимодействий на протяжении всей жизни человека. Таким образом, если спросить, кто несет ответственность за моральное развитие, одного ответа здесь быть не может, так как это коллективная деятельность. Кроме того, формирование моральной чувствительности — это не случайный процесс. Скорее он основан на объективном самоосознании, качестве ума, которое мы приобретаем, изучая других людей, — вначале представляя себя на чьем-то месте, а затем делая выводы из этого опыта, сравнивая чувства, которые испытываем, с наблюдаемыми действиями.

В этом смысле моральные принципы развиваются через социальные взаимодействия. Это процесс, основанный на многократных повторах. В идеале со временем человек становится лучшим критиком самого себя: он обретает интуитивную способность следить за своими мыслями и действиями и на основании этого учиться, по сути воспринимая собственное поведение как бы со стороны. Вы можете вспомнить, что Смит называл эту интуитивную способность «беспристрастным наблюдателем» и считал, что она помогает усмирять постоянную борьбу между страстью и рассудком. Этого «наблюдателя» можно воспринимать как дружелюбного модератора, который старается обеспечить гармонию. Говоря словами самого Смита, для установления основы необходимы «беспристрастие, воздержанность, то самообладание, с которым мы подчиняем всякое движение нашей природы требованиям нашего достоинства и нашей чести».

В общем эти основные добродетели называются «характером»: это внутреннее чувство саморегуляции, принятие личной ответственности и способность управлять собственными эмоциями, а особенно отказываться от мгновенной выгоды ради более отдаленных целей. С характером не рождаются, его воспитывают. Но вот что странно: когда мы нуждаемся в этом больше всего, учитывая, что именно характер помогает нам игнорировать искушения потребительского общества, тема воспитания «правильного» характера становится совершенно непопулярной и никто не хочет уделять этому время и силы.

Это действительно печально, потому что именно последовательное проявление просоциальных16 добродетелей индивидуального характера способствует поддержанию культуры взаимного доверия, необходимой для цивилизованного общества. Доверие — это чувство, появляющееся в обществе в том случае, когда честность и кооперация становятся привычной нормой для всех. Человеческое стремление к привязанности — социальная симпатия Смита — и конкурентное поведение, характерное для рыночного обмена, являются двумя сторонами одной медали. Когда люди привычно трудятся вместе в свободном обществе, сочетание этих двух фундаментальных схем социального поведения — стремления к осмысленному сотрудничеству и поиска лучших экономических условий — становится залогом успеха. Именно эти взаимодействия гарантируют стабильный социальный порядок и существование рыночного общества, которое служит как личной инициативе, так и общественному благу. Урок заключается в том, что нельзя разделять рынок и культуру, которая его поддерживает: общество с высокой степенью доверия имеет мощный социальный капитал и процветающую экономику.

Но верно и обратное. Со снижением степени доверия скрепляющие общество силы перестают действовать. А после кризиса 2008 г. доверие в обществе упало очень сильно. Когда международная финансовая система на несколько недель застыла в страхе, это был кризис, случившийся из-за того, что утратилось основополагающее доверие между инвесторами, банкирами, правительством и обычными гражданами. В дальнейшем барометр доверия продолжал падать по мере того, как рос список неподобающих действий, о которых становилось известно: члены британского парламента врали о своих расходах; некоторые избранные лидеры в США доводили свои муниципалитеты до банкротства, обещая всем огромные пенсии; федеральные агентства требовали сотни миллионов долларов с крупных финансовых корпораций, как американских, так и зарубежных, в качестве пени за их участие в скандале с субстандартной ипотекой; кроме того, летом 2012 г. появились убедительные доказательства того, что крупные банки пытались манипулировать LIBOR — Лондонской межбанковской ставкой предложения, определяющей процентную ставку по межбанковским кредитам.

Все эти истории, которые постепенно становятся достоянием гласности, заставляют усомниться не только в добропорядочности финансовых и правительственных организаций, оказавшихся в них замешанными, но и в нравственных и этических качествах наших лидеров. Для нас же особенное значение имеет то, что они в очередной раз доказывают, насколько важно, как я уже отмечал в первых главах этой книги, понимать принципы работы человеческого мозга. С точки зрения поведенческой нейрофизиологии кризис 2008 г. был предсказуем: стимулирование эгоистичного, краткосрочного, нацеленного на получение вознаграждения и подпитываемого долгами потребления привело к рискованному поведению и зависимости. Доминирование в обществе ничем не сдерживаемых личных интересов, азарта, вошедшая в привычку нечистоплотность породили жадность и мошенничество в самых высоких сферах, что заставляет задуматься о том, не является ли модель современной рыночной экономики разрушительной для доверия, развития характера и культурного равновесия.

После кризиса призывы к принятию регуляторных мер в области международных финансов зазвучали отовсюду, и понятно, что они действительно необходимы. Но возникает сомнение в том, что таких навязанных извне мер будет достаточно: невозможно следить за миллионами операций, происходящих по всему миру, а тем более за моральными качествами как тех, кто осуществляет эти операции, так и тех, кто их будет контролировать. Нет, пусть это прозвучит старомодно в наше время с его технологическими новшествами, дефицитом времени, стрессами и распадом родственных отношений, однако именно сейчас следует вернуться к исследованиям о том, как воспитывать «правильный» характер, и к социальным институтам, которые лучше всего могли бы осуществлять эту жизненно важную задачу.

Об этом мы и поговорим во II части книги.

Назад: Глава 4. Выбор: внутренний рынок мозга

Дальше: Часть II. Как нам жить?