Книга: МВА за 10 дней. Самое важное из программ ведущих бизнес-школ мира

Назад: ПРИНЦИПЫ БУХГАЛТЕРСКОГО УЧЕТА

Дальше: ОБЩАЯ КАРТИНА БУХГАЛТЕРСКОГО УЧЕТА

ФИНАНСОВЫЕ ОТЧЕТЫ

МВА учат не тому, как вводить данные по операциям в компьютер, а как понимать информацию, выдаваемую бухгалтерами. Финансовые отчеты — это резюме по всем операциям, зарегистрированным в определенный период времени. Финансовые отчеты — конечный продукт бухгалтерской функции. Они дают заинтересованным пользователям возможность прочесть четкие выводы и осознать, что произошло. Чтобы вникнуть в деятельность компании, вы должны разбираться в трех основных финансовых отчетах:

балансовый отчет;

отчет о прибылях и убытках;

отчет о движении денежных средств.

БАЛАНСОВЫЙ ОТЧЕТ

Определения

Сначала вам необходимо усвоить основную терминологию балансового отчета. Балансовый отчет представляет активы компании, ее пассивы — обязательства компании перед третьими лицами — и накопленные инвестиции владельцев компании. Балансовый отчет отражает баланс на конкретную дату. Это — моментальная фотография, показывающая все, что принадлежит компании в конкретный момент времени. Балансовый отчет — это основа всех учетных записей, и вы обязаны его знать. Рассмотрим компоненты балансового отчета.

Активы — это ресурсы, которыми располагает компания для успешного ведения своей хозяйственной деятельности. Сюда относятся:

денежные средства;

товарно-материальные запасы;

дебиторская задолженность или счета к получению;

оборудование;

здания.

Пассивы — это представленные в денежном выражении обязательства по возврату ссуд, долгов и иных заемных средств на производство товаров или оказание услуг:

задолженность по банковским ссудам;

задолженность поставщикам или счета к оплате;

предоплаченные счета или авансы, полученные от заказчиков под поставку товаров и оказание услуг;

налоги;

задолженность по выплате заработной платы сотрудникам.

Собственный акционерный капитал — это накопленные инвестиции в стоимостном выражении. Эти вложения могут иметь форму денежных средств, иных активов или реинвестирования доходов компании. Сюда относятся:

обыкновенные акции — вложения владельцев;

эмиссионный доход — вложения владельцев;

нераспределенная прибыль — реинвестирование доходов владельцами.

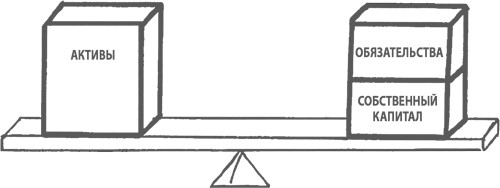

Фундаментальное уравнение бухгалтерского учета

Как следует из названия, балансовый отчет — это отчет, в котором две его части уравновешивают друг друга. Уравнение, служащее основой бухгалтерского баланса, имеет вид:

Активы (А) = Обязательства (О) + Собственный капитал (СК)

То, что вам принадлежит (активы), равно сумме того, что вы позаимствовали (долговые обязательства), и того, что вы инвестировали (собственный капитал) для оплаты заимствованного. Это уравнение объясняет все, что отражается в учетных записях компании за определенный период. Помните об этом!

Примеры «балансировки»

Возьмем новый местный супермаркет Bob’s Market и приведем три примера подведения баланса.

Когда магазин открылся, Боб купил кассовый аппарат. На левой стороне весов активы увеличились, одновременно на правой стороне возросла задолженность по банковским ссудам (обязательства), необходимым для оплаты прироста активов. Увеличение активов было уравнено увеличением обязательств.

Когда для открытия магазина Боб вложил в дело определенные денежные средства из личных сбережений и привлек часть личных средств отца, на правой стороне весов увеличился собственный капитал, а на левой увеличилась сумма наличных денежных средств (активы), и таким образом произошло уравнивание по операции.

Боб надеется, что, когда дела в магазине пойдут на лад, он сможет погасить задолженность перед банком за кассовый аппарат (при этом обязательства с правой стороны весов уменьшатся). Одновременно на левой стороне, уравнивая операцию, нужно будет уменьшить сумму наличных денежных средств (активы).

По всем операциям соблюдается такой принцип уравнивания: нельзя внести изменение в какую-либо одну статью бухгалтерского баланса, не затронув при этом другую статью. Поэтому учетные записи сбалансированы, лишь когда активы равны сумме обязательств и собственного капитала (А = О + СК). Если записи не уравнены, то, значит, бухгалтер сделал ошибку.

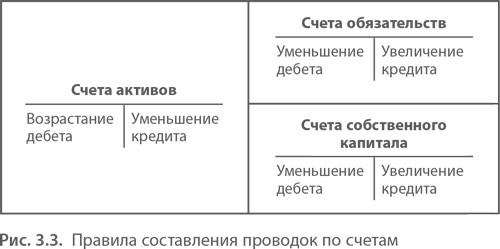

Процесс бухгалтерского учета: метод двойной записи

Как вы, вероятно, знаете, бухгалтер делает записи в учетном журнале, отражая каждую операцию предприятия. Все записи сводятся в главной бухгалтерской книге, в гроссбухе, как говорят бухгалтеры. Список трансакций именуется планом счетов. Используя все тот же принцип балансировки, основное уравнение бухгалтерского учета, бухгалтер отражает увеличение активов на левой стороне, называемой дебетом. Увеличение обязательств и собственного капитала отражается на правой стороне, называемой кредитом. Во всех случаях запись в журнале состоит не менее чем из двух строк данных, относящихся к дебету и кредиту. Записи, отражающие уменьшение активов, выполняются справа, на стороне кредита, а уменьшение обязательств и собственного капитала слева, на стороне дебета. При двойной записи и при ручной регистрации операций на корреспондирующих счетах общий вид записи напоминает букву «Т» и потому называется «Т-счет» (рис. 3.3).

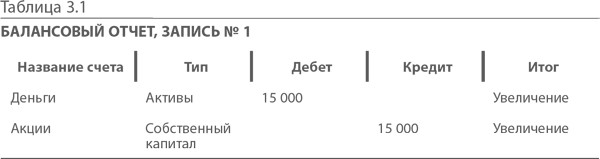

Рассмотрим пример. В начале года Боб и его отец выпустили 1000 акций на сумму $15 000 начальных инвестиций в магазин. Запись этой операции в гроссбухе выглядит примерно так (табл. 3.1):

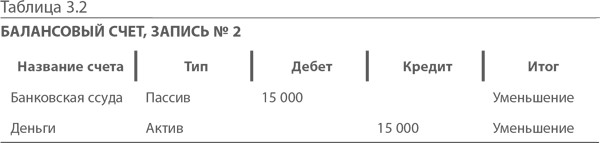

Сходным образом следует составить проводку, отражающую погашение долга (табл. 3.2):

Каждая проводка в гроссбухе сбалансирована на конец определенного периода, поэтому балансовый отчет, в котором приводятся итоги по конкретным счетам, и конечные сальдо по ним также будут сбалансированы (А = О + СК).

Пример балансового отчета

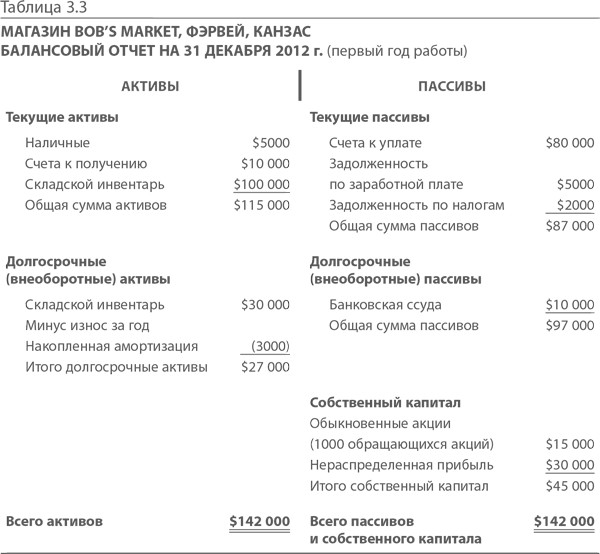

Давайте продолжим рассмотрение примера с местным бакалейным магазином и посмотрим, какой балансовый отчет был составлен за первый год работы (табл. 3.3).

Балансовый отчет Боба типичен для многих розничных магазинов и производственных фирм. Заслуживают внимания три аспекта. Во-первых, сумма активов равна сумме обязательств и собственного капитала. Во-вторых, активы отражаются на левой стороне, а обязательства и собственный капитал — на правой стороне балансового отчета, точно так же, как дебетовые и кредитовые проводки по счетам. В-третьих, балансовый отчет составляется на определенную дату, а именно на 31 декабря 2012 г. Хотя бизнес состоит из операций купли-продажи за определенный период времени (за отчетный период), а балансовый отчет является всего лишь «мгновенным снимком» ресурсов и обязательств компании на конкретный момент.

Ликвидность: текущие и долгосрочные активы

Важный аспект балансового отчета состоит в том, что активы и обязательства приводятся в нем в зависимости от уровня их ликвидности — от наиболее к наименее ликвидным. Ликвидность означает возможность обращения актива в денежные средства. Наличные средства, задолженность клиентов и товарно-материальные запасы (ТМЗ) обозначаются как текущие активы и указываются первыми, так как они легко оборачиваются и обращаются в наличность в течение следующего учетного периода, обычно равного одному году (то есть они ликвидны). Оборудование продать не так просто, поэтому оно классифицируется как постоянный, долгосрочный или внеоборотный актив и указывается после рубрик текущих активов. Проверьте балансовый отчет Боба на предмет правильной последовательности рубрик.

На стороне обязательств находятся задолженность перед поставщиками, задолженность по оплате труда и задолженность по налоговым платежам. Эти обязательства являются краткосрочными и должны погашаться в течение года. Кредиты банков являются долгосрочным или внеоборотным обязательством, так как они будут погашаться в течение ряда лет.

Оборотный капитал

В бухгалтерском и финансовом учете обычно используется термин «оборотный капитал». Оборотный капитал охватывает активы и обязательства, которые компания непрерывно «оборачивает» в процессе своей каждодневной деятельности. Они наиболее ликвидны и для читателя финансовых отчетов служат ключом к оценке платежеспособности. Поэтому рубриками оборотного капитала обозначаются текущие активы и обязательства фирмы. Чистый оборотный капитал, мерило платежеспособности, равен общей величине текущих активов за вычетом общей величины текущих обязательств.

Текущие активы – Текущие обязательства = Чистый оборотный капитал

У магазина Bob’s Market чистый оборотный капитал составляет $28 000 ($115 000–$87 000). Это излишек ликвидных активов по сравнению с текущими обязательствами. С точки зрения банкира, бакалейный магазин со значительным чистым оборотным капиталом характеризуется невысоким риском невозвращения кредита, так как предприятие имеет возможность погашать свои долги. С другой стороны, это же может показать скупщику акций или аналитику, что владелец магазина плохо управляет своими ТМЗ, держит слишком много товаров на полках или слишком много наличности в кассовых аппаратах. Искушенный хозяин снизил бы ТМЗ и наличность в кассе, а высвободившиеся денежные средства взял бы себе в качестве дивиденда. Оптимальная величина оборотных средств зависит от отрасли.

Какова роль собственного капитала владельцев компании?

Собственный капитал представляет собой долгосрочное обязательство компании перед ее владельцами. С учетом успешности деятельности компания обязана выплачивать владельцам доход с их вложений. На собственный капитал не начисляются проценты, погашение задолженности по нему не ограничивается конкретным сроком, как в случае с банковским кредитом, поэтому в балансовом отчете СК располагается после обязательств. Владельцам платят только после выплат по всем другим обязательствам. Доход владельцев зависит от успешности компании. Если компания не может возвращать долги, ее могут принудить к банкротству. Неспособность же выплачивать дивиденды инвесторам не влечет за собой такого наказания. Если компания высокорентабельна, владельцы не будут внакладе. Если это не так, они могут потерять весь вложенный в компанию капитал. В этом заключается риск владения.

Если поменять местами члены фундаментального уравнения бухгалтерского учета, то есть представить уравнение А = О + СК в виде СК = А – О, становится ясно, что СК — это остаточный интерес компании, или остаточная стоимость активов после вычета обязательств. СК называют также чистым капиталом компании, так как эта сумма остается после погашения всех других обязательств. Дональд Трамп, печально знаменитый магнат недвижимости 1980-х гг., возможно, в какой-то момент владел имуществом на миллиарды долларов, но в 1990 г. его чистый капитал, согласно отчетам, сделался отрицательным, так как долги превысили стоимость имущества в Нью-Йорке и Атлантик-Сити.

Собственный капитал увеличивается благодаря ведению бизнеса. Предприятия продают и покупают товары, оказывают и получают услуги. По прошествии времени компания рассчитывает в результате этой деятельности повысить свое благосостояние. Если сумма чистых активов со временем растет, то должен увеличиваться и СК.

Величина СК в балансовом отчете может меняться по двум причинам. Инвесторы могут вкладывать в компанию дополнительный капитал или предпочесть, чтобы компания не распределяла их прибыль. Статья «Нераспределенная прибыль» предназначается в балансовом отчете именно для последнего случая. Если владельцы хотят получать прибыль, они забирают дивиденды, и накопленная нераспределенная прибыль уменьшается.

Иногда, если требуется такая информация, вместе с основными финансовыми отчетами бухгалтеры представляют отчет о состоянии акционерного капитала. В таком отчете подробно раскрываются вложения владельцев, переход акций из рук в руки и дивиденды, выплаченные в течение года. Подобные операции влияют на величину собственного капитала в балансовом отчете. Отчет о собственном капитале, иногда называемый отчетом о движении акционерного капитала, считается вспомогательным. Однако он может иметь огромное значение для компаний, в которых активность владельцев высока. Крупные компании всегда представляют такой отчет, так как в нем отражаются многие сделки, интересующие общество. Остановитесь на секунду, вернитесь к балансовому отчету Боба и еще раз прочтите его, прежде чем переходить к отчету о прибылях и убытках.

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ

Если балансовый отчет показывает итог на конкретную дату, то в отчете о прибылях и убытках отражается «поток» транзакций за конкретный период времени. Таким периодом может быть месяц, квартал или год. Компания получает доходы от продаж и несет расходы для получения доходов. Когда доходы и расходы надлежащим образом соотнесены с использованием метода начислений, то их разность покажет прибыль.

Доходы – Расходы = Прибыль

Пример отчета о прибылях и убытках

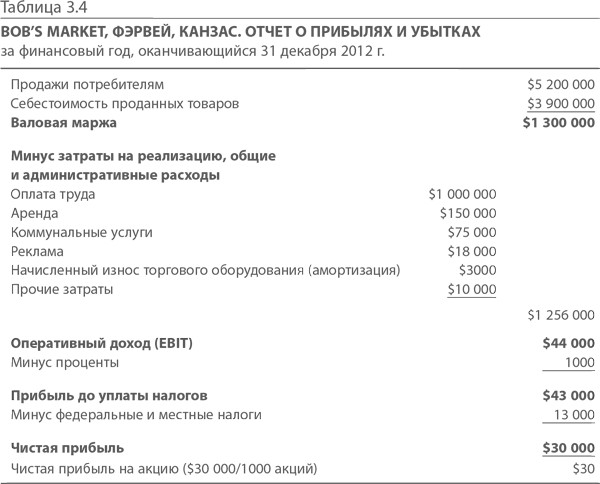

Рассмотрим отчет о прибылях и убытках магазина Bob’s Market, чтобы понять, как он работал в первый год (табл. 3.4).

Терминология отчета о прибылях и убытках

Как и балансовый отчет, отчет о прибылях и убытках имеет ряд примечательных особенностей. В отчете о прибылях и убытках классификация расходов имеет чрезвычайное значение, так как по ней подсчитываются разные типы доходов. В зависимости от классификации расходов результаты основной деятельности Боба каждый раз предстают в новом свете. Просматривая эту терминологию, заглядывайте в отчет Боба о прибылях и убытках.

Валовая маржа. В верхней части отчета определяется валовая маржа.

Валовая маржа = Продажи – «Прямые» издержки на реализованную продукцию или услуги

Здесь читатель может установить, получает ли компания прибыль (без учета затрат). Валовая маржа магазина Bob’s Market определяется как разность между продажами и издержками на реализованную продукцию. В издержки входят затраты на приобретение бакалейных товаров и все затраты, «прямо» связанные с предпродажной подготовкой (например, на перевозку товаров со склада оптовика). В производственной компании к ним необходимо прибавить затраты на производство, материалы и оплату труда. В простой ситуации розничного магазина, как у Боба, затраты на реализованную продукцию рассчитываются по формуле:

ТМЗ на начало периода + Закупки (отчетный период) – ТМЗ на конец периода = Издержки на реализованную продукцию

Если предприятие имеет отрицательную валовую маржу, то либо не контролируются затраты, либо структура ценообразования в отрасли не обеспечивает получения компанией прибыли. Небольшое предприятие по производству бытовой электроники может попасть в такую ситуацию, если оно попытается конкурировать с дальневосточными производителями Blu-ray — компаниями Sony, Samsung и Sharp. Мелкий американский производитель не может иметь такую же эффективность и не может запрашивать повышенную цену для покрытия своих более значительных затрат на производство.

Операционная прибыль. Следующий раздел отчета о прибылях и убытках посвящается прибыли от основной деятельности компании, а точнее, прибыли до уплаты процентов и налогов (EBIT). С каждым шагом вниз по рубрикам отчета о прибылях и убытках приходится вычитать очередные затраты. На оперативном уровне измерения прибыли вычитаются все другие затраты компании, прямо связанные с процессом получения дохода. В случае Боба речь идет о заработной плате сотрудникам, об арендной плате, оплате коммунальных услуг, расходах на рекламу и многих других мелких расходах.

Учет методом начислений предписывает, чтобы начисленный износ основных средств (амортизация) зачислялся на дебет. Исходя из принципа соотнесения, затраты компании на получение продукции соотносятся с соответствующими доходами за тот же период. Бухгалтер делит стоимость оборудования, инструмента, зданий и других основных средств на их полезный срок службы, оценивая таким образом затраты на использование основных средств, необходимые для процесса генерирования доходов. В случае бакалейного магазина Боб потратил $30 000 на полки, тележки для покупателей и кассовые аппараты. По оценке они должны прослужить 10 лет, поэтому в отчете о прибылях и убытках Боб записал расходы в размере $3000 ($30 000/10) за год, с тем чтобы соотнести и распределить затраты на использование основных средств за период получения выгод от продаж. Аналитики зачастую вычисляют EBITDA — прибыль до вычета процентов, налогов и амортизации, чтобы подсчитать доходность компании.

«Прочие затраты» — это общая категория для рубрик, недостаточно крупных, чтобы претендовать на отдельные строки в отчете о прибылях и убытках. В своем отчете Боб отнес к этой рубрике расходы по закреплению колес на тележках для покупателей и потери от ошибок в кассовых чеках.

Чистая прибыль. После определения операционной прибыли вычитаются затраты, не связанные напрямую с основной деятельностью. Вначале идет рубрика затрат на уплату процентов. Может так случиться, что для поддержки своих операций компания использует заемные средства. Однако в бухгалтерском учете метод финансирования операций не связан с самими операциями. Бухгалтер не учитывает затраты на уплату процентов при расчете дохода от основной деятельности, так как структура финансирования компаний, занимающихся одинаковым бизнесом, может характеризоваться разным соотношением денежных средств инвесторов и средств, заимствованных у банков. Дивиденды инвесторов не вычитаются. Владельцы выплачивают дивиденды из чистого дохода, о чем свидетельствует строка в самом низу отчета.

Если учитывать затраты на выплату процентов при расчете операционной прибыли, то такой доход у схожих компаний может варьировать в очень широком диапазоне из-за выбора способа финансирования. В зависимости от действий руководства компания может финансировать все свои потребности за счет дополнительных вложений владельцев. На эти вложения не начисляются никакие проценты, поэтому операционная прибыль будет выше. Если та же компания целиком финансирует свои потребности из заемных средств, ее операционная прибыль уменьшится на величину затрат на выплату процентов. Выделение в отдельную строку расходов на выплату процентов позволяет представить операционную прибыль только как отражение затрат на основную деятельность, а не на финансирование последней.

По той же логике отдельной строкой записываются и расходы на уплату налогов, в результате чего операционная строка полностью освобождается от неоперационных затрат. В зависимости от стратегии налогового планирования затраты на уплату налогов могут значительно различаться. Зачастую сумма налогов является величиной, соскальзывающей на бумагу с кончика пера грамотного бухгалтера, а не отражением результатов основной деятельности, поэтому затраты на уплату налогов записываются отдельно под результатами основной деятельности, и мы получаем чистую прибыль как окончательное измерение дохода. Чистая прибыль фигурирует в последней строке отчета о прибылях и убытках, и именно ее сообщают в СМИ в качестве показателя успеха или неудачи компании.

Как осуществляются записи в гроссбухе о прибылях и убытках

Как некогда подсчитывались запасы зерна, так и ныне бухгалтер переносит записи из учетного журнала в гроссбух, чтобы подсчитать доход за год. Чистая прибыль — результат вычитания расходов из продаж за определенный период времени. Чистая прибыль является также чистым приростом активов за тот же период. Записи в бухгалтерских журналах отражают все доходы и расходы, а также сопутствующие им увеличения и уменьшения активов. Записи для отчета о прибылях и убытках бухгалтер делает в то же самое время, когда подготавливает балансовый отчет.

В течение года доходы и расходы по каждой операции суммируются, чтобы в итоге можно было рассчитать чистую прибыль за весь год. В конце года, когда расчеты завершены и чистая прибыль определена, итоговые величины полученных доходов и произведенных расходов сводятся к нулю, с которого начнется следующий год, а разность двух сумм, или чистая прибыль, записывается в балансовом отчете как нераспределенная прибыль. Учетный год, иногда называемый фискальным годом, может начинаться в любом месяце, не обязательно в январе.

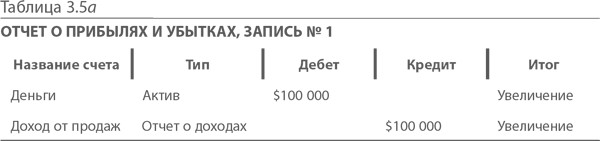

Записи в учетном журнале не отличаются по виду от тех, которые использовались при подготовке балансового отчета. При анализе отчета о прибылях и убытках необходимо помнить, что доходы записываются на стороне кредита (справа), а затраты — на стороне дебета (слева).

Проводки для отчета о прибылях и убытках комбинируются с проводками для балансового отчета. При продаже предприятие получает актив, что-то, имеющее стоимость, в обмен на другую ценность, которая относится к расходам. В случае с бакалейным магазином Боба продажи означают, что приток денежных средств происходит в обмен на расходуемые запасы бакалейных товаров. Бухгалтер Боба еженедельно осуществляет проводки, отражающие продажи и затраты на реализованную продукцию в следующем виде (табл. 3.5а и 3.5б):

Бухгалтер отразит затраты на эти продажи следующим образом:

В качестве примера представим, что приведенные выше две проводки отражают единственную операцию продажи и сопряженные с ней затраты за целый год. Чистая прибыль за год должна быть равна разности между доходом от продаж, а именно $100 000, и себестоимостью проданной продукции, а именно $95 000, то есть $5000. Чистая прибыль также показывает итоговое изменение активов, отражаемое указанными проводками. Денежные средства увеличились на $100 000, а запас бакалейных товаров уменьшился на $95 000, значит, итоговое изменение составляет $5000.

Чистый прирост активов в $5000 на конец года равен чистой прибыли за год. В балансовом отчете такое итоговое изменение бухгалтер Боба должен записать в статье «Нераспределенная прибыль». Готовясь к следующему году, он должен также закрыть позиции или привести к нулю все счета доходов и расходов за год (табл. 3.6):

Отметим, что итоговая проводка отражает сведение остатков счетов. Записи взаимно погашаются (то есть из доходов вычитаются расходы), и остается только чистая прибыль, прибавляемая к нераспределенной прибыли в балансовом отчете. Если продажи в размере $100 000 в течение года были записаны справа, то при закрытии счета в конце года они записываются слева. Счета активов, обязательств и собственного капитала из балансового отчета являются постоянными, отражают текущие результаты деятельности, и балансы их переносятся на следующий учетный год. Вы видите это своими глазами на данной странице: сокращенную версию цикла учета за год. В аудитории будущие MBA бьются над этим часами.

Связь отчета о прибылях и убытках с балансовым отчетом?

Из отчета Боба о прибылях и убытках читатель может сделать вывод, что год у магазина был более-менее прибыльным. Чистая прибыль составила $30 000. Но еще важнее понять, как отчет о прибылях и убытках соотносится с балансовым отчетом. Отчет о прибылях и убытках — это отражение результата многообразной деятельности в течение года. Вследствие множества конкретных операций активы и обязательства уменьшались и увеличивались, и на конец года чистые активы, показанные в совокупном виде в балансовом отчете, изменились в результате деятельности компании. Чистая прибыль, рассчитанная в отчете о прибылях и убытках, рассказывает об операциях в течение года, показывая, как изменилась величина чистых активов. Это был первый год работы Боба, поэтому нераспределенная прибыль равна у него $30 000 чистой прибыли за первый год. В дальнейшем она изменится под воздействием доходов и дивидендов следующего года.

ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ

Значение денежных средств

Как говорится, «деньги решают все». Без денег бизнес невозможен. Для примера возьмем компанию Leonard Inc., которая продает оборудование для печати надписей на упаковках компаниям, поставляющим продукты питания магазину Bob’s Market. Если Leonard Inc. продала три типографские машины компании Kraft по $5 млн и заработала на каждой $2 млн, то в своем отчете о прибылях и убытках Leonard Inc. должна показать прибыль в размере $6 млн. Однако оборудование было изготовлено летом, a Kraft оплатила его осенью, когда оборудование было поставлено. Рабочие завода едва ли были бы счастливы, если бы банк вернул их чеки на получение заработной платы за июль из-за отсутствия денег на счете компании, так как той для получения денег нужно было ждать до октября.

Денежные средства жизненно необходимы для осуществления операций и еще необходимее, чтобы не обанкротиться, поэтому среди прочих финансовых отчетов каждый хозяйствующий субъект обязан составлять отчет о движении денежных средств. Знать, откуда поступают и куда уходят денежные средства, необходимо для бизнеса, поэтому введение дополнительного отчета — отчета о движении денежных средств — было воспринято специалистами по финансовому учету как важное усовершенствование.

Неспособность управлять потребностями компании в денежных средствах часто становится основной причиной передачи «прибыльных» предприятий в другие руки. Многие компании, измерявшие свои успехи величиной чистой прибыли, испытывали сильнейшее потрясение, когда сталкивались с дефицитом денежных средств и разгневанными кредиторами.

Инвесторы, которые недальновидно оценивают благополучие компании по отчету о прибылях и убытках, могут быть введены в заблуждение. К примеру, McDonnell Douglas, подрядчик Boeing по оборонному ведомству, получала большие доходы, которые маскировали серьезную болезнь корпорации. Forbes сообщил об этом своим читателям:

«На первый взгляд положение McDonnell Douglas выглядит не так уж плохо. Компания, возможно, сообщит, что доход в расчете на акцию превысит $10 против $5,72 в прошлом году. Однако даже беглый анализ цифр показывает, что доходы сомнительны, если не эфемерны. Начнем с движения денежной наличности. К третьему кварталу отток денежных средств составил $35 млн... и убыль денег вполне могла ускориться...»

В механизме финансируемого выкупа (leveraged buyout, LBO) в 1980-х гг. использовались принципы учета движения денежных средств. Способность скупщика акций вернуть деньги, занятые для покупки выбранной компании, оценивалась в основном по способности приобретаемой компании к генерированию притока денежных средств. Значительную часть такой информации можно почерпнуть из отчета о движении денежных средств. В 1989 г. компания Kohlberg Kravis Roberts приобрела компанию RJR Nabisco, выкупив контрольный пакет акций за рекордную по тем временам сумму $26,4 млрд на средства, полученные в виде займов, предоставленных на основании оценки способности приобретенной компании погасить долг из генерируемого притока денежных средств.

Связь отчета о движении денежных средств с балансовым отчетом

В отчете о движении денежных средств также используется принцип уравнивания, применяемый в бухгалтерском учете. Сначала я изложу математические основы учета, чтобы вы могли понять логику, которая на первый взгляд может показаться нелогичной. Нижеследующие уравнения предназначены для того, чтобы информировать, а не просто произвести на вас впечатление.

Вспомним золотое фундаментальное уравнение бухгалтерского учета:

А = О + СК;

Активы = Обязательства + Собственный капитал.

Поскольку активы и обязательства включают текущие (краткосрочные) и внеоборотные (долгосрочные) составляющие, уравнение можно представить в развернутом виде:

ТА + ВНА = ТО + ВНО + СК;

Текущие активы + Внеоборотные активы = Текущие обязательства + Внеоборотные обязательства + Собственный капитал.

Продолжая эту процедуру, в развернутом виде можно представить текущие активы:

Денежные средства + Дебиторская задолженность (ДЗ) + Товарно-материальные запасы (ТМЗ) + ВНА = ТО + ВНО + СК.

Перегруппировав члены уравнения, можно записать его в следующем виде:

Денежные средства = ТО + ВНО + СК – ДЗ – ТМЗ – ВНА.

Как следует из уравнения, увеличение текущих обязательств (ТО) в правой части означает увеличение денежных средств. Увеличение задолженности поставщикам высвобождает денежные средства предприятия для других целей. Напротив, увеличение такого актива, как ТМЗ, должно обусловливать уменьшение денежных средств. В этом есть смысл: на покупку ТМЗ нужны деньги. Прирост или сокращение в правой части уравнения влияет на результат, отражаемый левой частью уравнения.

Группа, в которой я занимался в бизнес-школе, пришла к выводу, что движение денежных средств труднее для понимания, чем все другие основные темы бухгалтерского учета. Но если даже бывший доброволец Корпуса мира, не имевший никакой подготовки в сфере бизнеса, усвоил это, то я не сомневаюсь, что и вы не отстанете. Считая изложенное выше хорошим фундаментом, теперь я проиллюстрирую значение отчета о движении денежных средств и вновь использую в качестве примера все тот же бакалейный магазин Bob’s Market, чтобы окончательно разобраться с этой темой.

Возможности использования отчета о движении денежных средств

Для руководства отчет о движении денежных средств — это средство, помогающее избежать проблем с ликвидностью. При подготовке этого отчета используются и отчет о прибылях и убытках, и балансовый отчет компании. Отчет о движении денежных средств отвечает на следующие важные вопросы:

Какова зависимость между движением денежных средств и доходами?

Как финансируется выплата дивидендов?

Как погашается задолженность?

Каким образом операции генерируют денежные средства?

Отражается ли на движении денежных средств финансовая политика, проводимая руководством компании?

Используя отчет о движении денежных средств, менеджеры могут планировать источники денежных средств и управлять ими и потребностями в денежных средствах с помощью трех типов деятельности:

основная деятельность;

инвестиционная деятельность;

финансовая деятельность.

Эти три вида деятельности четко отражаются в отчете о движении денежных средств.

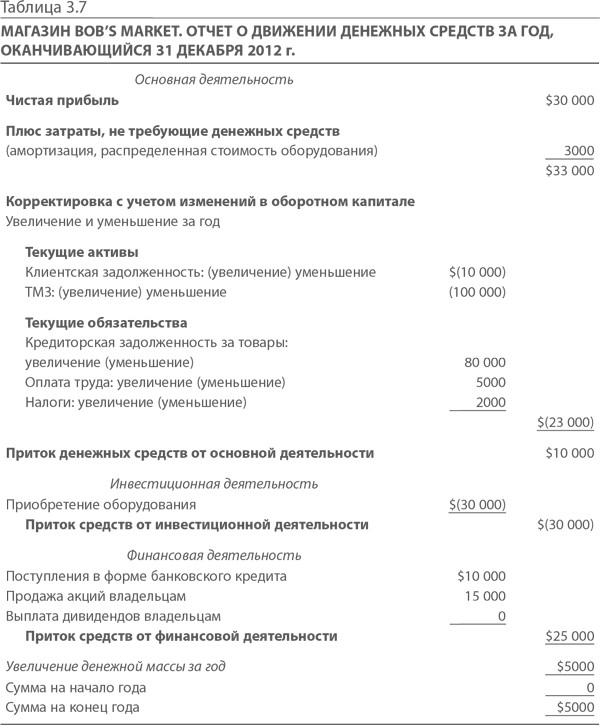

Пример отчета о движении денежных средств

Пусть магазинчик Боба поможет нам увязать теорию с практикой: погрузимся в реальный отчет о движении денежных средств (табл. 3.7).

Очень легко заплутать в цифрах и не уловить логику, стоящую за подготовкой отчета. Поэтому давайте рассмотрим каждый раздел и объясним его логику. В курсе бухгалтерского учета для МВА делается акцент на логике, а не на цифрах, в то время как университетские программы для студентов уделяют основное внимание технологии учета и выпускают дипломированных бухгалтеров, а отнюдь не менеджеров со степенью МВА.

При обсуждении данной темы заглядывайте в отчет Боба о движении денежных средств.

Основная деятельность

В разделе «Основная деятельность» бухгалтер считает денежные средства, генерируемые каждодневными операциями предприятия. Отчет о прибылях и убытках показывает «учетную прибыль» Боба, равную $30 000, но не показывает, сколько денежных средств было израсходовано в связи с операциями или генерировано последними. Как я объяснял ранее, многие компании, и Боб в том числе, определяют чистую прибыль методом начислений. Отчет о движении денежных средств позволяет перейти в определении чистой прибыли от метода начислений к кассовому методу. Для возвращения к кассовому методу необходимо скорректировать чистую прибыль в двух аспектах.

Шаг 1. Корректировка чистой прибыли с учетом расходов, не связанных с выплатой денежных средств. Первым шагом для определения движения денежных средств является корректировка чистой прибыли, взятой из отчета о прибылях и убытках. Статьи из раздела основной деятельности, которые не были связаны с выплатой денежных средств, но вычитались в отчете о прибылях и убытках, следует вновь приплюсовать к чистой прибыли. Амортизация, как объяснялось в разделе, посвященном отчету о прибылях и убытках, фактически не приводит к оттоку денежных средств «за ворота» компании. Приобретая тележки для покупателей, кассовые аппараты и витрины для выставок товаров, Боб расходует наличные средства. Но амортизация в течение срока службы этих активов — это только «бухгалтерские затраты», которые служат для соотнесения исходных затрат денежных средств на эти активы и продаж, которым последние способствуют. Поэтому амортизацию следует приплюсовать обратно. Она не является расходом денежных средств. Приобретение самих активов записывается позднее в разделе «Инвестиционная деятельность».

Шаг 2. Корректировка чистой прибыли с учетом изменения оборотного капитала. Чистую прибыль необходимо также скорректировать с учетом изменения текущих активов и текущих обязательств, проистекающих из основной деятельности в течение года. Корректируя чистую прибыль с учетом увеличения либо уменьшения оборотного капитала в течение года, мы можем определить влияние этих изменений на движение денежных средств, используя фундаментальное уравнение бухгалтерского учета.

Когда Боб увеличивал свои текущие активы, например ТМЗ для последующей перепродажи, он использовал денежные средства, потому что они необходимы для закупки бакалейных товаров. Предоставляя кредит своим клиентам, он откладывал получение наличных средств, тем самым «расходуя» денежные средства, которые магазин мог бы использовать на другие цели. Это отражается в отчете о движении денежных средств вычитанием соответствующей суммы. Напротив, уменьшение ТМЗ, то есть продажи, должно увеличивать наличные средства Боба. Если дебиторская задолженность уменьшается, то есть клиенты расплачиваются по своим долгам, происходит генерирование денежных средств. Важно усвоить: увеличение текущих активов происходит путем расходования наличных средств, а уменьшение активов генерирует денежные средства.

Изменения текущих обязательств производят обратное воздействие на денежные средства. В случае бакалейного магазина поставщики авансировали Боба на сумму $80 000. Когда Боб имеет крупную задолженность перед поставщиками и своими работниками, это означает, что ему предоставлен кредит, который в свою очередь освобождает денежные средства Боба для других целей. Иными словами, происходит генерирование наличных средств. Если Боб уменьшает свою задолженность, то есть производит платежи для погашения своих долгов, то имеет место уменьшение денежных средств. Важно усвоить: увеличение текущих обязательств обусловливает увеличение наличных средств, а их уменьшение означает расходование наличных средств.

Для расчета итоговых изменений за год следует просто вычесть балансы текущих активов и текущих обязательств на начало периода из аналогичных балансов на конец периода. У Боба это был первый год деятельности (так проще понять), поэтому все балансы на начало периода равны нулю, а все балансы на конец периода равны положительным сальдо соответствующих счетов на конец периода. Увеличение текущих активов — это «расход», а увеличение текущих обязательств — это «источники» денежных средств.

Допустим, что отчет Боба о движении денежных средств правилен. Просмотрите его. Вернитесь к отчету о прибылях и убытках, убедитесь, что чистая прибыль указана правильно. Просмотрите балансовый отчет и удостоверьтесь в том, что изменения статей оборотного капитала (ТА + ТО) равны изменениям, показанным в отчете о движении денежных средств. Во всех случаях одно согласовано с другим!

Инвестиционная деятельность

Этот раздел отчета о движении денежных средств показывает, как деньги используются в долгосрочных инвестициях и какой от этого приток средств. Соответственно, раздел инвестиционной деятельности отражает влияние на наличные средства операций с долгосрочными (внеоборотными) активами, представленными в балансовом отчете. Когда компания покупает или продает долгосрочный актив типа здания или оборудования, денежные средства, относящиеся к операции, отражаются в инвестиционном разделе отчета о движении денежных средств. В рассматриваемом нами случае Боб инвестировал $30 000 в торговое оборудование, как и показано в его отчете. Если бы он продал оборудование, то отразил бы в своем отчете получение денежных средств. По балансовому отчету проверьте, каким образом изменения долгосрочных активов отражены в инвестиционном разделе отчета о движении денежных средств.

Финансовая деятельность

Компания может финансировать собственную деятельность двумя способами. Менеджеры либо заимствуют денежные средства, либо привлекают инвесторов. Заимствование отражается в разделе долгосрочных обязательств балансового отчета. Участие инвесторов отражается как изменение собственного капитала в балансовом отчете.

Боб взял в банке ссуду на $10 000, и в результате его денежные средства возросли. В балансовом отчете статья «Кредиты банков» увеличилась с 0 до $10 000 и была отражена в рубрике «Источники денежных поступлений». Когда магазин погашает задолженность, соответствующая сумма отражается в разделе финансовой деятельности как расходование денежных средств.

Вернемся к балансовому отчету магазина Bob’s Market, в котором собственный капитал владельцев указан на правой стороне. Балансовый отчет показывает, что инвесторы вложили $15 000 для того, чтобы начать коммерческую деятельность. В балансовом отчете показаны «обычные акции», а в отчете о движении денежных средств отражены денежные поступления.

Как мы уже знаем, еще одной составляющей собственного капитала является нераспределенная прибыль. Ранее объяснялось, что нераспределенная прибыль изменяется, когда приплюсовывается чистая прибыль за текущий год или когда инвесторам выплачиваются дивиденды. Боб и его отец предпочли и далее «финансировать» бизнес из прибыли, решив, что их компания не будет ее пока распределять. Соответственно, в разделе финансовой деятельности выплаты дивидендов равны нулю. Если бы владельцы решили получить дивиденды, последние были бы отражены как расходование денежных средств.

После года работы Боб имел на $5000 больше, чем в самом начале. Из своего отчета о движении денежных средств он может понять, как это произошло!

Что отражает отчет о движении денежных средств?

Вернемся на шаг назад, иначе мы рискуем заблудиться в дебрях бухгалтерских расчетов. Отчет о движении денежных средств показывает чистое изменение суммы денежных средств за год. Эта сумма указывается в самом низу отчета. Будьте внимательны. Звучит просто, но некоторые новоиспеченные бухгалтеры, с которыми я работал в фирме Arthur Andersen LLP, на самом деле никогда этого не понимали, сколько ни трудились над деталями отчета. Вы-то понимаете! Реальное значение для МВА имеет информация о том, где произошли изменения денежных средств.

Может быть, компания лишь выглядит прибыльной, но была вынуждена делать крупные заимствования, чтобы остаться на плаву?

Или операции компании обеспечили приток денежных средств, хотя, судя по отчету о прибылях и убытках, доходность ее не так уж велика?

На эти важные вопросы читателю не дадут ответа ни балансовый отчет, ни отчет о прибылях и убытках. Именно по этой причине и требуется отчет о движении денежных средств.

Когда компания здорова, основная деятельность генерирует денежные средства. Сообщение об этом поступает в форме данных по величине чистой прибыли, скорректированной с учетом изменений оборотного капитала. Такова функция раздела операционная деятельность.

Требуются ли компании крупные инвестиции в основные средства, например в новое оборудование или технологию? Распродает ли компания свои активы, чтобы заткнуть дыру, в которую утекают наличные средства? Ответы на эти вопросы находятся в разделе инвестиционная деятельность.

Умирающие предприятия подчас затягивают агонию, пожирая собственные активы для финансирования своих нерентабельных операций. Компания Pan American Airlines, некогда крупнейший в мире авиаперевозчик, зачахла в 1991 г. и ради мобилизации денежных средств продала лакомые европейские рейсы конкурентам.

Делает ли компания крупные займы или обращается к инвесторам с просьбой профинансировать ее основную или инвестиционную деятельность? Эту важную информацию вам предоставит раздел финансовая деятельность. В случае с бакалейным магазином Боб занял деньги в банке, а также вложил в дело собственные деньги.

Независимо от источников поступления и целей расходования наличных средств, отчет о движении денежных средств очень многое скажет о здоровье предприятия. Для многих финансовых аналитиков этот отчет важнее всех прочих.

Назад: ПРИНЦИПЫ БУХГАЛТЕРСКОГО УЧЕТА

Дальше: ОБЩАЯ КАРТИНА БУХГАЛТЕРСКОГО УЧЕТА