От беды меня укрой

Говорят, мы, шотландцы, – мрачный народец. Может, дело в погоде, в тянущихся целую вечность унылых, дождливых днях. Может – в хронической неспособности выиграть хоть какой-нибудь спортивный трофей. А может – кто знает, – все от того, что мои предки и другие уроженцы Шотландской низменности в эпоху Реформации приняли учение Жана Кальвина близко к сердцу. Конечно, разумно предположить, что коли Бог есть, он знает, кому из нас суждено вознестись в Рай (их так и называют – “богоизбранные”), а кому – отправиться в ад (число этих безнадежных грешников безнадежно велико), но при всем при этом предначертанность земного пути едва ли побуждает людей радоваться жизни. Так или иначе, у истоков первого страхового фонда, созданного более двух с половиной столетий назад, в 1744 году, стояли два священника Церкви Шотландии.

Трудно спорить с тем, что страхование как таковое появилось задолго до того. Первый бодмерейный договор – он позволял капитану брать заем под залог корпуса своего торгового судна – сделал страхование одним из видов коммерческой деятельности. Считается, что первые договоры страхования были заключены в Италии в начале XIV века – они то и дело попадали в деловые бумаги в виде платежей за securitas (это латинское слово обозначает состояние “душевного спокойствия”). И все же такие договоры по сути своей являлись займами на определенных условиях – например, они могли быть отменены в случае неудачи предприятия, – но не страховыми полисами в нынешнем понимании12; Антонио из “Венецианского купца” как будто нарочно не страхует свою флотилию и становится легкой добычей кровожадного Шейлока. Долгожданная премьера состоялась в 1350-х: сначала премия составляла от 15 % до 20 % страховой суммы и лишь к концу столетия снизилась до 10 %. Типичный полис из архивов купца Франческо Датини (ок. 1335–1410) оговаривал, что страховщики соглашаются принять на себя риски, связанные с “богом, морем, враждующими армиями, огнем, выбросом груза за борт, задержанием страхователя государями, городами или любыми иными людьми, с репрессалиями, заключением под стражу, с любого рода потерями, опасностями, несчастьями, помехами и кознями, что могут встать на его пути, исключая затруднения на таможне и при упаковке груза”, до тех пор пока груз в целости и сохранности не будет выгружен в порту назначения13. Шаг за шагом контракты эти приобретали все более стандартный вид и просуществовали так несколько веков, пока наконец не были включены в торговое законодательство (lex mercatoria). Страхование как отдельное ремесло еще не оформилось – купцы занимались им в свободное от основных забот время.

Лишь в последние десятилетия XVII века ростки настоящего рынка страхования начали пробиваться сквозь лондонскую почву. Думать могли еще долго, если бы не Великий пожар 1666 года, в котором исчезло более 13 тысяч домов. Четырнадцать лет спустя Николас Барбон первым принялся страховать горожан от пожара. Примерно тогда же кофейню Эдварда Ллойда на Тауэр-стрит облюбовали участники зарождавшегося рынка морского страхования (позднее они перебрались на Ломбард-стрит). В 1730-1760-е годы встречи и обмен сведениями у Ллойда стали привычным делом, и в 1774-м в здании Королевской биржи было учреждено Общество Ллойда, изначально получившее по 15 фунтов взноса от каждого из 79 пожизненных членов. Будучи свободным объединением участников рынка, Lloyd's выглядел простовато в сравнении с торговыми монополиями былых эпох. Ответственность андеррайтеров – они ставили свои имена под договорами страхования (от англ, underwrite – “подписаться под чем-либо”) и стали известны как “Имена Ллойда” – была ограниченной. Общество жило, как сказали бы мы сегодня, по принципу “предоплаты” – в его задачи входил сбор средств в объеме, достаточном, чтобы расплатиться с обязательствами текущего года и оставить немножечко себе. В 1710 году компания Sun встала на защиту англичан от пожаров и обогатила мир страхования идеей ограниченной ответственности, а спустя еще десятилетие, когда пузырь Компании Южных морей раздулся до предела, ее почин поддержали Страховая компания Королевской биржи и Лондонская страховая компания, сосредоточившие свое внимание на страховании жизни и морских приключений. Ни одна из них не смогла уйти от “предоплатного” образа жизни – одной рукой они засовывали в рот то, что собирали другой. По данным Лондонской страховой, в сумме премии почти всегда превышали страховые выплаты, а в годы войн с Францией и те и другие многократно возрастали. (До 1793 года французские купцы запросто страховали свое имущество в Лондоне14. В мирное время эта практика возобновилась: накануне Первой мировой войны большинство немецких торговых судов были застрахованы Lloyd's15.)

Страхование жизни также получило известность еще в Средние века. Учетные книги флорентийского купца Бернардо Камби упоминают договоры о страховании жизни папы римского (Николая V), венецианского дожа Франческо Фоскари и Альфонсо V, короля Арагона. Похоже, то были лишь рискованные пари вроде тех, что Камби заключал на скачках16. И то правда, в период становления страховое дело даже в своих наиболее развитых проявлениях (таких, как страхование кораблей) до боли напоминало игорный бизнес. Первопроходцы обходились без сносного теоретического обоснования рисков. И вдруг людей как будто озарило: первый камень желанного фундамента заложили в 1660 году, и после этого работа шла на удивление споро. Важнейшие открытия тех лет состоялись в шести областях:

1. Вероятность. Французский математик Блез Паскаль признавал: обитатели монастыря Пор-Рояль первыми поняли, что “страх перед несчастьем должен быть соразмерен не только тяжести ущерба, но и вероятности неблагоприятного исхода” (в каковом виде эта догадка перекочевала на страницы трактата “Логика, или Искусство мыслить” Антуана Арно и Пьера Николя, 1662). Паскаль многие годы обсуждал увлекательные задачи теории вероятностей со своим другом Пьером Ферма, но именно этот прорыв стал ключевым для дальнейшего развития страхования.

2. Ожидаемая продолжительность жизни. В год выхода “Искусства мыслить” лондонский галантерейщик Джон Гронт опубликовал свой труд “Естественные и политические замечания по поводу таблиц смертности”, где попытался оценить вероятность смерти от разных причин на основе официальных данных по Лондону. Увы, сводки Гронта не отмечали возраст усопших, заведомо связывая руки статистикам будущего. Довершить дело соотечественника выпало члену Королевского научного общества астроному Эдмунду Галлею, который опирался на данные, поступившие в Общество из прусского города Бреслау (ныне Вроцлав в Польше). Галлеева таблица смертности свела воедино сведения о 1238 рождениях и 1174 смертях и шансы человека избежать смерти в каждый отдельный год: “Сто против одного, если это мужчина двадцати лет, и всего 38 против 1, если ему исполнилось пятьдесят…” Так зародился математический аппарат страхового дела17.

3. Определенность. В 1705 году Яков Бернулли предположил, что “в схожих условиях то или иное событие будет происходить (или не происходить) с той же частотой, что была установлена ранее”. Его Закон больших чисел позволил, среди прочего, делать заданной наперед точности выводы о содержимом большой банки с шарами двух разных цветов по небольшой выборке. Отсюда растут ноги понятия “статистическая значимость” и современные способы оценки вероятностей в пределах доверительных интервалов (утверждение “доверительный интервал 95 % для доли белых шаров в банке – от 35 % до 45 %” означает, что истинное значение с вероятностью 95 % попадет в указанный промежуток).

4. Нормальное распределение. Аврааму де Муавру удалось нащупать закон, которому подчиняются исходы многократно повторяемого опыта, и он открыл миру кривую, отражающую распределение этих исходов вокруг среднего значения. “Случай порождает беспорядок, – писал де Муавр в 1733 году, – и все же почти наверняка с течением времени эти неровности будут значить все меньше и меньше на фоне порядка, каковой следует из первоначальных установлений”. Колоколообразная кривая из третьей главы – графическое отображение нормально распределенной случайной величины, при этом 68,2 % всех наблюдений за такой величиной находятся в пределах одного стандартного отклонения вверх или вниз от среднего значения.

5. Полезность. “Стоимость предмета должна задаваться не его ценой, но той полезностью, что он доставляет” – так говорил в 1738 году швейцарский математик Даниил Бернулли и добавлял: “Полезность от увеличения богатства находится в обратной зависимости от богатства уже имеющегося”, иными словами, 100 долларов больше пригодятся кому-нибудь со средней зарплатой, чем управляющему хедж-фондом.

6. Выводы из данных. В своей “Попытке разрешить одну задачу о случае” (увидевшую свет в 1764 году, уже после смерти автора) Томас Байес задался следующим вопросом: “Допустим, что дано количество опытов, когда неизвестное событие случилось, и число попыток, когда оно не произошло; требуется сказать, во скольких случаях вероятность его будет лежать между двумя наперед заданными числами”. Его ответ предвосхитил современную формулировку, согласно которой ожидаемая полезность того или иного события равна произведению его вероятности на количественный исход (выигрыш или убыток)18.

Истинными прародителями страхования были не купцы, а математики. Чтобы претворить теоретические построения в действительность, не хватило и математиков – понадобились священники.

На холме в самом сердце Эдинбурга расположилось кладбище Грейфраерз; сегодня оно не забыто лишь благодаря Бобби из Грейфраерз – верному скай-терьеру, не желавшему покидать могилу хозяина, да “похитителям трупов”, которые в начале XIX века навещали святое место в поисках материала для исследований студентов-медиков столичного университета. Исключительная важность Грейфраерз для развития финансов объясняется тем, что священник Роберт Уоллес в юности увлекался математикой и кое-чего в ней достиг, а потом повстречал здесь своего друга Александра Вебстера, начальника эдинбургской таможни. Объединив усилия с профессором математики Колином Маклореном, мужчины создали первый современный страховой фонд и не уповали на милость игральной кости, а основывались на разумных соображениях актуарного и финансового рода.

Святой дух страхования: Александр Вебстер проповедует эдинбуржцам.

Обитатели Старого Вонючки – тогдашнее прозвище было совершенно заслужено пахучей шотландской столицей – Уоллес и Вебстер лучше других чувствовали всю хрупкость человеческого существования. Сами они пожили вволю – семьдесят четыре и семьдесят пять лет соответственно. Маклорену повезло меньше: в 1745 году, спасаясь бегством от сторонников Якова II, он упал с лошади и умер от переохлаждения в возрасте сорока восьми лет. В середине XVIII века с эдинбуржцами случались вещи и пострашнее нашествия папистов с высокогорья. Дела здесь вряд ли обстояли лучше, чем в Англии, – тамошние новорожденные вплоть до начала нового века могли рассчитывать в среднем на тридцать семь лет жизни. А новоиспеченные лондонцы – на двадцать три года, и не факт, что Эдинбург с его отвратительными санитарными условиями дотягивал и до этого уровня19. Уоллес и Вебстер почувствовали, что скоропостижная смерть ранит одну категорию населения куда больнее, чем всех остальных. По закону, изданному королевой Анной в 1672 году, вдовы и дети скончавшихся священников Церкви Шотландии в год смерти отца семейства получали половину его жалованья. Затем нужда раскрывала им свои объятья. В 1711 году стараниями епископа Эдинбургского они начали получать небольшое вспомоществование, но хватало его лишь на самое необходимое. Уоллес и Вебстер решили, что так это оставлять просто нельзя.

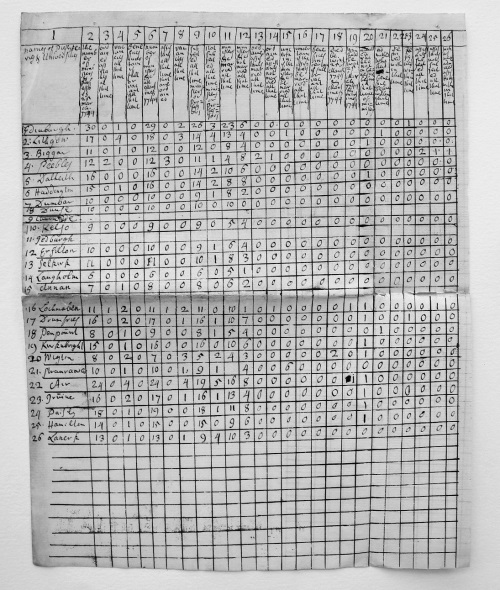

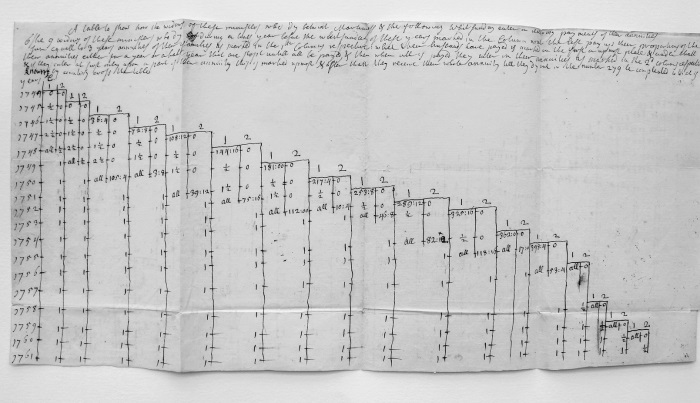

Мы привыкли думать о шотландских священниках как о самом благоразумии и бережливости – как о людях, что вечно осторожничают, ни на миг не забывая о божественной каре за малейший проступок. Так вот, Роберт Уоллес не только был математиком от бога, но и тяжело пил и был не прочь поддать кларету в окружении своих дружков-алкашей из Клуба ранкенианцев, почтенные члены которого собирались в бывшем трактире Ранкена. Александр Вебстер прославился как “большой добряк”; поговаривали, что “спиртное не властно над доктором Вебстером”. Этот человек трезвее всех подходил к подсчету продолжительности жизни. Поистине остроумная задумка Уоллеса и Вебстера могла зародиться разве что в головах шотландцев, вслед за кальвинистской Реформацией переживших расцвет своего собственного шотландского Просвещения. Спокойную жизнь вдове и детям после смерти кормильца обеспечивали сделанные взносы, но не только они, – изобретатели намеревались прибыльно использовать полученные страховые премии. Вдовам и сиротам, рассуждали они, не просто вернутся премии, но и достанутся доходы от сделанных вложений. Чтобы все заработало, предстояло прикинуть, сколько примерно удастся выручить денег, и спрогнозировать количество нуждающихся. Точность вычислений Вебстера и Уоллеса и по сей день поражает знатоков страхового дела20. “Лишь опыт да подсчет покажут, какого количества средств вдове следует ожидать после смерти супруга, – писал Уоллес в самом начале предприятия, – но для начала предположим, что это сумма, втрое превышающая [ежегодные] взносы покойного в течение его жизни…” Вместе с Вебстером они собрали данные по пресвитериям во всей стране – в них-то Уоллес и углубился. Выяснилось, что в среднем каждый год было около 930 священников.

…Исследование двух десятилетий показало, что в год умирает 27 [из 930] священников, 18 оставляют после себя вдов, 5 – только детей, причем двое из 18 оставляют вдов и детей в возрасте до 16 лет от другого брака, а из всего числа вдов – получателей дохода трое умрут или выйдут замуж, оставив несовершеннолетних детей.

Первоначально Уоллес рассчитывал, что одновременно будет жить не более 279 вдов, но Маклорен поправил его, заметив, что смертность не следует предполагать постоянной, поскольку женщины могут быть самых разных возрастов. Прибегнув к помощи таблиц Галлея, он получил новое, несколько увеличенное значение21.

Верховным судьей всех их замыслов было время. В итоговом раскладе от каждого священника требовался ежегодный взнос от 2 фунтов 12 шиллингов и 6 пенсов до 6 фунтов и шиллингов и 3 пенсов (на выбор предлагались четыре уровня страхования). Средства из фонда выгодно вкладывались (как правило, они шли на ссуды молодым священникам), так что новоиспеченные вдовы могли рассчитывать в зависимости от размера взносов на суму от 10 до 25 фунтов; не внакладе оставались и управляющие.

Подсчеты для самого первого Фонда вдов священников Церкви Шотландии (два фрагмента).

Фонд обеспечения вдов и детей священников Церкви Шотландии первым из страховых учреждений взял на вооружение “принцип максимума”: капитал копили с тем, чтобы взносы и процентные поступления покрывали максимально возможные ежегодные выплаты и прочие расходы. Разойдись действительность с прогнозами, и фонд либо обеспечивал нужные деньги с избытком, либо, что хуже, оказывался в минусе. По меньше мере пять раз Уоллес и Вебстер пытались оценить будущие темпы роста фонда, прежде чем решили, что с первоначальных 18 620 фунтов (в 1748 году) он увеличится до 58 348 фунтов в 1765-м. Один фунт – они промахнулись на один-единственный фунт. В 1765 году объявили, что свободный капитал предприятия равен 58 347 фунтам. И Уоллес и Вебстер дожили до этого знаменательного события.

В 1930 году Альфред Майес из Германии, знаток страхования, дал такое определение своему предмету:

Экономический институт, который основан на принципе взаимности и учреждается для снабжения фонда, необходимость в каковом возникает по факту происшествий с поддающейся оценке вероятностью22.

Фонд вдов шотландских священников был первым в своем роде, и его создание следует считать важнейшей вехой в истории финансов. Светлые головы двух приятелей отныне работали не только на местных священников, но и на любого, желающего хоть как-то защитить близких в случае своей внезапной кончины. Фонд не успел толком встать на ноги, а университеты Эдинбурга, Глазго и Сент-Эндрюса уже пожелали в нем участвовать. За два десятилетия подобные фонды, как грибы после дождя, облепили весь англоговорящий мир – взять хотя бы Фонд пресвитерианских священников Филадельфии (1761), Английское товарищество справедливости (1762) или Общество часовни Святой Марии (1768), помогавшее вдовам шотландских ремесленников.

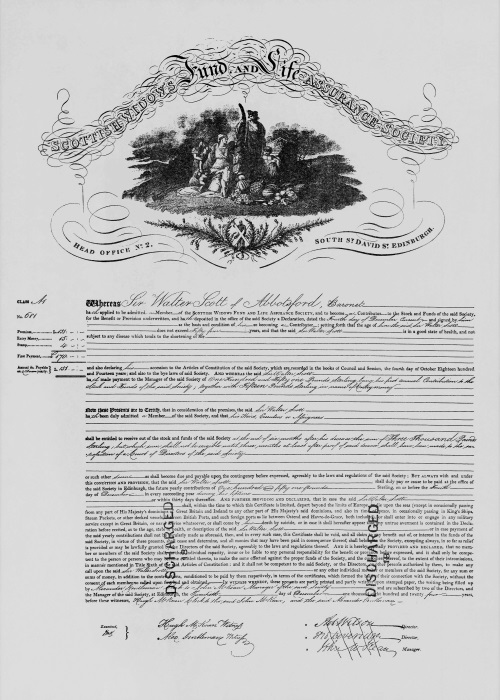

Полис страхования жизни сэра Вальтера Скотта.

К 1815 году идея страхования распространилась так широко, что захватила и солдат, сражавшихся против Наполеона. Считалось, что на полях при Ватерлоо погибнет каждый четвертый. Застрахованному солдату и жить было легче: останься он сам лежать в высокой траве, его жена и дети избавлялись от ужасов трущоб (когда страховка “покрывала” людей, они и вправду могли под ней “укрыться” – так новые идеи вошли в повседневную речь). К середине XIX столетия приобретение страховки было для уважающего себя гражданина делом столь же очевидным, что и посещение церкви по воскресеньям. От своих соотечественников не отставали и обычно не слишком благоразумные романисты. В 1826 году свою жизнь застраховал сэр Вальтер Скотт23, чем весьма обнадежил орды кредиторов – теперь они в любом случае не оставались в проигрыше . Постепенно, шаг за шагом, крошечный фонд, призванный помочь вдовам пары сотен священников, вырос в целую индустрию – сегодня “Шотландские вдовы” занимаются страховками и пенсиями. Да, теперь это лишь один из множества поставщиков финансовых услуг (в 1999 году фирму купил банк Lloyds), но и по сей день “Шотландские вдовы” воплощают в себе кальвинистскую бережливость – так думают очень многие люди, не в последнюю очередь благодаря одной из наиболее успешных рекламных кампаний в истории финансов .

Кто мог подумать в 1740-х годах, что страховые компании и их близкие родственники – пенсионные фонды, постоянно наращивая численность своих подписчиков, в один прекрасный день достигнут уровня самых крупных мировых вкладчиков – так называемых “институциональных инвесторов”, задающих настроение на мировых финансовых рынках? Когда после Второй мировой войны страховым компаниям разрешили помещать свои средства в фондовый рынок, те сполна воспользовались открывшейся возможностью и к середине 1950-х владели почти третью крупнейших предприятий Великобритании24. На текущий момент в управлении одних только “Шотландских вдов” находится более 100 миллиардов фунтов. Накануне Первой мировой войны страховые взносы равнялись жалким 2 % ВВП стран с развитой экономикой, а не сегодня так завтра им покорится отметка в 10 %.

Уже больше двух с половиной веков назад Роберт Уоллес почувствовал, что в страховании “размер имеет значение” – чем многочисленнее подписчики фонда, тем легче, опираясь на закон больших чисел, предсказать объем выплат в данном году. Уоллес, его друг Вебстер и Маклорен первыми применили на практике приемы, позволяющие актуариям дня сегодняшнего с удивительной точностью прикидывать ожидаемую продолжительность жизни большой группы людей, пусть смерть каждого в отдельности предвидеть и невозможно. Но мало знать, кто сколько проживет, – надо еще понимать, сколько принесут вложенные страховые премии. Как поступить со взносами страхователей? Поместить в относительно надежные облигации, как завещал корифей викторианского страхования, главный актуарий Лондонской страховой корпорации Артур X. Бейли? Или рискнуть, соблазнившись более высокой доходностью? Можно сказать так: страхование сводит вместе риски и неопределенность жизни повседневной с рисками и неопределенностью финансового толка. Специалисты кое-что понимают в актуарном деле и подготовлены к встрече лучше клиентов. Пока современной теории вероятности не существовало, страховщики походили на игроков в рулетку, сегодня они – владельцы казино. Незадолго до своего заката Дик Скраггс утверждал, что страхователям (жертвам) лучше не переступать порог этого игорного заведения – там их надуют и даже не подумают извиниться. Но экономист Кеннет Эрроу уже давно подметил, что большинство предпочтет вариант с гарантированной скромной потерей (как ежегодная страховая премия) и маловероятным, но крупным выигрышем (как страховая выплата после бедствия) обратному – стопроцентному маленькому приобретению (оставить себе премию) в паре с неизвестно насколько вероятной огромной потерей (разбираться с катастрофой самому). Гитарист 'Толлинг стоунз” Кит Ричардс и певица Тина Тернер могут этого и не знать, но первый застраховал свои пальцы, а вторая – ноги. Издавна страховые компании слывут воплощением шотландской осмотрительности, и покуда почти все клиенты получают то, что им причитается, страховщиков едва ли начнут упрекать в скупости и недобросовестности.

Остается разобраться с одной загадкой. На страховые премии у британцев уходит 12 % ВВП, в полтора раза больше, чем у американцев, и вдвое больше, чем у немцев25; изобретатели страхового дела в его нынешнем виде – самый застрахованный народ в мире, и это понятно. Секундочку! Кому и почему это понятно? Это США, а не Великобритания, бесконечно страдают от капризов природы; на моей памяти с американскими ураганами мог тягаться разве что шторм октября 1987-го. Ни один британский город не сидит на разломе, как Сан-Франциско. Что до Германии, то на ее фоне история Британии с момента основания “Шотландских вдов” – эталон политического спокойствия. Внимание, вопрос: почему же мы, британцы, приобретаем так много страховок?

Ответ связан с историей взлета и падения альтернативной формы защиты населения от жизненных невзгод, имя которой – государство всеобщего благосостояния.

Назад: Большое беспокойство

Дальше: От противостояния – к благосостоянию