Книга: Экономическая теория. Полный курс МВА

Назад: Глава 17 Налогово-бюджетная политика

Дальше: Глава 19 Кредитно-денежная политика

Глава 18

Введение в теорию денежного обращения

Три вещи могут свести человека с ума: любовь, тщеславие и изучение проблем денежного обращения.Уолтер Лиф, английский банкир

• Понятие денег, типы денежных систем, структура денежной массы

• Анализ денежного рынка

• Предложение денег. Денежный мультипликатор

Прежде чем перейти к рассмотрению второго инструмента осуществления экономической политики государства – кредитно-денежной политики, – проведем анализ денежного обращения и денежного рынка, так как здесь есть целый ряд особенностей, которые необходимо учитывать при проведении кредитноденежной политики.

18.1. Понятие денег, типы денежных систем, структура денежной массы

Что такое деньги? Что можно включать в это понятие? Несмотря на нашу каждодневную привычку иметь дело с деньгами, сразу ответить на этот вопрос достаточно сложно.

Деньги возникли в процессе товарного обращения. Некий товар стал всеобщим эквивалентом, на который могли обмениваться другие товары и услуги. Этот товар и стал деньгами. Достаточно часто деньги определяют через их функции: деньги – это то, что выполняет функции денег.

Какие же функции выполняют деньги? Хотя во взглядах разных экономистов относительно функций денег есть некоторые различия, в основном все выделяют три функции денег:

• мера стоимости — в деньгах измеряют свою стоимость другие товары и услуги;

• средство обращения — деньги позволяют осуществлять обменные сделки;

• средство накопления — деньги служат для осуществления сбережений.

Очевидно, чтобы выполнять функции денег, сам денежный материал должен обладать рядом характеристик:

• портативность (относительно большая ценность в относительно малом объеме);

• сохраняемость;

• экономическая делимость (часть целого стоит соответствующую часть от стоимости целого).

Исторически последовательно складывались три системы денежного обращения: система товарных денег, система металлических денег и система бумажных денег.

Атавизмы товарных денег в какой-то степени можно обнаружить и в современной экономике (товарные карточки, например), но денежная история XX в. – это история металлических и бумажных денег.

В системе обращения металлических денег принято различать биметаллизм и монометаллизм.

Биметаллизм основан на использовании в качестве денег двух металлов – золота и серебра, он существовал в ряде стран Западной Европы в XVI–XIX вв. Но в конце XIX в. произошло обесценение серебра, которое перестало отвечать одному из требований, предъявляемых к денежному материалу: относительно большая ценность в относительно малом объеме.

На смену биметаллизму пришел монометаллизм, когда в качестве денежного материала используется только один металл – золото.

В системе монометаллизма выделяют три разновидности золотого стандарта: золотомонетный, золотослитковый и золотодевизный.

Золотомонетный стандарт характеризовался обращением золотых монет и свободным обменом бумажных и кредитных денег на золото. Он просуществовал до Первой мировой войны.

Золотослитковый стандарт предусматривал возможность обмена бумажных денег на золотолить по предъявлении суммы, соответствующей цене стандартного слитка золота. Он был введен в Англии и Франции в годы Первой мировой войны.

Золотодевизный стандарт разрешал обмен банкнот на промежуточную валюту (девиз), а уже эта валюта обменивалась на золото. Он был введен в 1920-е гг. в большинстве стран.

Конец золотому стандарту положил мировой экономический кризис 1929–1933 гг. Происходит демонетизация золота — уход золота из обращения.

В западных странах постепенно формируется система неразменных на золото кредитно-бумажных денег. Начиная с 1930-х гг. банкноты больше не обмениваются на золото.

Современная система обращения бумажных денег является фидуциарной, т. е. основанной на доверии к правительству.

Любая национальная система денежного обращения включает следующие компоненты:

• национальная денежная единица;

• система банкнот и монет;

• порядок эмиссии;

• система институтов, занимающихся вопросами денежного обращения.

Когда рассматривают денежную массу, важно определить, в каком объеме это делается, что включается в структуру денежной массы.

Денежная масса – это совокупность наличных и безналичных покупательных и платежных средств, обеспечивающих обращение товаров и услуг в экономике страны.

В структуре денежной массы следует различать активную и пассивную части.

К активной части относятся средства, реально обслуживающие хозяйственный оборот.

В пассивную часть включаются денежные накопления, остатки на счетах, которые только потенциально могут служить расчетными средствами. Пассивную часть иногда называют квазиденьгами (лат. quasi — как будто, почти), поскольку они косвенно включаются в хозяйственный оборот.

Чтобы четко оговорить, какая часть денежной массы имеется в виду в том или ином случае, вводятся измерители денежной массы – денежные агрегаты, которые располагаются по степени убывания ликвидности (легкореализуемости), начиная с самых ликвидных – наличных денег в обращении.

Перечислим денежные агрегаты и их содержание:

• M0 — наличные деньги в обращении.

• M1 — наличные деньги плюс деньги на текущих счетах (счетах «до востребования»). Агрегат М1 еще называют деньгами в узком смысле слова, или деньгами для сделок.

• M2 — все компоненты М2 плюс деньги на срочных и сберегательных счетах коммерческих банков, депозиты в специализированных финансовых институтах. Агрегат M2 называют также деньгами в широком смысле слова.

• M2x, дополнительно к перечисленному М2 включает депозиты в иностранной валюте.

• M3 – все компоненты М2 плюс депозитные сертификаты, облигации государственного займа, другие ценные бумаги государства и коммерческих банков.

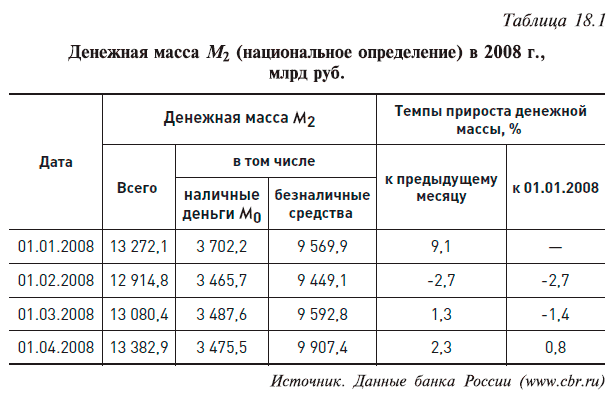

Приведем данные по России (табл. 18.1).

Начиная с агрегата М2, в состав денежной массы включается всё большее количество квазиденег.

Денежные агрегаты – это весьма практичное изобретение. Они являются ориентирами при осуществлении кредитно-денежной политики государства.

18.2. Анализ денежного рынка

Следует различать два понятия – денежный доход и денежный запас.

Денежный доход – это поток денег за какой-то период времени. Например, 100 долл. в час, 3000 долл. в месяц и т. д.

Денежный запас – это сумма денег, накопленная на определенный момент времени. Например, на 1 января денежный запас составил 300 000 руб. Денежный запас зависит от величины денежных доходов и денежных расходов.

В теории денежного рынка, т. е. при анализе спроса и предложения на денежном рынке, деньги рассматривают как запас, как некоторое количество, существующее в данный момент.

Денежный рынок по-разному рассматривается с позиций классической и кейнсианской школы.

Общее у этих подходов – идея равновесия денежного спроса и денежного предложения. Государство должно обеспечивать такой объем денежной массы, который соответствует потребностям экономики в денежном материале.

Однако эти школы дают разную трактовку спроса на деньги.

Начнем с изложения классической точки зрения. Часто ее называют монетаристской, поскольку классическая теория денежного рынка разрабатывалась в основном сторонниками монетаризма.

Монетаристская теория спроса на деньги унаследовала основные постулаты количественной теории денег, возникшей в XVIII в. Основные идеи этой школы изложены в работах Дж. Милля, А. Маршалла, А. Пигу, И. Фишера и др.

Современный монетаризм зародился в качестве нового варианта количественной теории в работах экономистов чикагской школы (М. Фридмен, К. Брунер и др.) в середине XX в.

Спрос на деньги монетаристы определяют на основе уравнения обмена

MV = PY,

где М — номинальное количество денег;

V — скорость обращения денег, или быстрота, с которой одна единица номинального запаса циркулирует в обороте;

Р – абсолютный уровень цен;

Y — реальный доход (или Q – число сделок).

При этом предполагается, что скорость обращения – постоянная величина при неизменности структуры хозяйственных сделок.

Часто вместо нее записывают другую величину – коэффициент монетизации k. Он характеризует степень насыщенности экономики деньгами и определяется как отношение денежной массы к ВВП (М2/ВВП). Это величина, обратная скорости обращения: k = 1/V

Тогда уравнение спроса на деньги можно записать в виде

M = k × PY.

Учитывая, что к — величина постоянная, делаем вывод, что спрос на деньги определяется только динамикой ВВП (PY). А это значит, что спрос на деньги предсказуем и стабилен. При этом чтобы на денежном рынке устанавливалось равновесие, денежное предложение должно быть равно денежному спросу:

MS = MD.

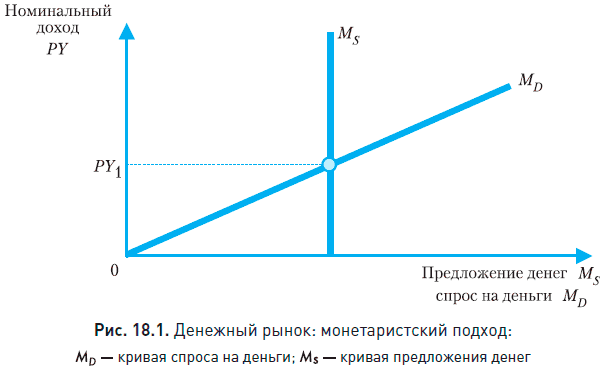

Представления монетаристов о равновесии на денежном рынке можно изобразить графически (рис. 18.1).

Рынок находится в состоянии равновесия, когда денежный спрос равен денежному предложению. Но поскольку спрос на деньги предсказуем, задача государства в этой ситуации – поддерживать такой темп роста денежной массы, который соответствует темпу роста реального ВВП. Это утверждение получило название монетарного правша.

Кейнсианская теория придерживается иного взгляда в объяснении спроса на деньги. Дж. М. Кейнс выделяет два компонента спроса на деньги: спрос на деньги для сделок (трансакционный спрос) и спрос на деньги со стороны активов (спекулятивный спрос):

MD = MD1 + MD2

где МD1 – трансакционный спрос на деньги;

МD2 – спекулятивный спрос на деньги.

Здесь кейнсианцы согласны с классиками: деньги нужны, чтобы осуществлять сделки. Величина этого компонента спроса на деньги зависит от размера дохода, что также совпадает с представлениями классиков;

Дж. М. Кейнс считал, что в условиях неопределенности и риска спрос на деньги в значительной степени зависит от уровня процента по альтернативным активам (у Кейнса альтернативным активом выступают облигации). Если норма процента низка, нет смысла обменивать наличные деньги на такие активы.

Если норма процента высока, экономические субъекты начинают избавляться от наличных денег, обменивая их на эти альтернативные активы.

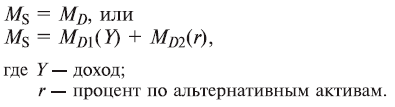

Итак, спекулятивный спрос на деньги зависит от процентной ставки, причем зависимость эта обратно пропорциональна. Идею равновесия на денежном рынке у кейнсианцев можно записать следующим образом:

Представления кейнсианцев о равновесии на денежном рынке отражены графически на рис. 18.2.

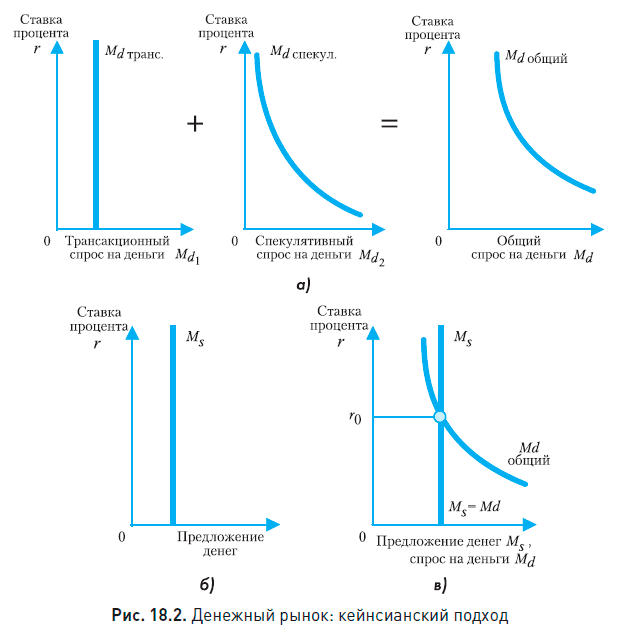

Спрос на деньги складывается из трансакционного и спекулятивного спроса (см. рис. 18.2, а). По вертикали откладывается уровень процентной ставки. Трансакционный спрос не зависит от процентной ставки, поэтому он изображен в виде прямой линии. Спекулятивный спрос находится в обратной зависимости от процентной ставки. Сумма этих графиков дает общий спрос на деньги. Денежное предложение задается экзогенно государством – вертикальная линия (рис. 18.2, б), как и у монетаристов. Равновесие на денежном рынке (рис. 18.2, в) может и не достигаться, так как спрос по-кейнсиански, в отличие от представлений монетаристов, не носит устойчивый и предсказуемый характер: можно предсказывать изменение трансакционного спроса, так как он зависит от дохода, но предсказывать изменение спекулятивного спроса достаточно трудно. Отсюда вытекает проблема достижения равновесия на денежном рынке у кейнсианцев.

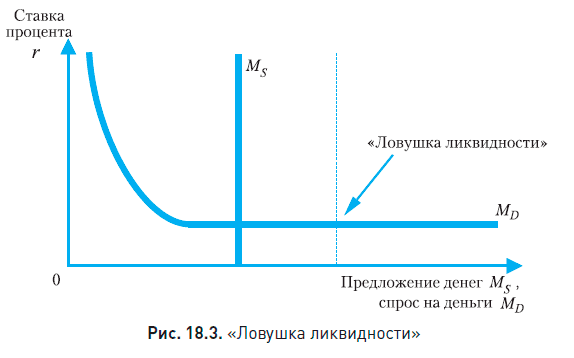

Кроме того, кейнсианцы указывают на возможность возникновения «ловушки ликвидности», которая вообще осложняет осуществление кредитно-денежной политики.

В нормальной ситуации стимулирующая кредитно-денежная политика увеличивает денежное предложение, рост которого при прочих равных условиях понижает ставку процента (на графике это означало бы перемещение кривой Ms влево). А при более низкой ставке процента растут инвестиции, и в итоге увеличивается реальный объем производства.

Что же такое «ловушка ликвидности»? Почему она затрудняет осуществление кредитно-денежной политики?

Графически «ловушка ликвидности» (рис. 18.3) означает абсолютно эластичный по процентной ставке спрос на деньги.

Если кривая предложения пересекает в этой части кривую спроса, любые стимулирующие кредитно-денежные мероприятия оказываются неэффективными, так как никакое расширение предложения денег не в состоянии понизить норму процента.

На практике это свидетельствует, что существует такое низкое значение нормы процента, когда никто не хочет держать деньги в виде облигаций или других альтернативных активов, а только в наличной форме. Кейнс называет это состояние «абсолютным предпочтением ликвидности».

Конечно, «ловушка ликвидности» – гипотетический случай, но он заставляет задуматься о том, что в случае очень низких реальных процентных ставок возможности кредитно-денежной политики оказываются ограничены. Выход – использование налогово-бюджетной политики.

Таким образом, кейнсианский подход при исследовании денежного рынка выявляет две проблемы:

• во-первых, невозможность точно спрогнозировать спрос на деньги, а следовательно, потенциальную вероятность неравновесия;

• во-вторых, допустимость «ловушки ликвидности», которая ограничивает кредитно-денежное регулирование экономики.

18.3. Предложение денег. Денежный мультипликатор

До сих пор мы рассматривали только спрос на деньги, изначально предполагая, что денежное предложение задается государством. Но необходимо учитывать, что государство может увеличивать денежную массу двумя путями: эмиссией и увеличением безналичной части денежной массы.

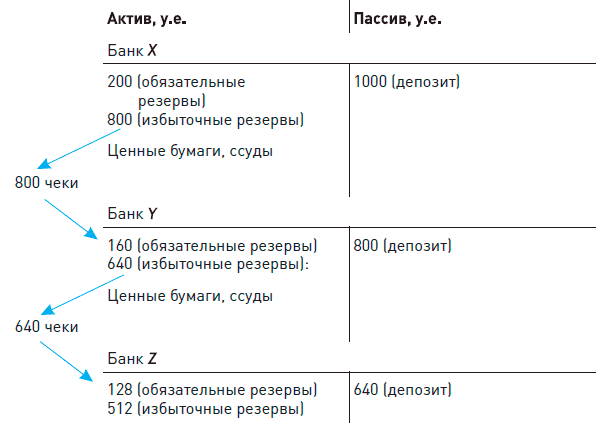

Рост безналичной части (депозитов) мультиплицированно воздействует на рост денежной массы. Как это происходит?

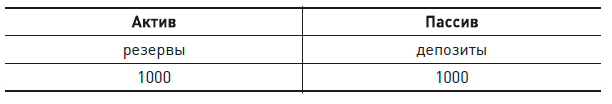

Предположим, в банковскую систему попадает 1000 у.е. в виде банковских депозитов. Эти деньги первоначально попадают в банк X. Рассмотрим, что с ними происходит дальше. Проанализируем T-счет банка, т. е. запись, отражающую движение финансовых средств.

Актив занимает левую часть Т-счета, пассив – правую. Депозиты отражаются в пассиве, так как это обязательства банка, резервы – в активе, так как это то, что банк может использовать дальше. Может ли банк X полностью использовать свои резервы? Нет, поскольку существует норма обязательных резервов r — процент от депозитов, который банк должен держать на счету в Центральном банке:

r = R/D,

где R — резервы (reserves);

D – депозиты (deposits).

Предположим, что норма обязательных резервов равна 20 %. Это означает, что банк X должен хранить на счету в Центральном банке 200 у.е., а 800 у.е. (избыточные резервы) он может использовать. Эти 800 у.е. опять попадают в банковскую систему (для простоты предполагаем, что банк Xперекладывает их в банк Y. выпускает ценные бумаги, которые приобретает банк Y, выдает ссуды). Они оказываются теперь размещенными в банке Yв виде банковских депозитов. Банк Уотражает их в своих резервах. Из 800 у.е. резервов он также не может использовать 20 % (160 у.е.) и хранит их на счету в Центральном банке, а 80 % использует дальше, то есть перекладывает 640 у.е. в банк Z. Имеет место следующий процесс:

Денежная масса = 1000 у.е. + 800 у.е. + 640 у.е. +… = 5000 у.е.

Этот процесс называется мультиплицированным расширением банковских депозитов, а денежный (кредитный) мультипликатор определяется по формуле

m = 1/r.

В рассмотренном примере 1/0,2 = 5.

Формулу можно записать иначе:

m = D/R.

В реальной жизни мультипликационный эффект расширения депозитов зависит от величины «утечек», так как не все деньги, взятые в форме ссуд в банках, возвращаются в банковскую систему: часть их продолжает циркулировать в качестве наличных. Кроме того, клиенты коммерческих банков могут брать деньги с текущих счетов, что также сокращает возможности банков выдавать ссуды.

Следует учитывать, что мультипликационный эффект может работать и в противоположном направлении в случае изъятия денег из резервов банков. Например, покупка коммерческим банком у Центрального банка государственных облигаций стоимостью 1000 у.е. сокращает резервные ресурсы банка на эту сумму и в конечном счете приводит к уничтожению банковских депозитов на 5000 у.е.

До сих пор при рассмотрении мультипликационного расширения депозитов мы не учитывали наличность. На самом деле денежная масса состоит из наличности и депозитов:

М = С + D,

где С – наличность (cash).

Если формулу мультипликатора без учета наличных можно записать

m = D/R,

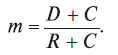

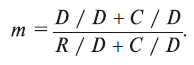

то с учетом наличных ее иногда записывают следующим образом:

Что такое D + С? Это денежная масса, т. е. М. Что такое R + С? Это показатель, который называется денежной базой (В):

В = R + С.

Денежная база – это сумма наличности и резервов. Ее еще называют «деньги повышенной эффективности», или «деньги повышенной силы».

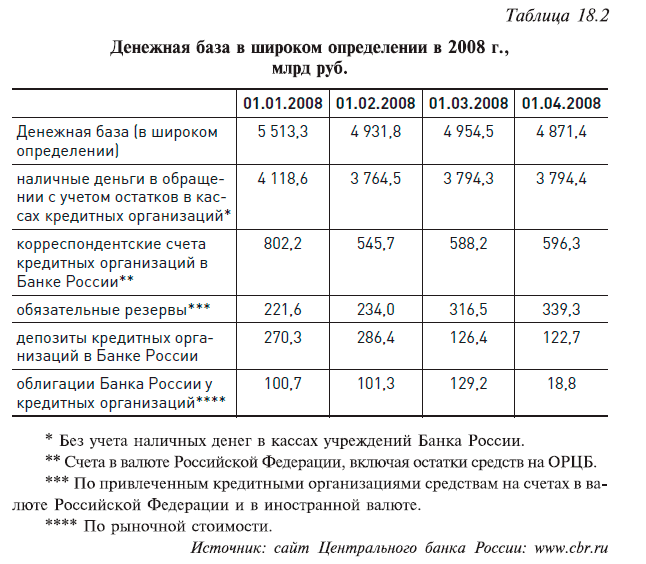

В России показывают также денежную базу в широком определении, которое учитывает больше показателей (табл. 18.2).

Тогда с учетом денежной базы формулу денежного мультипликатора можно записать в виде

m =М/В.

Теперь поступим следующим образом. В формуле

m = (D + С) / (R + С)

разделим каждый компонент на величину депозитов:

Что мы получаем?

где с – коэффициент депонирования, т. е. отношение наличности к депозитам.

Коэффициент депонирования показывает, в какой мере население предпочитает хранить свое богатство в форме наличных денег. Чем меньше коэффициент депонирования, тем больше население желает размещать свои деньги в виде депозитов.

Итак, мы можем использовать четыре формулы денежного мультипликатора:

1) m = 1/r,

2) m = D/R;

3) m = М/В;

4) m = (1 + с) / (r + с).

Первые две формулы не учитывают наличные деньги в обращении, третья и четвертая формулы учитывают наличность.

Таким образом, предложение денег зависит от величины денежной базы и от денежного мультипликатора. Именно путем воздействия на денежную базу и учитывая мультипликационный эффект, Центральный банк может контролировать пред ложение денег.

Ключевые понятия и термины

Демонетизация золота, денежная масса, денежные агрегаты, денежный доход, денежный запас, спрос на деньги для сделок (трансакционный спрос), спрос на деньги со стороны активов (спекулятивный спрос), «ловушка ликвидности», денежное предложение, денежный мультипликатор, денежная база, коэффициент депонирования.

Вопросы, тесты и упражнения по теме

Выберите верное продолжение.

1. В стране в обращении находятся только наличные деньги. Денежная база равна 60 млрд усл. ден. ед. Центральный банк увеличивает денежную базу в 3 раза. Величина денежной массы в результате:

а) увеличится в 3 раза;

б) уменьшится в 3 раза;

в) не изменится;

г) на основе имеющихся данных нельзя определить изменение денежной массы.

2. Величина r равна 0,25. Объем депозитов в 4 раза больше объема наличности. Тогда денежный мультипликатор с учетом наличности равен:

а) 4;

б) 5;

в) 1;

г) 2.5.

3. Наименьший объем денежной массы включает денежный агрегат:

а) M0;

б) M1;

в) M2;

г) M3.

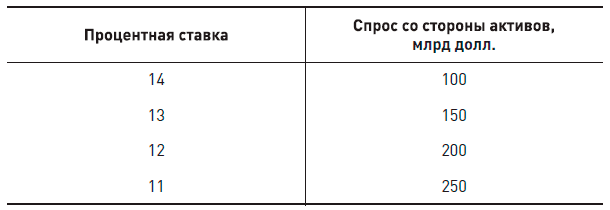

4. Спрос на деньги для сделок составляет 10 % номинального объема ВНП, предложение денег – 450 млрд долл., а спрос на деньги со стороны активов указан в таблице:

При ВНП = 3000 млрд долл. равновесная процентная ставка составит:

а) 14;

б) 13;

в) 12;

г) 11.

5. Процентная ставка растет. Спрос на деньги со стороны активов:

а) увеличится;

б) уменьшится;

в) его динамика не связана с процентной ставкой;

г) будет хаотично изменяться.

6. Если спрос на деньги и предложение денег будут сокращаться, то:

а) равновесное количество денег и равновесная процентная ставка вырастут;

б) равновесное количество денег и равновесная процентная ставка сократятся;

в) равновесное количество денег сократится, а изменение равновесной процентной ставки предсказать невозможно;

г) равновесная процентная ставка сократится, а изменение количества денег предсказать невозможно.

7. Приведенные далее вопросы I и II основаны на следующей модели определения количества денег в обращении:

М= С + D;

С = 0,2 D;

R = 0,1D;

В = R +С,

где М — объем денежной массы; С — наличные деньги в обращении; R — банковские резервы; D — депозиты; В — денежная база.

I. Если объем денежной массы равен 120 млрд долл., то банковские резервы будут составлять (в млрд долл.):

а) 5;

б) 10;

в) 15;

г) 20.

II. Если денежная база будет равна 40 млрд. долл., то количество денег в обращении составит в млрд. долл.:

а) 200;

б) 160;

в) 100;

г) 90;

д) 80.

8. Определите и обоснуйте правильность следующих положений.

A. Денежный агрегат М3 отличается наибольшей ликвидностью по сравнению с денежными агрегатами М1 и М2.

Б. Сокращение номинального ВНП при прочих равных условиях сократит спрос на деньги для сделок и оставит без изменений спрос на деньги со стороны активов.

B. Денежная база представляет собой сумму наличных рублей у населения и резервов коммерческих банков.

Г. Чем меньше наличных денег на руках у населения, тем ниже коэффициент депонирования и тем выше денежный мультипликатор.

9. Как изменится объем денежной массы в стране, если при норме резервирования 10 % объем банковских депозитов вырастет на 250 млн руб.?