Книга: Разумное распределение активов. Как построить портфель с максимальной доходностью и минимальным риском

Назад: «Фонд всего»

Дальше: Кузен Гарри просит вашего совета

Выход на пенсию – самый большой риск

Эта книга нацелена, в первую очередь, на инвестиционный процесс, особенно на введение и поддержание эффективного распределения. В распределении активов после выхода на пенсию ничего не меняется за исключением того, что в качестве основного инструмента управления распределением активов вы будете использовать снятие со счета некоторых средств в отличие от пополнения счета и восстановления баланса.

Однако существует риск, присущий именно инвестированию на пенсии: он называется «риск дюрации» (duration risk). Для изучения этого явления начнем с наиболее простой и наименее рискованной из всех инвестиций – годичного казначейского векселя. Вексель – это в действительности облигация с нулевым купоном, купленная со скидкой. Например, вексель с доходностью 5 % будет продаваться на аукционе по цене $0,9524 и будет выкуплен по номиналу ($1). Если через несколько секунд после его выпуска доходность внезапно вырастает до 10 %, то вексель падает в цене до $0,9091, мгновенно теряя 4,55 % стоимости.

Но если наш инвестор будет держать вексель до срока погашения, то он получит полную доходность в 5 % – как если бы не было роста доходности и падения цены. И по истечении одного года начинают появляться преимущества: теперь наш инвестор может реинвестировать всю выручку по двойной доходности. Таким образом, «точка безразличия» – это годовой срок до даты погашения векселя; до истечения одного года инвестор находится в самом плохом положении из-за роста доходности и падения цены; по истечении одного года инвестор находится в лучшем положении.

Теперь рассмотрим держателя 30-летней казначейской облигации с доходностью 5 %. Если вскоре после ее покупки по номиналу произойдет повышение доходности до тех же 10 %, то нашему невезучему инвестору будет нанесен серьезный удар: облигация теперь стоит меньше 53 центов к доллару. (Это происходит потому, что почти вся стоимость облигации представлена последующими 5 %-ными купонными выплатами, стоимость которых составляет только половину текущей 10 %-ной рыночной доходности. Именно это происходило с держателями облигаций между 1967 и 1979 г.) Однако облигация сильно отличается от казначейского векселя: по облигации происходит погашение купонов, которые можно реинвестировать по более высокой ставке доходности. Из-за этого на восстановление после краха уходит значительно меньше 30 лет. По сути, у несчастного держателя облигаций уходит лишь 10,96 лет на то, чтобы достичь уровня безубыточности. Подобный период длиной в 10,96 лет известен в финансовых кругах как дюрация (duration) ценной бумаги, и для купонной облигации она всегда меньше, чем срок погашения, иногда намного. (Для облигации с нулевым купоном срок погашения и дюрация одинаковы.)

Существует множество других определений дюрации; некоторые из них слишком сложны, но «точка безразличия» является наиболее простым и интуитивным определением. (Другое полезное определение – это отношение изменения цены к изменению доходности. То есть наша 30-летняя облигация станет падать в цене на 10,96 % при каждом повышении доходности на 1 %.) Дюрация также является превосходной мерой оценки риска инвестиции. Чем больше дюрация, тем выше риск. Повторим еще раз: по истечении 10,96 лет наш неудачливый держатель облигации будет находиться в лучшем положении при падении облигации в цене из-за увеличения ее доходности.

Дюрация почти всегда используется в отношении облигаций, но ничто не мешает применить ту же концепцию к акциям. Дюрацию фондового рынка смоделировать просто. Например, текущая доходность акций составляет около 1,3 %. Если они упадут в цене на 75 %, то абсолютный размер дивидендов не изменится, но теперь вы инвестируете эти дивиденды при доходности в четыре раза выше – 5,2 %. В итоге это выльется в преимущество для вас, и вы окажетесь в лучшем положении, чем при более низкой доходности и более высокой цене. Сколько времени нужно для того, чтобы выйти на уровень безубыточности? Это зависит от начальной доходности и уровня падения. С учетом текущей доходности акций в 1,3 % при падении цены на 25 % потребуется 63 года; при падении на 50 % – 51 год; при падении на 75 % – 33 года; а при падении на 90 % – всего 19 лет.

Скептики укажут на то, что падение цены акций на 90 %, скорее всего, будет связано с уменьшением абсолютного размера дивидендов, но даже во времена Великой депрессии реальный поток дивидендов по индексу Доу-Джонса уменьшился лишь на 25 %. По сути, рынок «медведей» 1929–1933 гг. обеспечивает превосходную проверку подлинности приведенной выше парадигмы. Один доллар, инвестированный в акции в День труда в 1929 г., обесценился до 16,6 цента ко Дню независимости в 1932 г. и вернулся к прежнему уровню к концу января 1945 г. – меньше чем за 13 лет после достижения дна.

Дивидендный доход составлял 2,6 % в сентябре 1929 г., и в течение 30 лет после этого рост доходов составлял лишь 1,8 %. Таким образом, если бы не было обвала, доходность акций составила бы 4,4 % в год, и точка безубыточности в действительности была бы достигнута в январе 1952 г., или через 22 года, – почти точно через период, который спрогнозирован моделью дюрации. Если смотреть с этой точки зрения, то сегодняшний рынок кажется намного более пугающим, чем рынок 1929 г., поскольку падение акций на 75 % дает дюрацию в 19 лет при доходности 1929 г., равной 2,6 %, по сравнению с 33 годами при текущей доходности в 1,3 %.

Конечно, столь резкое снижение рынка сегодня приведет к разрушению финансовой и социальной структуры страны, как это произошло в годы Великой депрессии. Но в то же время нынешние высокие цены и связанная с ними низкая доходность также не являются особым благом. Это происходит потому, что чем ниже купон или дивидендный доход, тем больше дюрация. Таким образом, чем ниже доходность, тем выше рыночная цена; чем больше дюрация, тем выше риск.

Существует ли способ сокращения дюрации портфеля, состоящего из акций? Да, существует. Поскольку размер доходности влияет на дюрацию (чем выше доходность, тем меньше дюрация), вы можете эффективно увеличить доходность портфеля, ежемесячно добавляя в него новые активы. Начнем с описанного выше сценария с доходностью 1,3 %, падением цены на 75 % и 33-летней дюрацией. Если вы начнете с $10 000 и не будете ни увеличивать сумму средств на счете, ни производить списаний со счета, то вы выйдете на уровень безубыточности при 33-летней дюрации. Но если вы будете постоянно пополнять счет на $200 в месяц, то достигнете точки безубыточности чуть более чем через 11 лет.

На пенсии вы, конечно, не можете воспользоваться приемом сокращения дюрации своих акций и облигаций при дополнительных инвестициях; пенсионеры могут разориться, если дюрация их акций и облигаций окажется больше, чем период жизни на пенсии.

На истинно долгосрочного инвестора длительный рынок «медведей» или «быков» может не оказать существенного влияния, либо могут выявиться парадоксальные результаты. Но в действительности устойчивость к рыночным спадам зависит от временного горизонта. Если вы ушли на пенсию и живете на сбережения, то у вас не будет ни достаточно времени для того, чтобы пережить дюрацию, ни возможностей для внесения инвестиций, чтобы сократить ее. Если вы активно трудитесь и продолжаете увеличивать и без того немалые сбережения на черный день, то у вас, по всей вероятности, будет достаточно времени. А если вам только двадцать с небольшим и вы только начинаете делать сбережения, то встаньте на колени и помолитесь об обвале рынка.

Не может быть и речи о том, что риск является для инвесторов кратковременным явлением. Когда мы думаем обо всех горестях инвестирования, первое, что приходит в голову, – это жестокий рынок «медведей», который делает наш портфель существенно легче, чем он был несколькими месяцами или годами раньше. Но, как мы видели, время лечит раны почти всех классов активов, и самый большой риск заключается в том, что у нас просто закончатся деньги до того, как мы покинем этот бренный мир.

В конце концов, большинство из нас делают сбережения и занимаются инвестированием с определенной целью – обычно чтобы обеспечить себе жизнь на пенсии или удовлетворить еще какую-нибудь четко очерченную финансовую потребность в будущем. Те, кто оторван от реальности, называют это риском дефицита, и он стоит того, чтобы уделить ему несколько страниц. (Мы уже говорили в главе 7 о том, что инвесторы склонны излишне заострять внимание на краткосрочных рисках и вознаграждениях, игнорируя при этом более важную долгосрочную ситуацию.)

Существуют калькуляторы пенсионных сбережений, которые способны помочь вам определить этот риск, но важно развить в себе интуитивное ощущение данной проблемы. Начнем с оценки ваших финансовых потребностей до уплаты налогов. Предположим, вы определили, что в дополнение к пенсионному пособию вам потребуется годовой доход в размере $40 000. Лучше всего упростить расчет, вынеся за скобки инфляцию, для чего следует использовать реальную, или с поправкой на инфляцию, доходность на инвестированный капитал. Так вы всегда будете иметь дело с долларами, обладающими текущей, постоянной покупательной способностью. Как мы уже говорили, обоснованная оценка реальной доходности смешанного портфеля, состоящего из акций и облигаций, находится приблизительно на уровне 4 %. Это означает, что вы сможете ежегодно тратить 4 % от своего портфеля, при этом неограниченное время поддерживая его реальную стоимость. А если вы можете поддерживать реальную стоимость портфеля неограниченно, то сможете также поддерживать реальную стоимость средств, снимаемых со счета. В этом случае вам потребуются активы в размере $1 000 000, поскольку 4 % от $1 000 000 составляют $40 000. Иными словами:

требуемые сбережения = требуемый доход / реальный доход на инвестированный капитал = $40 000 / 0,04 = $1 000 000

В этом расчете мы исходим из того, что вы захотите сохранить основной капитал нетронутым. Если вы желаете умереть по графику через 30 лет, имея при этом нулевые активы, то вам потребуется меньше. Используя функцию текущей стоимости аннуитета на финансовом калькуляторе, мы получаем требуемые сбережения в размере лишь $691 681.

Эти расчеты наглядно демонстрируют исключительную важность контроля расходования инвестиций. Предположение о доходности в 4 % относится к рыночной доходности, из которой необходимо вычесть комиссионные по инвестициям и прочие расходы. Если ваш пенсионный счет или пенсионный план 401(k) (самый распространенный в США. Прим. ред.) предполагает обычный ассортимент выбираемых фондов, общие расходы по которым составляют 1–2 %, то вам может потребоваться в два раза больше пенсионных сбережений ($40 000 / 0,02 = $2 000 000), чем в том случае, если бы вы использовали низкозатратные индексные фонды. Расчет такого типа подчеркивает исключительную важность внимательного отношения к расходам: в этой ситуации 2 % дополнительных затрат приводят к удвоению требуемой суммы ваших пенсионных сбережений.

Однако с расчетом пенсионных сбережений связана еще более сложная проблема. Почти все калькуляторы пенсионных сбережений исходят из одного и того же ошибочного предположения – что наша доходность остается неизменной каждый год. Например, в приведенном выше расчете мы предположили, что должны получать доходность в 4 % ежегодно. Мы уже знаем, что в реальном мире доходность инвестиций неодинакова из года в год. Оказывается, порядок следования «хороших» и «плохих» лет имеет большое значение.

Для иллюстрации этого явления я вернулся к старому доброму подбрасыванию монеты дядюшкой Фредом; этот метод приносит доходность либо –10 %, либо +30 %. Если за 30 лет у вас выпадет 15 «орлов» и 15 «решек», то ваша доходность с учетом сложных процентов составит 8,17 %. Если вы начнете с портфеля стоимостью $1 000 000 и будете поочередно выбрасывать то «орла», то «решку» в течение 30-летнего периода, то вы сможете ежегодно снимать со счета $81 700 (8,17 % первоначальной суммы) в течение следующих 30 лет и не трогать основную сумму в $1 000 000. Однако если вам не повезет и у вас выпадет 15 «решек» подряд до того, как выпадет 15 «орлов» подряд, то вы сможете снимать со счета только $18 600 в год, прежде чем все деньги закончатся. Если у вас, наоборот, выпадет 15 «орлов» подряд, а потом 15 «решек», то вы сможете снимать со счета $248 600 в год. Если вы находитесь в фазе сбережений инвестиционной программы, то окажетесь в гораздо лучшем положении, если «плохие» годы придутся на начало вашей программы сбережений, а не на ее конец. Иными словами, как мы уже говорили, более молодые инвесторы должны молиться за рынок «медведей», а инвесторы более старшего возраста – за рынок «быков».

Первыми внимание инвесторов к этому явлению привлекли Филип Кули, Карл Хаббард и Дэниел Уолз из Университета Тринити. Они изучили «норму успеха» различных стратегий снятия средств со счетов за многочисленные исторические периоды и пришли к выводу, что только изъятие от 4 до 5 % первоначальной стоимости портфеля (то есть $40 000–50 000 из портфеля стоимостью в $1 000 000) было связано с обоснованным ожиданием успеха (который они определили как смерть без долгов). И помните, что они изучали исторические данные с реальной доходностью акций в 7 %.

Однако можно использовать и более простой способ для проверки вашей стратегии снятия денег со счета: что случится, если день вашего выхода на пенсию совпал с началом затяжного жесткого рынка «медведей», скажем, 1 января 1966 г., и вы прожили еще 30 лет, до 31 декабря 1995 г.? Первые 17 лет (с 1966 по 1982 г.) доходность индекса S&P 500 составляла лишь 6,81 %. По печальному стечению обстоятельств таким же был темп инфляции за указанный период, вследствие чего реальная доходность акций за весь период с 1966 по 1982 г. равнялась нулю. Доходность за следующие 13 лет (1983–1995) была впечатляющей, в результате чего реальная доходность за весь 30-летний период с 1966 по 1995 г. составила 5,4 %, что было ненамного ниже исторической нормы в 7 %.

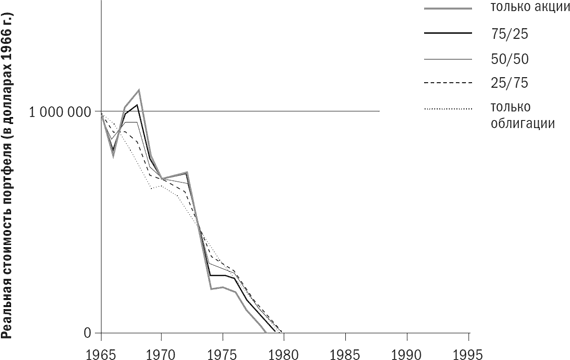

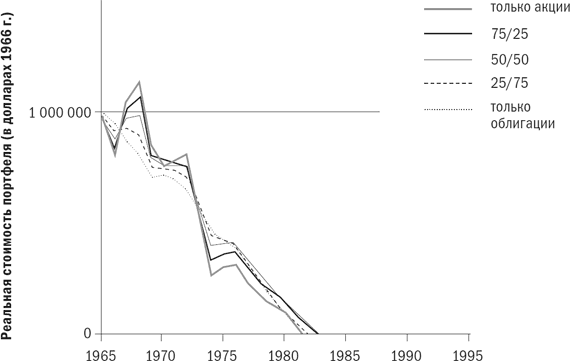

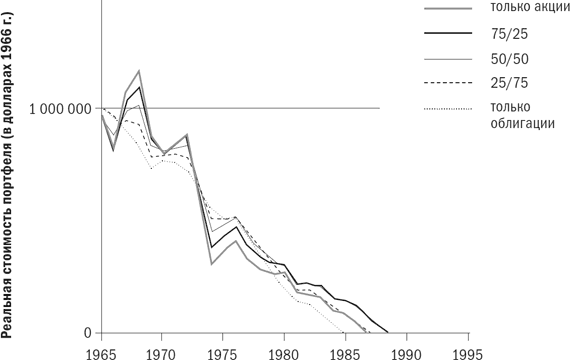

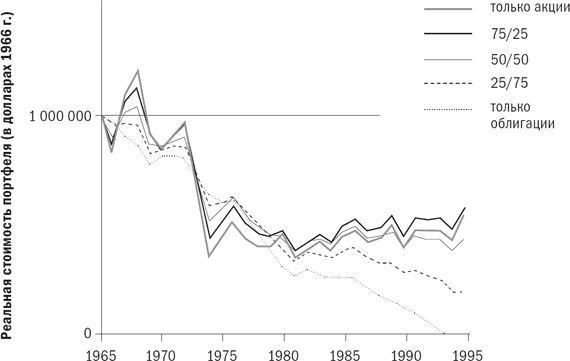

Я построил распределение активов на основе 80 % акций S&P 500 и 20 % акций мелких компаний США и разбавил их пятилетними казначейскими билетами. Я предположил, что инвестор начал период с $1 000 000 и затем рассчитал результаты различных норм списаний со счета для следующих сочетаний активов: портфель, состоящий на 100 % из акций; портфель, состоящий на 100 % из облигаций; смешанный портфель, состоящий из акций и облигаций в следующих пропорциях: 75/25, 50/50 и 25/75. Результаты, полученные при нормах снятия денег 7, 6, 5 и 4 % (то есть в год снимается $70 000, $60 000, $50 000 и $40 000), представлены на рис. с 8.1 до 8.4. Портфель, полностью состоящий из акций, – это самая жирная линия, и чем тоньше линия, тем меньше акций. Опять-таки важно осознавать, что значения по осям у – это доллары 1966 г., с поправкой на инфляцию. Это наиболее простой и понятный способ выполнения расчета такого типа.

Результаты весьма тревожные. Поскольку реальная доходность акций в этот период превышала 5,5 %, то это означает, что «штраф» в размере 1–2 % вытягивался по «жребию». Это значит, что если будущая реальная доходность портфеля составит лишь 4 %, то в худшем случае вы сможете снимать ежегодно только 2 % от начальной суммы ваших сбережений «на черный день». И это напрямую связано с тем, как мы ощущаем риск. Существует вероятность того, что вы не столкнетесь с «худшим случаем» в виде длительного и сурового рынка «медведей» сразу после выхода на пенсию. В действительности в равной степени вероятно, что произойдет обратное: длительный рынок «быков» в начале вашего пенсионного пути – и неожиданно удача окажется на вашей стороне: вы сможете каждый год снимать 6 % или даже больше от начальной суммы. Но мы не можем предсказать будущее. Если вы планируете разумные изъятия средств со счета, то существует лишь небольшой риск неудачи, который вы можете уменьшить, снизив уровень своей жизни на пенсии.

Рис. 8.1. Ежегодное снятие со счета $70 000 (в долларах 1966 г.)

Рис. 8.2.Ежегодное снятие со счета $60 000 (в долларах 1966 г.)

Рис. 8.3. Ежегодное снятие со счета $50 000 (в долларах 1966 г.)

Рис. 8.4. Ежегодное снятие со счета $40 000 (в долларах 1966 г.)

Наконец, Дядя Сэм предлагает заманчивый способ выхода из этой ситуации – казначейские обязательства с защитой от инфляции (TIPS), в настоящее время приносящие 4 % годовой доходности с поправкой на инфляцию. Если вы можете жить на 4 % сбережений до уплаты налогов и «спрятать» почти все свои пенсионные деньги на счет Roth IRA (который не требует обязательного распределения доходов от людей старше 70 с половиной лет), то вам гарантирован успех на 30-летний период. Для ярых приверженцев хорошо диверсифицированного портфеля этот вариант является слишком неспокойным – неким финансовым эквивалентом библейского змия-искусителя. Мне сложно рекомендовать этот способ. Однако иметь TIPS в минимальных количествах на счете, защищенном от налогов, вероятно, неплохая идея.

Назад: «Фонд всего»

Дальше: Кузен Гарри просит вашего совета