Книга: Разумное распределение активов. Как построить портфель с максимальной доходностью и минимальным риском

Назад: Решаем, как распределить ваши активы

Дальше: Должно ли быть так трудно?

Выполнение плана

С финансовой точки зрения обычно лучше, когда ваши деньги начинают работать немедленно. Однако если вы не привыкли владеть рискованными активами, то первый шаг немного напоминает первое купание в озере в День поминовения (30 мая. Прим. пер.). Не слишком приятно сразу войти в озеро; лучше входить медленно, чтобы успеть привыкнуть к ледяной воде. С практической точки зрения у инвестора довольно много времени уходит на то, чтобы привыкнуть ко взлетам и падениям рынка. Некоторое время также требуется на то, чтобы убедить себя, что восстановление баланса – это хорошо, особенно если выяснится, что для одного, нескольких или всех ваших активов наступил длительный период рынка «медведей» и вы вкладываете в них деньги впустую.

Традиционный способ достичь полностью инвестированной позиции заключается в усреднении стоимости доллара (DCA, dollar cost averaging). Это означает регулярное инвестирование одной и той же суммы в данный фонд или акции, что можно проиллюстрировать следующим образом. Предположим, что колебания стоимости взаимного фонда за данный период составляют от $5 до $15 и что $100 инвестируются трижды по цене $10, $5 и $15. Таким образом, средняя цена фонда за период покупки составляет $10, но при использовании DCA в действительности получается более низкая средняя цена. Вот как это происходит: мы купили 10 акций по $10, 20 акций – по $5 и 6,67 акций – по $15; в общей сложности это составляет 36,67 акций. Средняя цена, таким образом, составила $8,18 на акцию ($300/36,67), потому что мы купили больше акций по более низкой цене.

DCA – это замечательный метод, который, однако, нельзя назвать «бесплатным сыром». Покупка 20 акций по $5 потребовала большой силы духа, потому что вы их покупали в точке максимального пессимизма. Стоимость ценных бумаг не опускается до уровней выгодной покупки без резко негативного настроения инвесторов и плохого новостного фона. Подумайте о том, что чувствовали люди при покупке акций в октябре 1987 г. (произошло резкое падение всех мировых фондовых индексов. Прим. пер.), «бросовых» облигаций в январе 1991 г. или акций компаний, работающих на развивающихся рынках, в октябре 1998 г. (время кризиса на рынках развивающихся стран. Прим. пер.), и вы поймете, что я имею в виду. Не нужно недооценивать дисциплину, которая иногда бывает необходима для успешного выполнения программы DCA. С другой стороны, реальный риск DCA заключается в том, что период покупки вами бумаг может совпасть с сильным рынком «быков», за которым может немедленно последовать длительное падение цен. Такова неопределенность инвестирования в акции. Всегда помните, что вы получаете компенсацию за риск, а покупка акций в длительный период рынка «быков» – это заведомый риск.

Существует еще более удачный метод постепенного инвестирования – усреднение стоимости (VA), – описанный Майклом Эдлсоном. Профессор Эдлсон выпустил два издания книги Value Averaging, и, к сожалению, оба они полностью разошлись. Упрощенно этот метод можно представить так. Вместо того чтобы вслепую инвестировать дополнительные деньги, скажем, $100 в месяц, инвестор создает «путь усреднения стоимости», который состоит в достижении на счете определенной суммы за счет новых инвестиций в размере $100 в месяц. Иными словами, целью является получение $100 на счете в январе, $200 – в феврале и т. д., пока не получится $1200 к декабрю первого года и $2400 к декабрю второго года. В этом случае мы не просто инвестируем $100 в месяц; это произойдет, только если стоимость фонда не изменится. Если стоимость фонда уменьшится, то потребуется больше $100 в месяц; если фонд подорожает – меньше средств. Возможно даже, если стоимость фонда увеличится намного, то в некоторые месяцы вообще не придется добавлять денег.

Далее предположим, что мы планируем инвестировать $3600 за три года. Используя метод VA, мы, вероятно, не сможем достичь этой цели за 36 месяцев. Если в целом рынки идут вверх, то могут потребоваться дополнительные три, шесть или девять месяцев для выполнения программы. Если, с другой стороны, наблюдается рынок «медведей», то деньги у нас закончатся задолго до истечения 36 месяцев.

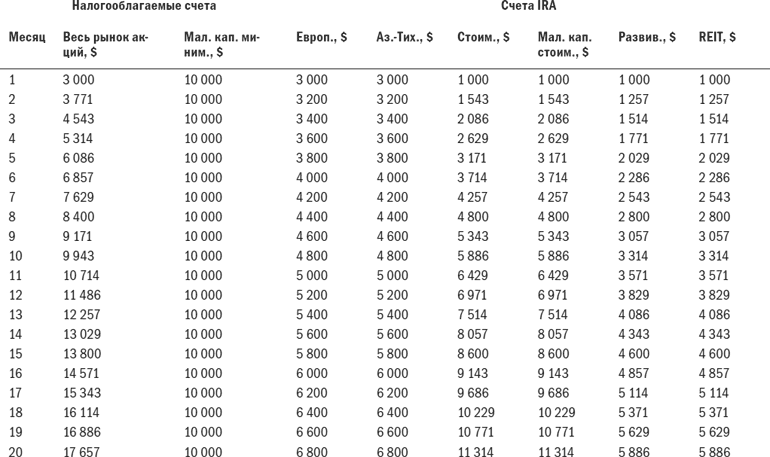

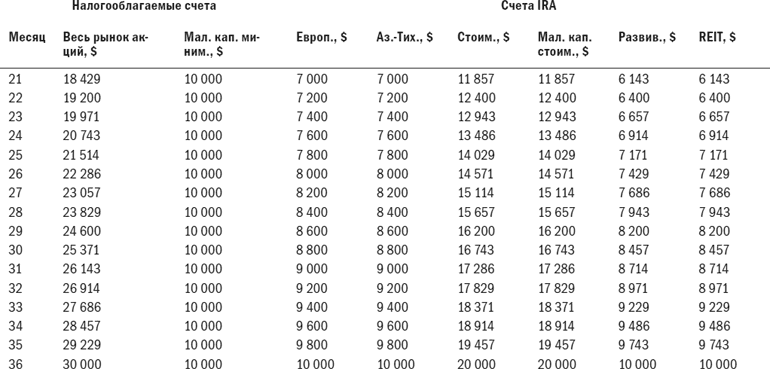

Теперь вернемся к нашему инвестору, который планирует инвестировать в вышеуказанные активы $200 000. У него сразу возникает проблема. Он отвел для фонда акций мелких компаний Vanguard для минимизации налогов 5 % всей суммы, или $10 000, что является минимальной инвестицией в этот фонд. Далее, минимальные начальные инвестиции в другие фонды Vanguard составляют $3000 на налогооблагаемых счетах и $1000 – на счетах IRA. В табл. 8.3 представлен путь усреднения стоимости при использовании указанной стратегии.

В начале периода суммы, не внесенные в фонды акций в качестве начальных взносов, инвестируются в необлагаемый налогами фонд с ограниченным сроком и фонд краткосрочных корпоративных обязательств на налогооблагаемый счет и счет IRA соответственно, из которых в дальнейшем происходит списание средств для инвестирования в фонды акций.

Этот метод, по моему мнению, является одним из лучших методов сбалансированного распределения, но он не идеален. Как уже отмечалось, во время глобального рынка «медведей» ваши резервы в фондах облигаций закончатся задолго до истечения 36 месяцев. При резком повышении цен на акции произойдет обратное. Возможно и, по сути, даже весьма вероятно, что через некоторое время налогооблагаемые и защищенные от налогов части распределенных вами активов придут в беспорядок. Что происходит, например, если существует явный рынок «быков» для акций компаний, работающих на развивающихся рынках, в то время как акции европейских компаний и компаний Азиатско-Тихоокеанского региона резко падают в цене? В этом случае нет проблем с тем, чтобы продать свою долю в необлагаемом налогами индексном фонде акций компаний развивающихся стран и купить дополнительное количество акций европейских компаний и компаний Азиатско-Тихоокеанского региона. Это означает, что в итоге более 20 % средств мы вложим в облигации на счетах IRA и меньше 20 % – в необлагаемый налогами фонд с ограниченным сроком, но это относительно небольшой недостаток.

Однако если происходит обратное, то мы имеем дело с более серьезной проблемой. Что нам делать, если акции европейских компаний и компаний Азиатско-Тихоокеанского региона значительно вырастут в цене? Если мы все еще находимся в фазе VA и продолжаем формировать позицию по этим активам, то придется просто подождать несколько месяцев, пока «путь стоимости» не поднимется выше уровня наших активов, что потребует дополнительной покупки акций. Что делать, если это произойдет после того, как мы завершим свою программу VA? В этом случае продажа акций данных фондов для возвращения к стратегии распределения будет иметь серьезные налоговые последствия, и этого, вероятно, следует избегать. Практически лучшее из того, что мы можем сделать, – избегать реинвестирования распределяемых доходов от этих активов с завышенной ценой.

Усреднение стоимости как инвестиционная стратегия имеет много сильных сторон. Прежде всего, инвестор вкладывает деньги как при рыночных минимумах, так и при рыночных максимумах; он покупает гораздо больше акций на минимуме, чем на максимуме, что приносит значительно более высокую доходность. Во-вторых, это дает инвестору опыт регулярного инвестирования в периоды всеобщего пессимизма и страха на рынке, что является весьма полезным навыком. Метод VA очень похож на DCA за исключением одного существенного отличия: VA предполагает инвестирование существенно бо́льших сумм в нижней точке рынка, чем в верхней, что способствует еще большему росту доходности. VA можно воспринимать как сочетание DCA и восстановления баланса. (VA также работает в обратной ситуации; если вышли на пенсию и находитесь в фазе распределения доходов вашего финансового цикла жизни, то вы будете продавать больше активов в верхней точке рынка, чем в нижней, таким образом еще увеличивая свои активы.)

Конечно, нет причин, заставляющих вас использовать DCA или VA. Предположим, что в течение многих лет среди ваших активов преобладали акции и вы привыкли к финансовому риску и убыткам.

В таком случае нет причин полностью перераспределять свои активы в соответствии с вашим новым планом.

Пожалуйста, обратите внимание, не обязательно вкладывать дополнительные деньги ежемесячно в течение трех лет – это просто пример. Вы можете это делать раз в квартал, в неделю или даже ежедневно, если вы умело обращаетесь с электронными таблицами. Однако я бы рекомендовал минимальный период инвестирования от двух до трех лет; если хоть в чем-то можно руководствоваться историей рынка, то именно за этот период вы должны пройти через настоящий рынок «медведей» (или, по крайней мере, через коррекцию). Это даст вам возможность проверить свою решимость в ситуации с относительно небольшими обязательными пополнениями счета и убедиться в значимости восстановления баланса.

После того как вы добились желаемого распределения всех своих наличных средств и облигаций, остается самое простое – периодически проводить восстановление баланса портфеля. Как часто следует это делать? Опять-таки это зависит от того, находятся ли ваши активы на счете, защищенном от налогов, или на налогооблагаемом счете.

Восстановление баланса счета, защищенного от налогов

Как часто вы проводите восстановление баланса своего портфеля? Если ваши инвестиции находятся на счете, защищенном от налогов, то это можно делать с любой частотой, поскольку отсутствуют налоговые последствия. Какая частота восстановления баланса является оптимальной в этом случае? Вспомните, что основное влияние восстановления баланса на доходность заключается в премии за восстановление баланса – избыточном доходе, возникающем за счет покупки акций по низким ценам и продажи по высоким, как того требует восстановление баланса. Его можно считать единственным последовательным эффективным методом выбора подходящего момента на рынке. В действительности мы задаем следующий вопрос: «Какая периодичность восстановления баланса дает наибольший бонус?» Ответ не лежит на поверхности, но в основе своей предполагает поиск интервала, при котором совокупная корреляция активов в портфеле является наиболее низкой, а дисперсия в годовом исчислении – наибольшей. Иными словами, дисперсия активов и коэффициенты корреляции за данный период различаются в зависимости от используемых интервалов распределения доходности: например, ежедневно, еженедельно, ежемесячно, ежеквартально, ежегодно. Интервал с самыми низкими корреляциями и/или самой большой дисперсией – это оптимальный период восстановления баланса. Я наблюдал для похожих портфелей оптимальные периоды восстановления баланса, варьирующиеся от одного раза в месяц до одного раза в несколько лет. Вероятно, невозможно предсказать, какой период восстановления баланса будет оптимальным для данного портфеля, но в общем случае для этой процедуры предпочтительнее длинные интервалы. Это связано с явлением «момента», который рассматривался в главе 7; доходность по классам активов имеет небольшую тенденцию к образованию трендов, и целесо-образнее всего было бы воспользоваться этим свойством. Иными словами, эффективность класса активов выше или ниже средней имеет тенденцию к устойчивости, и лучше всего было бы позволить этой тенденции развиваться естественным образом, прежде чем провести восстановление баланса. Если у вас сложности с формированием концепции восстановления баланса, не следует огорчаться. Это очень сложная область, и ее часто не понимают даже самые опытные инвесторы. Легче всего обдумать проблему периодичности восстановления баланса, если представить себе портфель, состоящий только из акций компаний США и японских компаний. Поскольку в течение последнего десятилетия первые шли почти прямо вверх, а последние – почти прямо вниз, то предпочтительно было бы проводить восстановление баланса как можно реже (возможно, один раз в 10 лет). Если вы будете проводить восстановление баланса один раз в один-два года, то, вероятно, не слишком ошибетесь.

Восстановление баланса ваших налогооблагаемых счетов

Более определенную рекомендацию можно дать относительно восстановления баланса налогооблагаемых счетов: это нужно делать как можно осторожнее. По сути, можно привести доводы в пользу того, чтобы никогда не восстанавливать баланс, если учесть резкий скачок доходов от прироста капитала при всяком восстановлении баланса. Прежде всего, продажа налогооблагаемых акций и облигаций связана с необходимостью платить налоги на доходы от прироста капитала на федеральном уровне и уровне штата. Во-вторых, частая покупка и продажа налогооблагаемых взаимных фондов может вызвать большие сложности с точки зрения бухгалтерии, хотя Vanguard и несколько других компаний, имеющих фонды, намного упростили жизнь инвесторам тем, что публикуют в конце года отчеты, отслеживающие поведение акций. Даже в тех индексных фондах, которые являются наиболее эффективными с точки зрения налогообложения, в конце года образуется некоторый доход. Если стоимость определенного налогооблагаемого фонда превышает планируемую, то, по крайней мере, избегайте реинвестирования дохода. Вместо этого снимите полученный доход наличными, чтобы можно было восстановить баланс в другом месте. Прекрасно, если вы часто пополняете налогооблагаемый взаимный фонд, но я бы рекомендовал продавать акции не чаще одного раза в год. Не забудьте сохранить все финансовые документы, имеющие отношение к операциям, – определенно, следует посоветоваться с вашим бухгалтером о том, как лучше поступать в подобных случаях.

Табл. 8.3. Пример усреднения стоимости

Примечание: Весь рынок акций – индексный фонд акций Vanguard (весь рынок акций США); Мал. кап. миним. – фонд акций мелких компаний Vanguard для минимизации налогов; Европ. – акции компаний Европы; Аз. – Тих. – акции компаний Азиатско-Тихоокеанского региона; Стоим. – акции стоимости (США); Мал. кап. стоим. – акции стоимости мелких компаний (США); Развив. – акции компаний развивающихся стран; REIT – акции инвестиционных трастов недвижимости.

Назад: Решаем, как распределить ваши активы

Дальше: Должно ли быть так трудно?