Книга: Разумное распределение активов. Как построить портфель с максимальной доходностью и минимальным риском

Назад: Другие плохие новости

Дальше: Распределение активов: трехшаговый подход

Диверсификация за счет акций мелких иностранных компаний

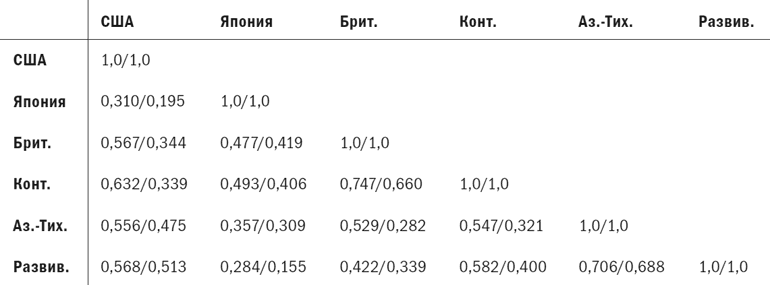

Дополнительное преимущество диверсификации достигается за счет включения в портфель акций мелких иностранных компаний. Рассмотрите корреляционные сетки доходности акций крупных и мелких компаний за 1990–1998 гг., представленные в табл. 5.3. Первое число – это корреляция акций крупных компаний в паре классов активов, второе – акций мелких компаний.

Например, для пары Япония и США корреляция ежемесячной доходности акций крупных компаний равна 0,310, а акций мелких компаний – 0,195. В действительности в каждом случае корреляция акций мелких компаний ниже, чем акций крупных компаний. Это особенно резко проявляется в корреляциях для пар США – Великобритания и США – континентальная Европа; активы этих трех регионов составляют основную долю большинства глобальных портфелей. Несмотря на то, что индексы акций мелких компаний отдельных стран гораздо более волатильны, чем индексы акций крупных компаний тех же стран, портфель, состоящий из акций иностранных мелких компаний, лишь немного более волатилен, чем подобный портфель, состоящий из акций крупных иностранных компаний и компаний США. Например, стандартное отклонение глобального индекса акций крупных компаний, рассчитываемого компанией Dimensional Fund Advisors, за 1990–1998 гг. составило 13,46 % против 14,37 % для глобального индекса акций мелких компаний.

Табл. 5.3. Корреляции месячной доходности акций крупных и мелких компаний, 1990–1998 гг.

Примечание: Конт. – страны континентальной Европы; Брит. – Великобритания; Аз. – Тих. – страны Азиатско-Тихоокеанского региона; Развив. – развивающиеся страны (равновзвешенные портфели).

Источник: Dimensional Fund Advisors.

Реальный риск акций мелких компаний – их ошибка отслеживания, или тенденция к получению доходности, которая может быть значительно ниже, а также значительно выше доходности акций крупных компаний. Иными словами, в этой области диверсификация работает, хотим мы этого или нет. Это было особенно болезненно в последние десять лет, когда акции крупных компаний во всем мире оказались более эффективными, чем акции мелких компаний, несмотря на более высокую долгосрочную доходность акций последних.

Рациональные инвесторы стоят перед дилеммой – выбрать акции крупных или мелких компаний – точно так же, как и перед дилеммой – выбрать акции иностранных или внутренних (американских) компаний. Прежде всего, опасайтесь недавности: не слишком увлекайтесь триумфальной доходностью акций компаний США, полученной за десять лет с 1990 г., по сравнению с доходностью акций иностранных компаний, а также доходностью акций крупных компаний по сравнению с мелкими компаниями. Существует большая вероятность того, что в следующем десятилетии произойдет противоположное. Во-вторых, страхуйте доходность акций крупных и мелких компаний таким же способом, который демонстрировал дядюшка Фред по отношению к иностранным акциям и акциям США. Иными словами, владейте всеми четырьмя «углами» глобального рынка акций: акциями крупных компаний США, крупных иностранных компаний, мелких компаний США и мелких иностранных компаний.

Назад: Другие плохие новости

Дальше: Распределение активов: трехшаговый подход