Книга: Разумное распределение активов. Как построить портфель с максимальной доходностью и минимальным риском

Назад: Классы активов в период с 1970 по 1998 г.

Дальше: Резюме

Проблема исторической доходности

Одна из областей, действительно создающая проблемы для профессиональных управляющих, – это оценка будущей доходности активов. Целесообразно использовать историческую доходность; качество и степень подробности имеющихся данных, особенно от Ibbotson, делают эту возможность гораздо привлекательнее. Однако большинство аналитиков на тяжелом личном опыте узнают, что может оказаться рискованным слепо экстраполировать доходность прошлых лет на будущее. Очень помогает наличие представления о том, как оценить предполагаемую доходность акций и облигаций.

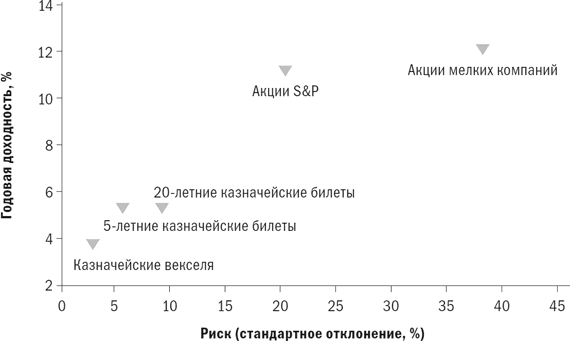

Рис. 2.9. Риск и доходность, 1926–1998 гг.

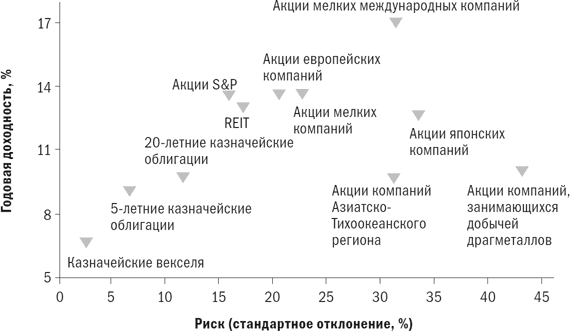

Рис. 2.10. Риск и доходность, 1970–1998 гг.

С долгосрочными облигациями дело обстоит относительно просто. Доходность по ним просто достаточно точно выражена в купоне. Скажем, у вас есть 30-летняя казначейская облигация с доходностью 6 %. Если процентные ставки не изменятся, то вы получите долгосрочную доходность в 6 %. Если ставки упадут, то вы получите немного более низкую доходность, поскольку инвестиции в купоны будут происходить по более низкой ставке (так называемый риск реинвестирования). Если ставки повысятся, произойдет противоположное. Тем не менее даже при значительной волатильности рынка долгосрочных облигаций долгосрочная доходность будет расходиться со ставкой купона не более чем на несколько процентов. В начале 1926 г. купон по долгосрочным корпоративным облигациям ААА составлял 4,9 % – ненамного ниже реальной доходности в период с 1926 по 1998 г., составлявшей 5,77 %.

Долгосрочные облигации также превосходно иллюстрируют опасность чрезмерного доверия к исторической доходности. С 1958 по 1983 г. облигации прошли через жестокий рынок «медведей», когда процентные ставки по долгосрочным казначейским облигациям выросли менее чем с 3 % до более чем 14 %. (Цены на облигации движутся в направлении, противоположном изменениям процентных ставок.) Из-за этого годовая доходность по 20-летним казначейским облигациям за 50-летний период с 1934 по 1983 г. составила лишь 3,5 %, что в действительности немного ниже уровня инфляции. Отталкиваясь от этой исторической доходности, вы бы получили чересчур пессимистическую оценку будущей доходности по облигациям в 1984 г. Как оказалось, в 1984 г. купон в 14 % по 20-летним казначейским облигациям более точно предсказал доходность в 12,85 % в течение последующих 15 лет (более низкая годовая доходность была связана с тем фактом, что реинвестирование в купоны приходилось осуществлять по постоянно падающей ставке) в период написания этой книги (в 2000 г. Прим. ред.) долгосрочные казначейские ценные бумаги снова приносят 6 % дохода, так что ожидаемая доходность по ним должна быть близка к исторической ставке в 5 %.

Доходность акций оценить не так просто. Вероятно, наиболее проверенный временем метод оценки будущей доходности акций – это так называемый метод дисконтирования дивидендов. Все происходит примерно так: рано или поздно все компании становятся банкротами. Если вы в это не верите, то пойдите в большую справочную библиотеку и изучите материалы о фондовом рынке времен Гражданской войны и убедитесь, что почти ни одно из названий компаний того времени вам не известно… Итак, стоимость акции включает в себя дисконтированную стоимость всех будущих дивидендов. (В главе 7 мы расскажем, как выполнять такие расчеты и что мы понимаем под «дисконтированной стоимостью».) Если бы вы вложили $10 000 в фондовый рынок и затем заснули на 200 лет – все, что у вас осталось бы к моменту пробуждения, – это «поколения» реинвестированных дивидендов из длинного списка большей частью несуществующих компаний (имейте в виду, что это была бы очень крупная сумма денег). Оценка стоимости акций или фондового рынка этим методом предполагает очень сложные расчеты, но их можно упростить до следующей формулы:

доходность = дивидендная доходность + темпы роста дивидендов + + изменение мультипликатора

С 1926 г. доходность акций составляла около 4,5 %, темпы роста доходов и дивидендов – около 5 %. Изменение мультипликатора означает увеличение или уменьшение дивидендной доходности. В данном случае он указывает на тот факт, что акции, которые продавались по цене, в 22 раза превышавшей дивиденды (ставка дивиденда составляла 4,5 %) в 1926 г., сейчас продаются по цене, превышающей дивиденды в 77 раз (норма дивиденда составляет 1,3 %). При дальнейших расчетах получаем, что изменение мультипликатора в годовом исчислении с того времени составило около 1,7 %. Сложите эти три числа – и вы получите 11,2 % (то есть 5 % + 4,5 % + 1,7 % = 11,2 %. Прим. пер.) по сравнению с реальной исторической доходностью 11,22 %. Неплохо. (Разумеется, на пути к этой доходности был ряд препятствий.)

К сожалению, в начале нового тысячелетия ситуация выглядит несколько по-другому. Текущая дивидендная доходность индекса S&P 500 составляет около 1,3 %. Темпы роста дивидендов по-прежнему держатся на уровне 5 %. И благоразумный инвестор не должен ожидать дальнейшего увеличения мультипликаторов «цена/прибыль» и «цена / дивидендные выплаты». Сложение величин дивидендной доходности и темпа роста дивидендов дает ожидаемую доходность обыкновенных акций в 6,3 % против купона по долгосрочным облигациям, равного 6 %. Таким образом, в течение нескольких следующих десятилетий доходность акций лишь ненамного превысит доходность облигаций.

Иными словами, наблюдаемый оптимизм в отношении инвестирования в акции вызывает обоснованные сомнения. (На деле в 1998 г. ожидаемая доходность корпоративных облигаций, рассчитанная по этому методу, немного превысила доходность акций.)

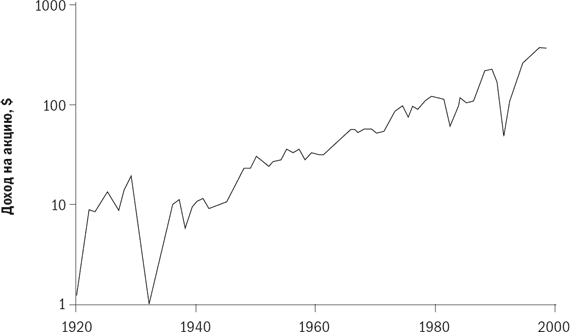

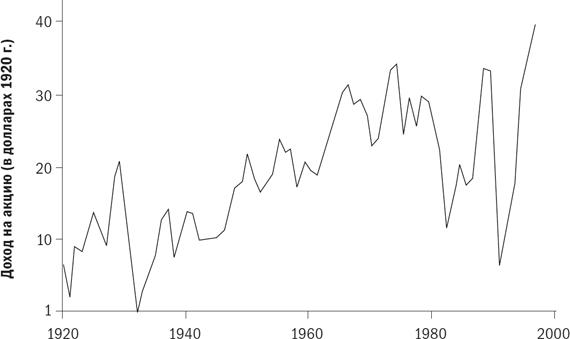

Знаменитый финансовый аналитик Бенджамин Грэхем однажды сказал, что в краткосрочной перспективе фондовый рынок представляет собой устройство для подсчета голосов, но в итоге это весы. На них взвешиваются доходы. В бурные времена на вялом и порой нестабильном росте доходов на обыкновенные акции нельзя сосредотачиваться слишком сильно. Поэтому я нарисовал график доходов по промышленному индексу Доу-Джонса (Dow Jones Industrial Average, или DJIA; известен также как индекс Доу-Джонса, Доу 30, Доу) с 1920 г. На рис. 2.11 приведены доходы в номинальных долларах, без поправки на инфляцию. График идет вверх примерно на 5 % в год. На рис. 2.12 приведены те же данные в долларах с поправкой на инфляцию, по отношению к стоимости доллара в 1920 г. (Для конвертации в доллары 2000 г. умножьте эту стоимость на 9.) График поднимается лишь примерно на 2 % в год. Нелогично ожидать того, что величина основного фондового индекса США намного превысит этот «естественный» реальный темп роста в 2 %. К этому доходу можно прибавить ваши дивиденды. Ожидать большего неразумно.

Рис. 2.11.Номинальные доходы по индексу Доу-Джонса

Труднее провести подобный анализ по другим классам активов. Кажется, что ожидаемая доходность акций европейских и японских компаний должна быть примерно такой же, как и для акций компаний США. Доходность акций мелких компаний США должна быть немного выше. Доходность акций компаний Азиатско-Тихоокеанского региона и компаний развивающихся стран сейчас составляют от 3 до 4 %. Темпы их роста могут быть выше, чем в Соединенных Штатах, поэтому доходность этих акций также может быть выше – но, конечно, при значительно более высоких рисках. Однако самая большая аномалия наблюдается с REITs, приносящими почти невероятные доходы в размере 8,8 %. Даже если не происходит роста доходов, их доходность должна быть выше, чем по индексу S&P 500.

В заключение скажем, что доходность казначейских векселей предсказать почти невозможно, поскольку его «купон» (хотя, строго говоря, там нет купона, так как казначейские векселя продаются со скидкой и подлежат погашению по номиналу) изменяется из месяца в месяц.

Рис. 2.12.Реальные доходы по индексу Доу-Джонса

Итак, как сказал бы знаменитый летчик-испытатель Чак Йегер, у нас возникла маленькая проблемка: будущая доходность акций, оцениваемая по модели дисконтированных дивидендов, оказывается значительно ниже, чем историческая доходность. Что должен делать разумный инвестор?

Правильного решения этой дилеммы не существует, но я совершу ошибку с консервативной точки зрения и воспользуюсь моделью дисконтированных дивидендов. С помощью этого метода вы сможете рассчитать свою долгосрочную ожидаемую доходность инвестиций на основе выбора инвестиций, или «стратегии распределения активов». Вы также должны суметь оценить риск, которому вы подвергаетесь при получении этой доходность.

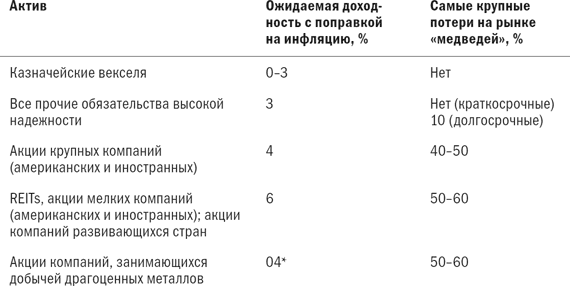

Как уже было упомянуто выше, наиболее удобный способ оценки вашей ожидаемой доходности – это оценка доходности с поправкой на инфляцию, или реальной доходности. Это, в свою очередь, упростит расчеты доходности, которую вы будете иметь при выходе на пенсию, поскольку влияние инфляции уже дисконтировано. Планирование доходности акций в размере 4 % в реальных долларах проще, чем планирование номинальной доходности в 7 % с последующей поправкой на темп инфляции в 3 %, особенно если получение денег может растянуться на срок от 15 до 30 лет. В табл. 2.3 удобным образом собрана информация, которая поможет вам при планировании своих финансов. Вы говорите, что сможете перенести падение стоимости на рынке «медведей» на 25 % при условии, что это случится в вашей жизни всего один раз? Прекрасно. Используя процентные отношения в табл. 2.3, построим портфель, состоящий из 50 % акций крупных и мелких компаний и 50 % краткосрочных обязательств. Этот портфель потеряет около 25 % своей стоимости на рынке «медведей», который будет в вашей жизни лишь однажды. Ожидаемую доходность портфеля с поправкой на инфляцию можно рассчитать следующим образом.

1. 25 % вашего портфеля в акциях мелких компаний: 0,25 × 6 % = 1,5 %.

2. 25 % вашего портфеля в акциях крупных компаний: 0,25 × 4 % = 1,0 %.

3. 50 % вашего портфеля в облигациях: 0,5 × 3 % = 1,5 %.

Табл. 2.3.Ожидаемые характеристики классов активов

Таким образом, реальная долгосрочная ожидаемая доходность вашего портфеля составит:

1,5 % + 1 % + 1,5 % = 4%

Это означает, что реальная стоимость вашего портфеля будет увеличиваться почти в два раза каждые 18 лет. (Это легко рассчитать по «правилу 72», согласно которому ставка доходности, умноженная на время, необходимое для удвоения стоимости ваших активов, будет равняться 72. Иными словами, при доходности в 6 % ваш капитал будет удваиваться каждые 12 лет).

Сделайте еще один перерыв. Не беритесь за эту книгу, по крайней мере, еще несколько дней. В следующей главе мы рассмотрим странное и удивительное поведение портфелей.

Назад: Классы активов в период с 1970 по 1998 г.

Дальше: Резюме